Souvent sous-estimé, le slippage, ou l’effet de glissement, est un événement qui peut parfois jouer en votre faveur, mais qui peut aussi vous causer de lourdes pertes ou un manque à gagner. Alors, qu’est-ce que le slippage crypto ? Comment le calculer ? Et comment l’éviter ? Réponses dans cet article.

Pour la plupart des investisseurs, les cryptomonnaies sont le Saint-Graal du siècle. Cela dit, investir dans la crypto n’est pas une mince affaire, encore moins lorsque vous ne maitrisez pas les aléas du trading. Entre la volatilité, le flou juridique et les risques de sécurité, le marché crypto n’est pas à l’abri des problèmes. Et le bear market de 2022 a démontré que la crypto sphère a encore du chemin à parcourir avant d’atteindre ses objectifs.

Vous souhaitez en discuter avec d’autres passionnés de crypto ? Rejoignez notre canal Telegram francophone !

- Qu’est-ce que le slippage crypto ?

- Quelles sont les causes du slippage ?

- Slippage crypto, comment ça marche ?

- Comment calculer le slippage ?

- Qu’est-ce que la tolérance au slippage ?

- Le slippage crypto dans les exchanges décentralisés (DEX)

- Comment éviter le slippage sur les DEX ?

- Comment réduire le slippage sur les CEX ?

- Faut-il avoir peur du slippage crypto ?

- Foire aux questions (FAQ)

Qu’est-ce que le slippage crypto ?

On parle de slippage lorsqu’un ordre de trading s’exécute à un prix différent de celui que vous avez demandé au moment de confirmer la transaction. Étant donné que le marché crypto est volatil, les prix peuvent changer entre le moment où vous confirmez la transaction et le moment où la plateforme de trading l’exécute.

Le slippage crypto peut être positif ou négatif. En d’autres termes, vous pouvez obtenir un prix meilleur à celui que vous avez demandé, ou un prix moins favorable. En effet, tout dépend des conditions du marché et du type d’ordre que vous effectuez. Par exemple, si vous effectuez un ordre à cours limité, vous vous engagez à acheter ou à vendre une quantité définie à un prix défini (sous réserve des liquidités disponibles).

L’avantage des ordres à cours limité est qu’ils vous évitent tout risque de slippage. Cependant, leur exécution peut prendre beaucoup de temps. Le slippage crypto se produit lorsque vous décidez d’acheter et de vendre des actifs au prix du marché, c’est-à-dire, en lançant un ordre au marché.

Quelles sont les causes du slippage ?

Le slippage peut toucher toutes les catégories d’actifs, mais il est très courant dans le trading crypto. Un phénomène que l’on peut expliquer par la forte volatilité et la faible liquidité du marché crypto. En effet, la volatilité et le manque de liquidité sont les deux principales causes de slippage. Voyons pourquoi.

La volatilité

Lorsque vous lancez un ordre au marché, vous vous attendez à acheter ou à vendre à un prix déterminé. Cependant, en raison de la nature volatile du marché crypto, les prix peuvent varier entre le moment où vous lancez l’ordre et le moment où il est exécuté.

Le manque de liquidité

Supposons que vous souhaitez acheter ou vendre une cryptomonnaie à un certain prix. Vous lancez un ordre au marché et vous attendez qu’il soit exécuté. Cependant, la plateforme de trading crypto que vous utilisez n’a pas suffisamment de liquidité au prix que vous avez demandé. Comment répondra-t-elle à votre demande ? Eh bien, la plateforme exécutera la transaction à un prix où il y a de la liquidité.

Slippage crypto, comment ça marche ?

Vous êtes sur une plateforme de trading crypto et vous souhaitez acheter Bitcoin à 20 000 $. Vous lancez donc un ordre au marché et vous attendez qu’il soit exécuté. Quelques minutes plus tard, la plateforme crypto vous notifie que votre ordre a été exécuté. Jusque-là, tout va bien, mais vous consultez votre solde et vous vous rendez compte que vous avez acheté votre Bitcoin à 20 050 $. Que s’est-il passé ? Eh bien, vous avez été victime de slippage négatif.

Ce slippage crypto s’est peut-être produit parce que la plateforme n’avait pas suffisamment de liquidité pour acheter un bitcoin à 20 000 $. Donc, pour exécuter votre ordre, la plateforme est allée chercher BTC à des prix plus élevés.

Il se peut également que les conditions du marché se soient améliorées entre le moment où vous avez lancé votre ordre et le moment où il a été exécuté. De même, il se peut que d’autres acheteurs aient réussi à obtenir Bitcoin à 20 000 dollars, ou que les vendeurs à 20 000 dollars aient soudainement retiré leurs offres.

Maintenant, imaginez la situation inverse : vous décidez de vendre Bitcoin à 20 000 $. Une fois votre transaction effectuée, vous vous rendez compte que vos BTC ont été vendus à 20 050 $. On parle dans ce cas, d’un slippage positif.

Comment calculer le slippage ?

Le slippage peut être exprimé en montant nominal (c’est-à-dire en devise) ou en pourcentage. Dans l’exemple ci-dessus, nous avons voulu acheter Bitcoin à 20 000 $, mais nous avons fini par payer 20 050 $, le slippage s’élève donc à -50 $. En pourcentage, nous avons subi un slippage de (-50 $/20 000 $)*100 = -0,25 %.

Qu’est-ce que la tolérance au slippage ?

De nombreuses plateformes de trading, y compris les exchanges crypto décentralisés (DEX) et centralisés (CEX), permettent aux traders de définir un taux de slippage à ne pas dépasser. En d’autres termes, ces plateformes vous donnent la possibilité d’annuler les transactions lorsque le slippage dépasse un certain seuil.

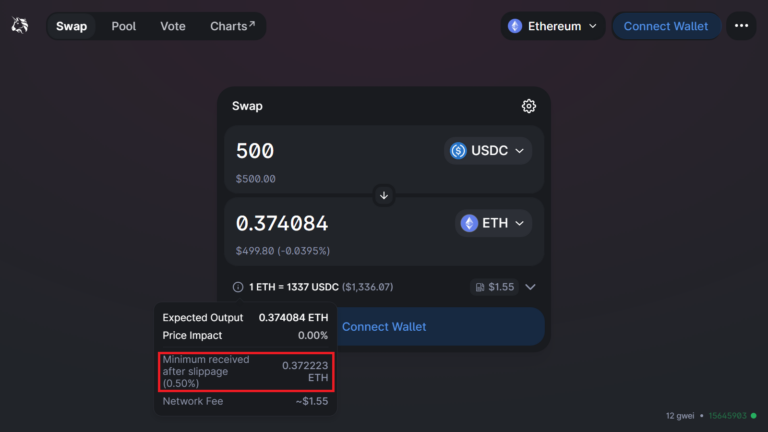

Ainsi, la tolérance au slippage est la différence de prix entre ce que le trader attend lorsqu’il lance un ordre et ce qu’il est prêt à accepter lors de l’exécution de la transaction. En règle générale, les plateformes de trading crypto expriment la tolérance au slippage en pourcentage.

Le slippage crypto dans les exchanges décentralisés (DEX)

Les exchanges décentralisés (DEX) présentent de nombreux avantages par rapport à leurs homologues centralisés. Par exemple, ils ne nécessitent pas de vérification d’identité ou de processus KYC (connaissance client). Cependant, les DEX sont plus vulnérables au slippage crypto que les CEX. Pourquoi ?

En effet, toutes les activités de trading des DEX sont régies par des contrats intelligents (smart contracts). Cela signifie que contrairement aux bourses crypto centralisées, les transactions effectuées sur un exchange décentralisé ne sont pas traitées immédiatement, car elles doivent passer par une blockchain.

En fonction de la blockchain utilisée, le délai entre la confirmation de la transaction et l’exécution peut varier entre quelques secondes et plusieurs minutes. Plus ce délai est long, plus le risque de slippage augmente.

Le calcul du slippage crypto sur un exchange décentralisé est exactement le même que sur toute autre plateforme de trading crypto. Supposons à titre d’exemple que vous vouliez acheter l’équivalent de 500 USDC en ETH. Uniswap vous indiquera le prix que vous recevrez en ETH et vous proposera de définir une tolérance au slippage.

Comment éviter le slippage sur les DEX ?

Voici quelques-unes des méthodes que vous pouvez utiliser pour éviter le slippage crypto sur les DEX :

Payez des frais de gaz plus élevés

Oui, cette astuce peut vous sembler étrange, mais nous vous expliquons c-dessous pourquoi cette méthode est conseillée.

Pour effectuer une transaction sur un réseau blockchain comme Ethereum, vous devez payer des frais de transaction ou de gaz aux validateurs. En payant les validateurs, vous les encouragez à sécuriser le réseau en faisant du staking (dans le cas des blockchains Proof of Stake) ou en fournissant de la puissance de calcul au réseau (dans le cas des blockchains Proof of Work). En effet, lorsque vous effectuez une transaction sur la blockchain, vous envoyez indirectement une demande d’approbation aux validateurs.

Ainsi, pour éviter le problème de slippage crypto sur un exchange décentralisé, vous devez accélérer le traitement de votre transaction. Pour ce faire, vous pouvez payer des frais de gaz plus élevés afin que votre demande soit traitée en priorité par les validateurs. Pour avoir une idée sur les frais de gaz actuels, vous pouvez consulter Etherscan.

Utilisez des réseaux de Layer 2

Actuellement, la majorité des DEX opèrent sur des réseaux blockchain de Layer 1. Par exemple, une grande partie des transactions effectuées sur Uniswap sont traitées directement par le réseau Ethereum. Ainsi, lorsque ce dernier est congestionné, Uniswap fonctionne au ralenti, ce qui augmente le risque de slippage.

Cependant, les réseaux de Layer 1 comme Ethereum ont également des Layer 2. Polygon, une sidechain Ethereum, est l’un des protocoles de Layer 2 les plus populaires en ce moment. Afin d’accélérer le débit du réseau principal d’Ethereum, Polygon traite la transaction sur une plateforme externe.

Ainsi, en tant que trader, vous pouvez utiliser un exchange décentralisée basé sur un protocole Layer 2 (comme Quickswap), ce qui vous fera gagner du temps, tout en réduisant votre risque de slippage.

De même, comme expliqué plus haut, la plupart des DEX vous donnent la possibilité d’ajuster votre seuil de tolérance à l’effet de glissement. En fixant un seuil trop bas, vos transactions risquent d’être annulées, mais cela vous évitera les pertes liées au slippage.

Comment réduire le slippage sur les CEX ?

Si vous utilisez un exchange crypto centralisé (CEX), voici quelques astuces pour éviter le slippage :

Utilisez des ordres à cours limité

Plutôt que d’acheter au prix du marché, vous pouvez utiliser des ordres à cours limité pour éviter le risque de glissement. Comme expliqué plus haut, les ordres à cours limité risquent de ne pas être exécutés lorsque le CEX n’a pas suffisamment de liquidité. Cependant, ils vous protègent complètement du slippage.

Évitez de trader lors des périodes de forte volatilité

Le marché crypto est connu pour sa forte volatilité, mais les prix sont plus susceptibles de fluctuer à certains moments de la journée. Par conséquent, il est déconseillé de trader au moment où le marché américain est ouvert ou après les grandes annonces économiques (par exemple, après la publication de rapports économiques importants ou les annonces des banques centrales).

Divisez vos transactions

La dernière astuce consiste à diviser vos trades en plusieurs petites transactions. En divisant une grande transaction en une série de transactions plus petites, vous serez en mesure de réduire son impact sur le marché, tout en limitant votre risque de slippage.

Faut-il avoir peur du slippage crypto ?

Quel que soit votre niveau d’expertise et votre stratégie de trading, vous serez toujours exposé(e) au risque de slippage. Cependant, certains doivent s’en préoccuper plus que d’autres.

Par exemple, un slippage de -0,5 % n’aura pas beaucoup d’impact sur un boursicoteur qui effectue des petites transactions de temps à autre et qui cherche à conserver sa crypto pendant une longue durée. En effet, le montant perdu sera (espérons-le) minime par rapport aux rendements à long terme de l’investissement. En revanche, pour les grands investisseurs, un slippage de -0,5 % ou même -0,25 % peut causer de lourdes pertes.

De même, les investisseurs qui font des transactions tous les jours (day traders et scalpers) doivent également prendre toutes les mesures possibles pour minimiser les pertes liées au slippage. Une perte de -0,25 % plusieurs fois par jour peut rapidement vider votre wallet crypto.