Avec la fin du scandale GameStop, les investisseurs amateurs devraient maintenant réfléchir à une nouvelle approche.

Ce début d’année mouvementée est déjà la preuve d’une recrudescence d’investisseurs amateurs cherchant à gagner de l’argent sur les actions et divers autres actifs tel que la cryptomonnaie. Bien que cela ait conduit à un transfert de richesse, beaucoup ont également été victimes de ce processus.

Avec la démocratisation des informations concernant les marchés financiers et du pouvoir des plateformes telles que Reddit et Twitter, chaque voix possède maintenant une plateforme. Cependant, ces voix peuvent être malveillantes ou motivées par des intentions discutables – tout en étant déguisées et agissant de manière inoffensive. La plupart du temps, les auteurs n’ont aucune considération quant au statut social de leurs cibles.

Les investisseurs amateurs peu exposés aux marchés financiers sont souvent les victimes d’une telle désinformation. Beaucoup perdent finalement leurs économies et leur confiance dans les marchés, ne revenant jamais pour essayer à nouveau. Pour obtenir des preuves de la façon dont les petits investisseurs sont manipulés, jetez un œil à la récente manipulation impliquant GameStop.

Une position courte implique que les investisseurs parient contre une action en la vendant de manière préventive et en l’achetant plus tard à un prix inférieur. Si le prix augmente, cependant, l’investisseur est obligé d’acheter au prix dicté par le marché. De plus, s’il n’y a aucune offre d’actions sur ce marché, la demande peut faire monter les prix en flèche. Ceci est connu comme une pression courte, ou “short squeeze” en anglais.

La manipulation des traders de détail lors de l’affaire GameStop

Début janvier 2020, un petit groupe d’utilisateurs de la communauté WallStreetBets (WSB) de Reddit a découvert que les actions de GameStop avaient été victimes de positions courtes. La société de jeux vidéo a vu ses perspectives décliner face à la pandémie et à l’évolution du comportement des consommateurs. Cela a motivé plusieurs hedge funds et investisseurs institutionnels à prendre des positions courtes sur GameStop.

Historiquement, les positions courtes de ces entreprises ont été un jeu risqué, mais généralement rentable. Dans ce cas, 140% des parts de la société avaient été vendus à découvert. Ce chiffre signifiait que GameStop était devenu l’action la plus vendue à découvert de Wall Street.

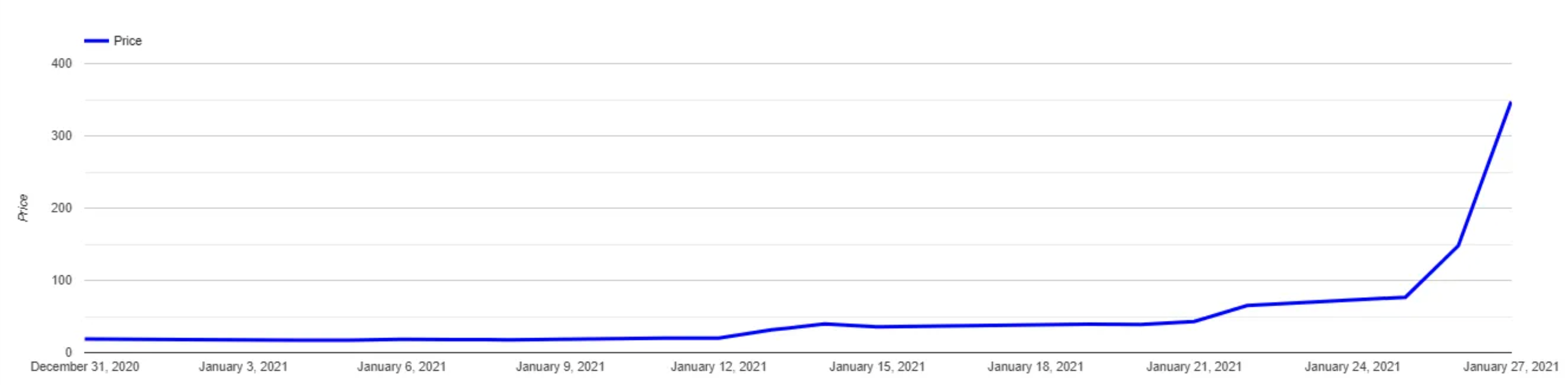

La communauté WallStreetBets de Reddit n’a pas tardé à souligner que la situation était idéale pour passer à l’action. Au cours des premières semaines de 2021, les utilisateurs du forum de discussion ont commencé à acheter toutes les actions disponibles de GameStop. Alors que la date de remboursement des positions à découvert approchait, le prix de GameStop a commencé à grimper.

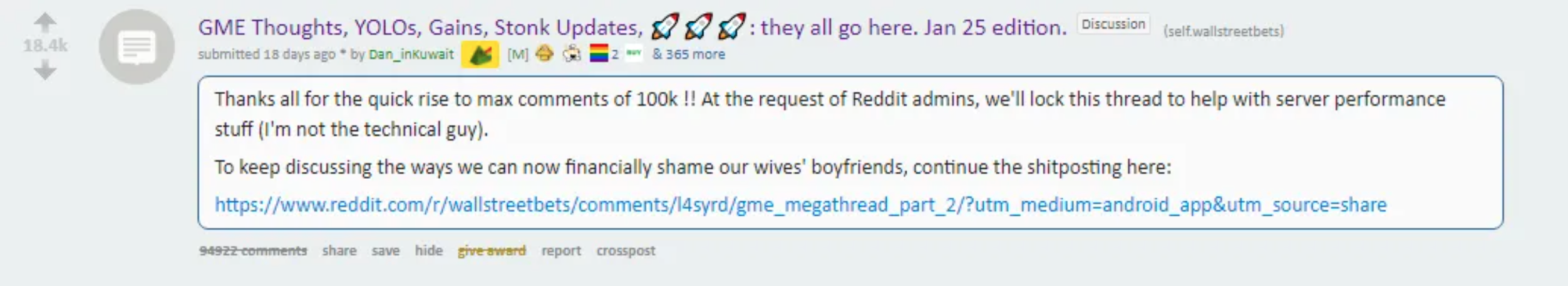

La communauté WallStreetBets est passée de deux millions d’utilisateurs à huit millions, avec une activité des utilisateurs en hausse à l’ouverture du marché. Les modérateurs du sous-reddit ont également reconnu que la charge accrue des nouveaux commentaires et publications ralentissait les serveurs de Reddit.

Cette croissance rapide, cependant, a également marqué le début de la fin de l’attaque coordonnée de WallStreetBets contre les hedge funds. Comme nous le savons maintenant, le cours des actions de GameStop n’a pas atteint les objectifs de hausse de jusqu’à 1 000$ et plus.

Avec des milliards de dollars en jeu, il est devenu de plus en plus clair que les hedge funds manquaient de temps. Quelques entreprises ont clôturé leurs positions, ramenant le total des intérêts à découvert du capital à 70% et plus tard à 45%. D’autres entreprises ont simplement attendu que le subreddit déraille de sa mission initiale.

Une réelle manipulation

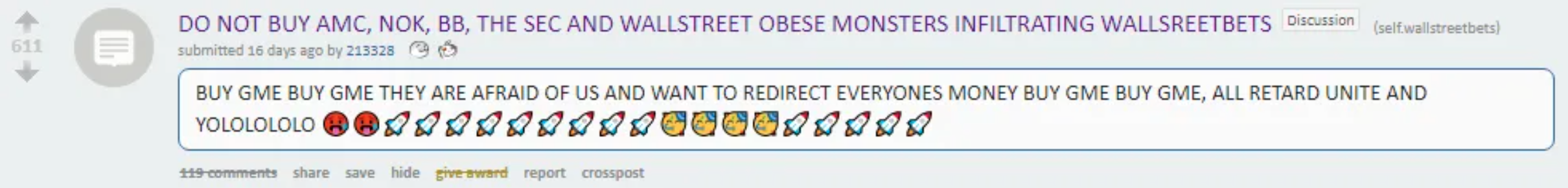

À la fin du mois de janvier 2021, de nombreux utilisateurs ont commencé à se concentrer sur d’autres actions victimes de positions courtes telles que AMC Cinemas. Certains autres actifs concernés étaient BlackBerry, American Airlines, Bed Bath & Beyond et Nokia.

Certains utilisateurs de Reddit, cependant, ont fait valoir que leur communauté avait été infiltrée par des entreprises de Wall Street. En répartissant l’attention de la communauté entre GME et d’autres actions, les hedge funds pourraient en effet limiter le pouvoir d’achat des investisseurs de détail.

À mesure que la communauté WSB grandissait, il devenait de plus en plus difficile pour les investisseurs inexpérimentés de séparer le vrai du faux. Alors qu’une poignée de personnes se sont rassemblés pour que tout le monde puisse détenir du GME, beaucoup ont suggéré d’acheter d’autres actions également.

En fin de compte, le manque de concentration et la confusion ont considérablement affaibli la cause de la communauté et limité la trajectoire ascendante de GameStop.

En raison de cette confusion, le charme de base initial du WSB avait presque complètement disparu fin janvier. La communauté est devenue envahie d’individus malveillants, de conseils mal informés et de personnes inexpérimentés. En fin de compte, GameStop a culminé à environ 500$, avant de perdre de la vitesse et de déprécier rapidement.

Cependant, même après que le stock de GameStop a commencé à baisser, l’écrasante majorité des messages sur WSB a encouragé les utilisateurs à conserver leur participation. Au moment où l’action s’est effondrée à moins de 100 dollars, de nombreux investisseurs se sont retrouvés dans le rouge.

Si ces utilisateurs n’avaient pas écouté ces conseils anonymes, ils auraient pu éviter d’énormes dommages financiers.

“Détenez, ne vendez pas” : célèbres derniers mots ?

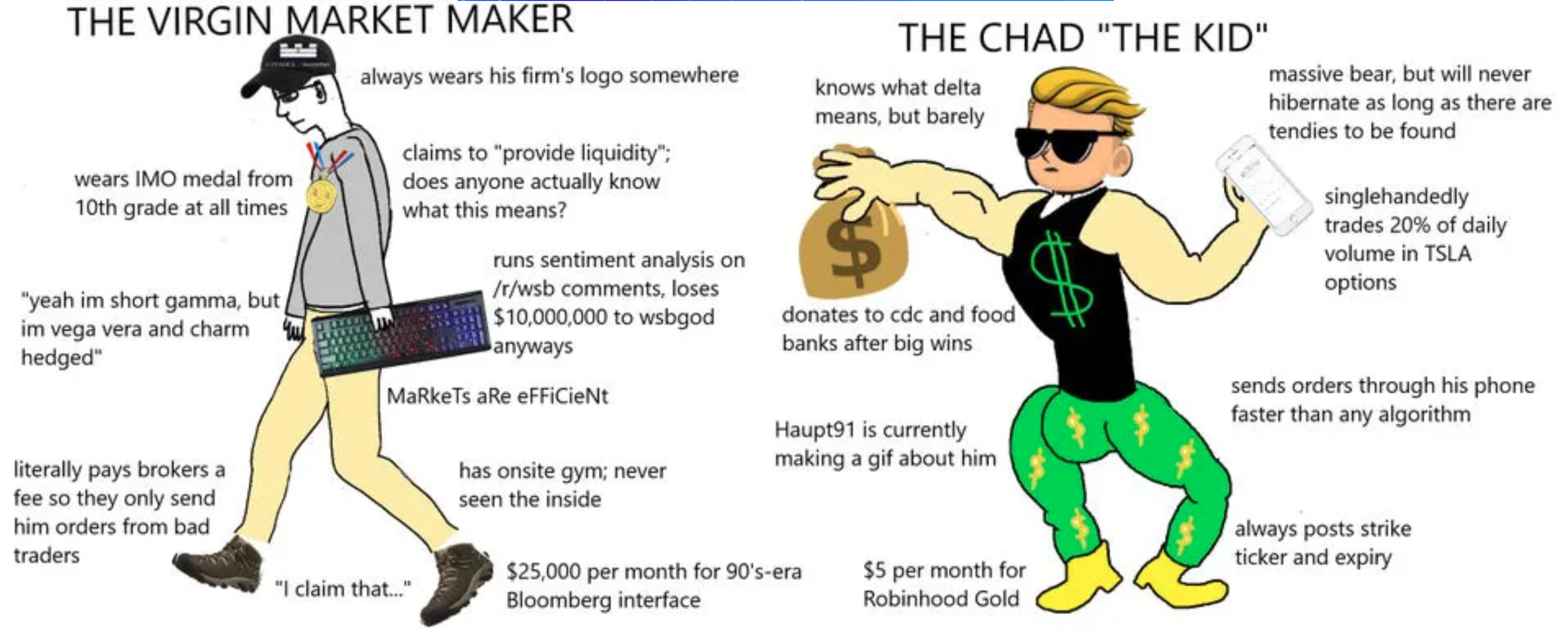

La communauté WallStreetBets est fière de son jargon unique, qui peut rendre la véritable signification des messages difficile à déchiffrer. Pour les investisseurs inexpérimentés, la compréhension du langage WSB peut faire une différence entre leurs succès et leurs échecs. Malheureusement pour beaucoup, le manques de connaissances techniques à laissé les traders amateurs avec des pertes massives à affronter.

Des captures d’écran impliquant des pertes d’une valeur de plusieurs dizaines de milliers de dollars ont commencé à apparaître sur le subreddit. Un de ces articles présentait une perte de plus de 131 000$ sur une période d’une semaine. L’auteur du message a demandé en plaisantant:

«Vous revenez pour moi, non? GME @ 240 HOLDING. »

Un autre utilisateur a déclaré qu’il était devenu la «risée de la famille» après avoir perdu 21 000$, soit 80%, en une semaine.

Les investisseurs individuels ne sont presque jamais les gagnants dans un tel scénario. Alors que WallStreetBets a tenté d’inverser cette tendance, ils étaient loin d’avoir réussi. Les seuls gagnants ont été ceux qui ont une connaissance approfondie du comportement du marché et, ironiquement, ce sont les fonds spéculatifs.

Une entreprise, par exemple, a dégagé 700 millions de dollars, après que GameStop soit passé de son prix d’acquisition de 10 à 500 dollars. D’autres fonds spéculatifs auraient ouvert de nouvelles positions courtes, le titre ayant chuté par rapport à son récent sommet historique.

Ce type de scénario est rare voire impossible sur le marché de la cryptomonnaie

Il est important de noter, cependant, que la situation GameStop était entièrement unique. Dans une note adressée à ses clients, la banque d’investissement Goldman Sachs a qualifié les effets à long terme de l’événement «sans conséquence». Les analystes ont ajouté que les niveaux d’intérêt courts n’ont dépassé la capitalisation d’une entreprise que 15 fois au cours des dix dernières années.

En effet, la dernière pression courte a eu lieu en 2008 avec Volkswagen. En deux jours, les actions du constructeur automobile ont été catapultées de 210€ à environ 1 000€.

Cette multiplication par quatre aurait été causée par une tentative de rachat hostile par Porsche. Le PDG de la société de l’époque a ensuite été accusé de manipulation du marché pour avoir participé à cet évenement.

Étant donné que la majorité des positions courtes reposent généralement sur une connaissance fondamentale des perspectives d’une entreprise, elles sont plus courantes sur les marchés boursiers. Le potentiel d’une pression courte sur les matières premières, le forex ou la cryptomonnaie est extrêmement faible car les positions courtes sont généralement minuscules.

La mentalité des forums tels WallStreetBets ruine les projets de cryptomonnaie

Il n’a pas fallu longtemps pour qu’une partie de la manie de WallStreetBets se répercute également sur la cryptomonnaie. Les investisseurs qui ne détenaient jamais d’actifs numériques ont été amenés à croire que les cryptomonnaies pourraient connaître des réussites similaires. En réalité, cependant, ce n’étaient rien de plus que des événements de de manipulations du marché.

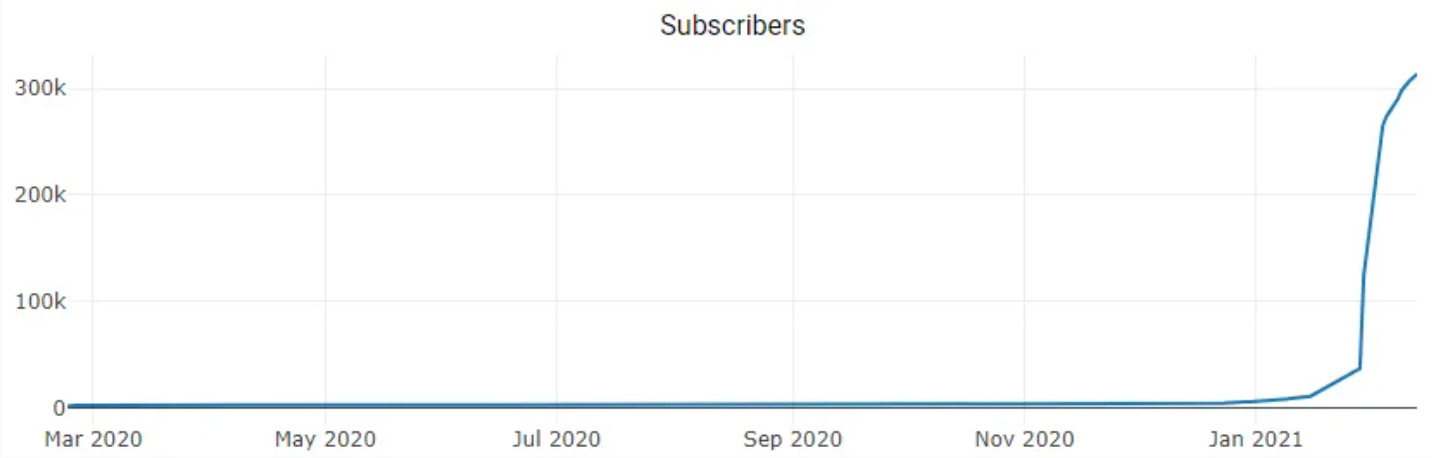

Une partie du forum dédié à la discussion des investissements moonshot dans la cryptomonnaie, r / SatoshiStreetBets, a vu sa base d’utilisateurs exploser du jour au lendemain en janvier. Au lieu de se concentrer sur les actions fortement vendues, la communauté s’est tournée vers les devises à petite capitalisation boursière telles que Dogecoin (DOGE) et Cardano (ADA). En conséquence, certains actifs ont connu des fluctuations massives de leurs prix sur une seule période de 24 heures.

Contrairement aux actifs réglementés, la cryptomonnaie n’est pas soumises à la surveillance réglementaire d’agences telles que la Securities and Exchange Commission (SEC). La manipulation du marché dans la finance traditionnelle est un sujet sérieux, mais qui ne tient pas la route dans le contexte des monnaies numériques.

Début février, le mot a commencé à se répandre que le token XRP de Ripple avait été victime de positions courtes et pourrait se retrouver dans la même situation que GameStop.

Un fil de discussion sur r / SatoshiStreetBets préconisait même que les utilisateurs mettent des milliers de dollars dans le XRP et le DOGE, et a recueilli près de 3 000 votes en faveur de cette proposition. Pendant ce temps, un article mettant en garde les investisseurs contre les manipulations du marché n’a recueilli qu’environ 191 voix.

Gene Simmons, membre du groupe de rock KISS, a également affirmé avoir acheté du XRP le 1er février 2021.

La manipulation du XRP comme étude de cas

En raison de cette activité spéculative, le prix du XRP a presque triplé – atteignant un sommet de 0,75$ le 1er février 2021. Presque immédiatement après, un barrage d’ordres de vente a fait baisser le prix à 0,35$.

Des traders discutant sur le forum de Reddit se sont réunis pour parler de ce qui venait de se passer. Alors que quelques-uns pensaient que la baisse du cours du XRP était temporaire, la plupart se sont rendu compte qu’ils avaient été victimes de manipulations.

Peu de temps après l’événement de manipulation, un utilisateur de r / XRP a déclaré:

«Maintenant, avec des centaines de milliers d’autres, je suis obligé de voir le prix baisser plus bas qu’au moment où l’actif a été acheté.»

La manipulation du XRP à été plus tard orchestrée par deux groupes Telegram. Ces communautés ont attiré au moins 300 000 abonnés et ont demandé aux commerçants «d’acheter et de conserver du XRP» le 1er février 2021 à 8 h 30 HNE.

En d’autres termes, des investisseurs inexpérimentés avaient été escroqués par une poignée d’individus qui voulaient simplement gagner de l’argent rapidement.

D’autres petits projets de cryptomonnaie ont également rencontré des problèmes similaires avec des systèmes de manipulation ruinant leur réputation. Cette activité sévit depuis plusieurs années, mais a atteint son apogée lors du boom des ICO de 2017.

Farces et blagues sur internet : humour ou signes d’immaturité ?

Si vous pensez que la désinformation et les conseils dangereux sont limités aux plateformes des réseaux sociaux, détrompez-vous.

Le 8 février 2021, l’entreprise Tesla a révélé qu’elle avait investi plus de 1,5 milliard de dollars en bitcoins (BTC) au cours du mois dernier. Cette annonce a marqué le début d’une croissance pour le marché de la crypto-monnaie, faisant grimper la valorisation de BTC d’au moins 22%. Le lendemain, Bitcoin avait atteint un nouveau prix record de 48 000 dollars.

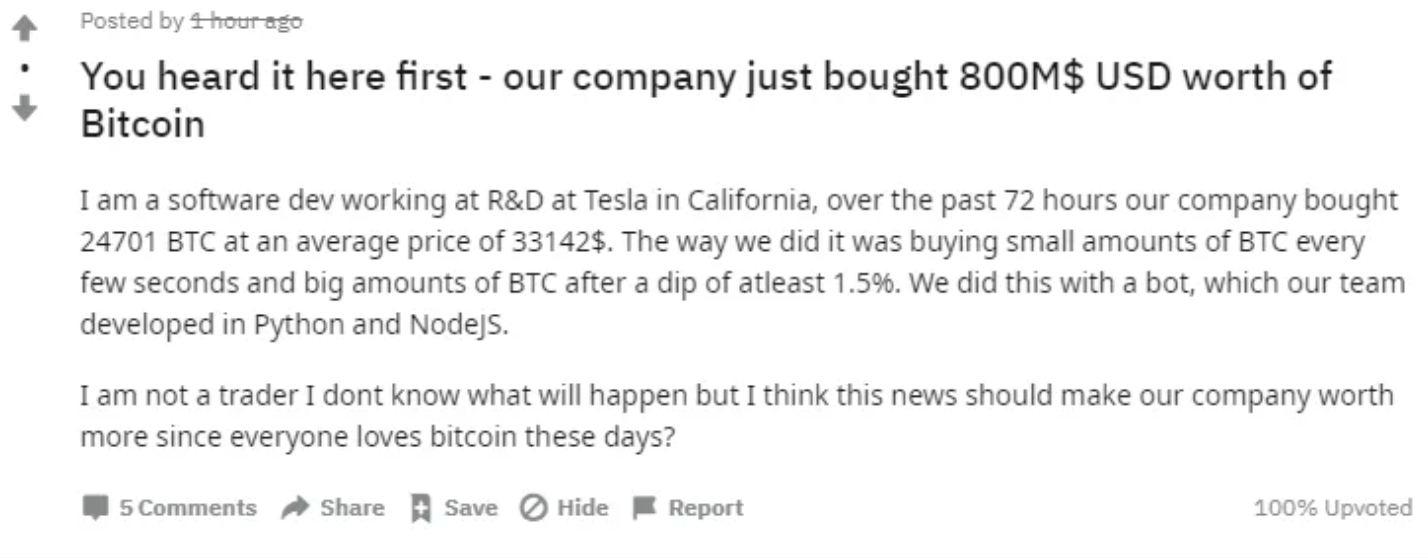

Peu de temps après, quelqu’un a découvert un message du 2 janvier 2021 affirmant que Tesla achetait discrètement du bitcoin. L’utilisateur responsable du message, nommé TSLAinsider, a déclaré que la société de voitures électriques avait acheté au moins 24 701 BTC au cours des 72 dernières heures.

«Je n’ai aucune idée de ce qui se passera une fois que cela arrivera dans les journaux, mais je pense que le prix explosera encore plus».

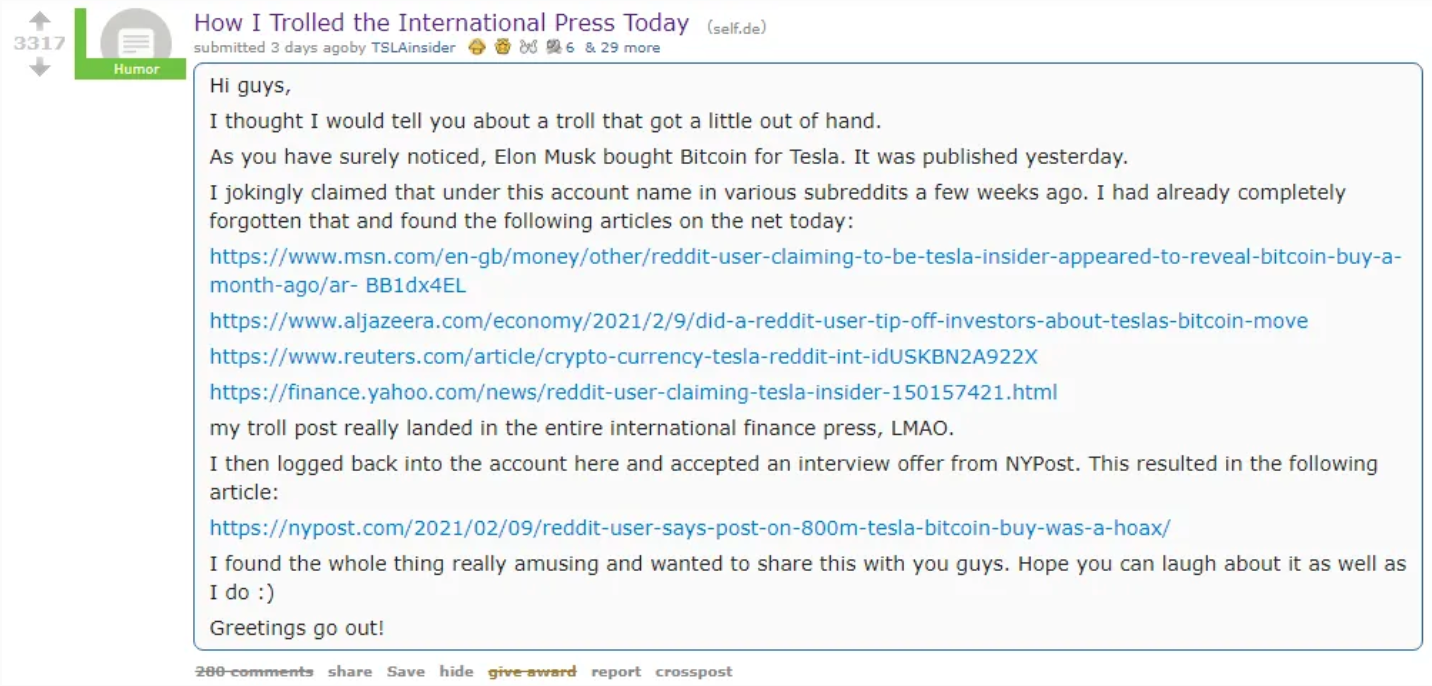

Les grands médias ont immédiatement repris l’histoire, célébrant la première fuite d’informations comme une opportunité négligée pour les traders. Le seul problème étant que toutes ces informations étaient complètement inventées.

Dans une discussion par e-mail ultérieure avec le New York Post, l’informateur présumé a reconnu que le message était une blague. Il a dit:

«J’avais ce sentiment qu’Elon allait acheter du bitcoin, alors j’ai créé cet article de toute pièce. Maintenant, tous les journaux du monde entier en parlent, c’est plutôt drôle et effrayant pour être honnête».

Bien que la déclaration de TSLAinsider se soit avérée partiellement exacte, elle était complètement écrite par hasard. Heureusement, l’individu n’a pas profité de sa nouvelle renommée pour induire le monde en erreur sur les futures positions Bitcoin de Tesla.

Compte tenu de l’impact qu’un seul article de presse ou une déclaration publique peut avoir sur les prix, les traders doivent faire preuve de prudence. La désinformation est l’un des plus grands obstacles à l’adoption institutionnelle généralisée de la cryptomonnaie. Après tout, toute entreprise qui investit massivement dans un actif souhaite que l’industrie soit transparente.

Ce que l’avenir réserve à la cryptomonnaie

Bitcoin a parcouru un long chemin depuis 2017. À l’époque, la SEC avait déclaré que le marché était encore trop petit et immature pour justifier l’approbation des ETF. Aujourd’hui, cependant, les hedge funds investissent des milliards de dollars dans les actifs numériques, allant à l’encontre de la position de la SEC.

Si les farces et blagues continuent de menacer la stabilité des marchés, il est probable que la communauté de la cryptomonnaie ait un réel problème entre ses mains.