L’espace de la finance décentralisée est devenu de plus en plus peuplé ces derniers mois. De nouveaux protocoles, exchanges et teneurs de marché automatisés sont lancés presque quotidiennement. Balancer, l’un des protocoles originaux qui a alimenté bon nombre de ces nouveaux projets, est toujours en activité.

Balancer, un teneur de marché automatisé basé sur Ethereum, permet aux utilisateurs de créer ou d’ajouter des liquidités à des pools personnalisables et de gagner des frais de négociation. Balancer tire son nom de la formule qu’il utilise : il autorise essentiellement n’importe quel nombre de tokens dans n’importe quel rapport ou frais de transaction dans ses pools personnalisés.

Le protocole est conçu pour deux catégories d’utilisateurs :

- Les fournisseurs de liquidité (LP) qui possèdent des pools Balancer ou participent à des pools partagés.

- Les traders qui achètent ou vendent les actifs sous-jacents des pools sur le marché libre.

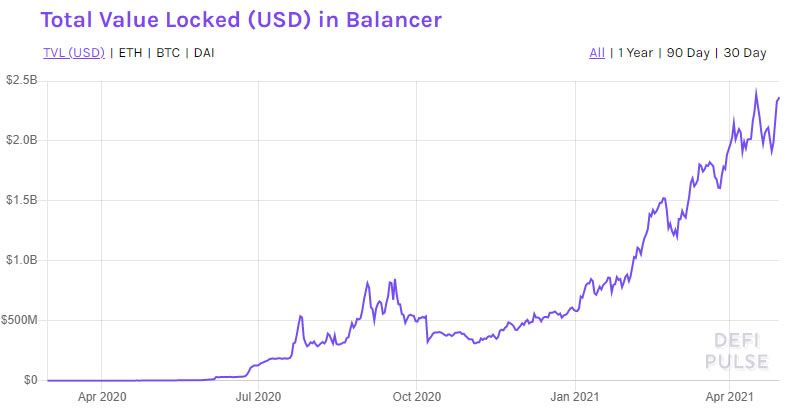

Au cours des 12 derniers mois, la garantie bloquée dans la plateforme a connu une hausse spectaculaire, passant d’environ 2,5 millions de dollars à plus de 2 milliards de dollars. Cela place confortablement Balancer parmi les dix plus grandes plateformes DeFi de la planète.

Dans cette revue en profondeur d’un protocole DeFi, nous allons chercher à expliquer pourquoi Balancer est devenu si populaire au cours de l’année dernière.

Brève histoire de Balancer

Balancer est en développement depuis 2018 et a été officiellement lancé en tant que “version bronze”, la première des trois versions prévues, fin février 2020. Dans son livre blanc, publié en septembre 2019, Balancer décrit le protocole comme “un gestionnaire de portefeuille non dépositaire, un fournisseur de liquidités et un capteur de cours”.

Le protocole a été développé par Balancer Labs, une entreprise technologique fondée par Fernando Martinelli et Mike McDonald. Balancer Labs est fortement soutenue par du capital-risque, ayant effectué plusieurs tours de table au cours de l’année écoulée, générant 12 millions de dollars d’investissements au total. Plus récemment, en février 2021, Three Arrows Capital et DeFiance Capital ont également ajouté leur pierre à l’édifice.

En mai 2020, Balancer a lancé son propre programme d’extraction de liquidités axé sur la gouvernance en attribuant des tokens BAL aux fournisseurs de liquidités. Fin juin, la valeur totale a été verrouillée et le prix des tokens a commencé à monter en flèche, suivant le succès de Compound Finance, les agriculteurs de DeFi ayant sauté sur cette nouvelle affaire.

Cependant, tout n’a pas été facile pour Balancer. Le token a fait l’objet d’accusations de manipulation du système de la part de grands acteurs du milieu. Les pools de Balancer ont également été visés par une attaque d’arbitrage de DeFi au cours du même mois, entraînant la perte de 500 000 dollars en Ethereum (ETH).

Fin juillet, la gouvernance d’équilibre a approuvé les premières propositions de minage de liquidité. En conséquence, les garanties ont commencé à affluer.

À la fin de 2020, Balancer était l’un des principaux protocoles DeFi du secteur, avec plus de 600 millions de dollars de liquidité.

.

Comment fonctionne Balancer ?

Balancer est essentiellement un teneur de marché automatisé avancé. Ainsi, il utilise le ratio entre les actifs partagés dans les pools de liquidité pour déterminer la valeur de chaque actif et les maintenir “équilibrés”.

Lorsque les utilisateurs ajoutent ou retirent de la liquidité d’un côté d’un pool en effectuant des transactions, cela modifie le ratio du pool. La valeur de chaque actif est donc modifiée.

DeFiPulse décrit sa configuration comme étant similaire à un ETF inversé :

“Au lieu de payer des frais aux gestionnaires de portefeuille pour rééquilibrer votre portefeuille, vous percevez des frais auprès des traders, qui rééquilibrent en permanence votre portefeuille en suivant les opportunités d’arbitrage.”

Tout le monde peut créer son propre pool de liquidité sur Balancer et en définir les paramètres. Cela inclut les frais de négociation et les actifs qu’ils incluent dans le pool. Ces pools multi-actifs sont leurs propres fonds indiciels crypto,constamment en état de rééquilibrage automatisé.

Les traders peuvent choisir parmi un ensemble diversifié de pools. Chacun présente un ensemble unique d’opportunités et de défis d’investissement grâce à sa configuration particulière de tokens, de pondérations et de frais.

La documentation officielle explique que l’interaction entre ces paramètres, les volumes des pools et les cours externes génère des forces du marché qui incitent les traders à maintenir des ratios de tokens stables. Ainsi, la valeur des actifs est préservée pour les fournisseurs de liquidités.

Tous les pools de Balancer sont également des tokens ERC-20 connus sous le nom de Balancer Pool Tokens (BPTs), représentant la propriété proportionnelle de la liquidité du pool.

Balancer propose également un pool contrôlé par un smart contract, appelé Smart Pool. Ce dernier peut émuler entièrement un pool finalisé tout en permettant une logique complexe pour réajuster les soldes, les poids et les frais.

Tokénomiques de Balancer

Balancer a son propre token de gouvernance, le BAL. Les utilisateurs utilisent ce token pour voter sur des propositions et orienter la direction du protocole. Chaque semaine, Balancer distribue 145 000 tokens BAL aux fournisseurs de liquidité, soit environ 7,5 millions de tokens par an.

L’offre maximale de tokens est de 100 millions, et près d’un tiers de ceux-ci ont déjà été distribués aux premiers investisseurs et à l’équipe. Les fondateurs, les responsables des actions, les conseillers et les investisseurs ont reçu 25 millions de BAL, soumis à des périodes d’acquisition. 5 millions sont allés dans le Fonds de l’écosystème de Balancer, qui a également alloué 5 millions à un fonds de collecte de fonds.

Le projet distribuera le reste des tokens aux fournisseurs de liquidité au cours des prochaines années. Le protocole estime qu’au rythme actuel de 145 000 tokens par semaine, il faudra 8,6 ans pour épuiser l’offre.

En mars 2020, Balancer Labs a généré 3 millions de dollars à partir d’un tour de table privé en vendant les tokens à 0,60$. Ces premiers investisseurs seront en bonne posture aujourd’hui avec un prix actuel (fin avril 2021) d’environ 57$ pour un token BAL. Le token a atteint un sommet historique de 72$ le 15 avril 2021, et a gagné plus de 300 % depuis le début de l’année.

L’arrivée de la version 2

Balancer est prêt à lancer la version 2 du protocole, qui apportera un grand nombre de modifications. Le 20 avril, Balancer Labs a annoncé sur Twitter la publication des contrats intelligents de la version 2 sur le réseau principal, mais le lancement complet du protocole n’avait pas encore eu lieu au moment de la rédaction du présent article.

Comme l’a rapporté la branche anglophone de BeInCrypto, Balancer a dévoilé les spécifications de la V2 en février 2021. Selon l’annonce officielle, les principes fondamentaux de Balancer V2 sont la sécurité, la flexibilité, l’efficacité du capital et l’efficacité du gaz.

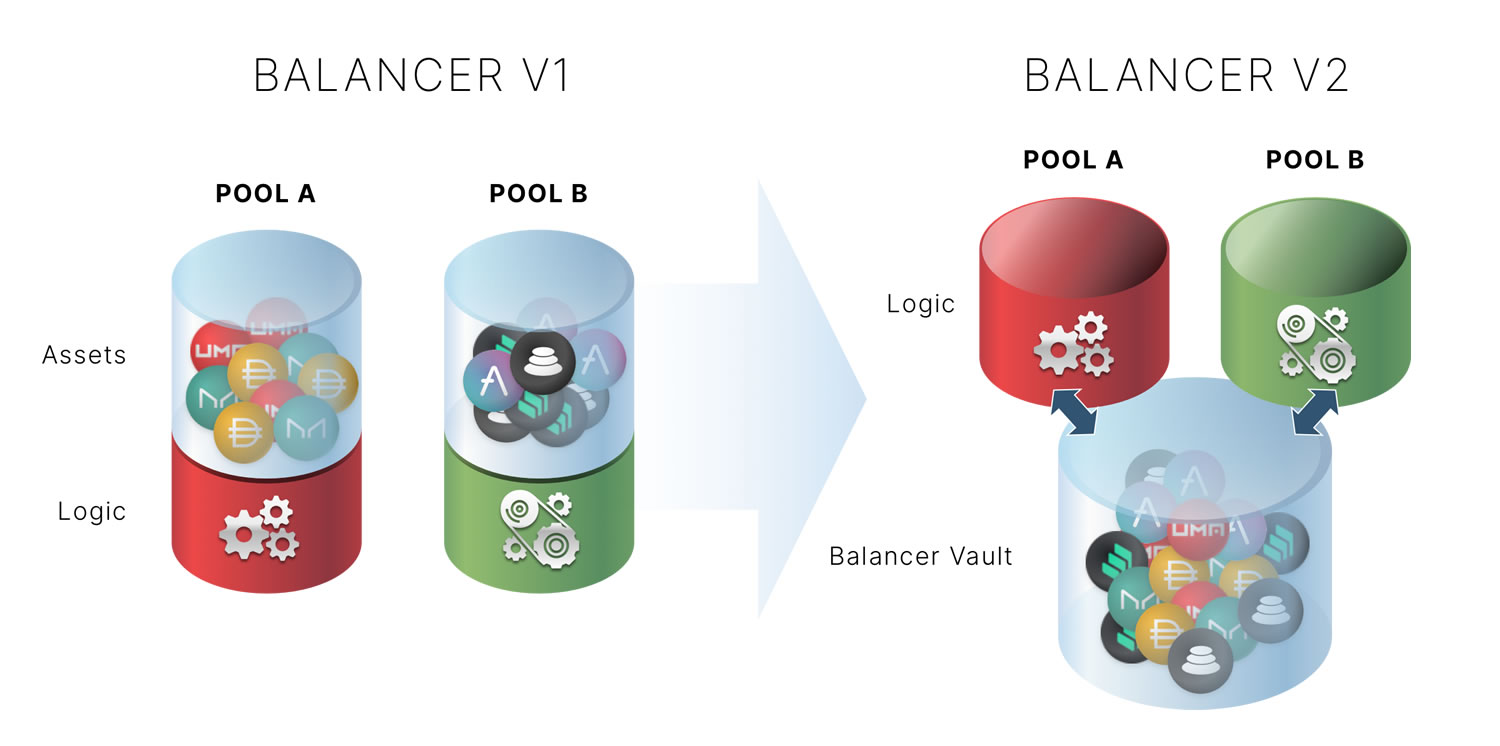

La nouvelle version comprendra ce qu’on appelle un teneur de marché automatisé généralisé. Il s’agit essentiellement d’une transition vers un coffre-fort unique qui détient et gère tous les actifs ajoutés par tous les pools Balancer. Cela permettra de simplifier le protocole en créant un point d’accès unique pour toutes les interactions avec Balancer V2.

Selon le billet de blog explicatif :

“Balancer V2 sépare la logique du teneur de marché automatisé (AMM) de la gestion et de la comptabilité des tokens. La gestion/comptabilité des tokens est assurée par le coffre-fort tandis que la logique de l’AMM est individuelle à chaque pool.”

Cette rationalisation a été introduite pour remédier aux inefficacités liées aux transferts multiples pour différents tokens et pools. Cela finit par devenir très coûteux lorsque les cours d’Ethereum sont à leur maximum (ce qui a été le cas pour la majeure partie de 2021).

La prochaine itération proposera également des pools pondérés. Il s’agit de pools de type fonds indiciels, comme dans la version 1. De plus, Balancer introduira des pools stables, avec des tokens fixés de manière souple les uns par rapport aux autres.

Les gestionnaires d’actifs seront une autre caractéristique. Il s’agit de contrats intelligents externes nommés par les pools pour améliorer les rendements. Des améliorations dans les oracles de cours, les frais de restructuration des pools, et une nouvelle fonctionnalité de prêt flash viendront également avec la V2.

De plus, Balancer Labs a offert la plus grande prime de bug de l’histoire du secteur, avec jusqu’à 1 000 ETH ou 2 millions de dollars pour la découverte de bugs critiques qui permettraient à des hackers de vider la chambre forte de Balancer V2.

Au moment de la rédaction de cet article, le lancement de l’interface utilisateur V2 était imminent, mais n’a pas encore été annoncé officiellement.

Balancer et l’avenir de la DeFi

Actuellement, la valeur totale bloquée de Balancer est proche de son record historique de 2,37 milliards de dollars, selon DeFiPulse. DappRadar fournit un chiffre similaire.

Depuis le début de l’année 2021, il s’agit d’une augmentation de 300%, ce qui place le protocole au dixième rang, juste derrière Yearn Finance. Selon Dune Analytics, Balance comptait environ 140 000 utilisateurs à la fin du mois d’avril.

Au cours de la même période, le cours de son token BAL a réalisé des gains encore plus importants de 330%, passant de 13,60$ le 1er janvier à 58,26$ au moment de la rédaction de cet article, le 29 avril.

Dans l’ensemble, Balancer a parcouru un long chemin au cours de l’année écoulée. Sa deuxième version dominera probablement les activités de développement de cette année, les nouveaux produits étant axés sur l’économie des frais de gaz. L’équipe a toutefois de plus grandes ambitions :

“Ce lancement [v2] est une étape vers la vision plus large de Balancer, qui est de devenir la principale source de liquidité de DeFi.”

Balancer vise à devenir un élément de base pour tous les projets DeFi, indépendamment de leur conception ou de leurs besoins en liquidité.

Avis de non-responsabilité

Avis de non-responsabilité : conformément aux directives de The Trust Project, cet article d’opinion présente le point de vue de l’auteur et ne reflète pas nécessairement les opinions de BeInCrypto. BeInCrypto s’engage à fournir des informations transparentes et à respecter les normes journalistiques les plus strictes. Les lecteurs sont invités à vérifier les informations de leur propre chef et à consulter un professionnel avant de prendre des décisions sur la base de ce contenu.