Satoshi Nakamoto a cité le Times dans le bloc Genesis de Bitcoin. Le message montrait que le gouvernement était sur le point de renflouer une deuxième banque début janvier 2009.

L’analyse de Nakamoto lui avait montré que l’ingérence des banques centrales laisserait des nations entières sans monnaie de confiance. Des «renflouements» étendus qui ont massivement augmenté les bilans fédéraux étaient, selon les normes de Nakamoto, intenables.

2008 et l’essor du QE

Le changement de politique a été particulièrement ressenti immédiatement après la crise financière qui a secoué le monde en 2008. Causées par une confiance excessive dans la stabilité des titres adossés à des créances hypothécaires, les banques se sont retrouvées surexploitées sur des actifs devenus soudainement sans valeur.

En quelques jours, des banques qui étaient jadis des modèles de stabilité financière ont été fermées. D’autres ont vu leur bilan s’effondrer. Les gouvernements nationaux craignaient une ruée sur ces banques.

À la suite de la crise, le président George W. Bush a signé la loi sur la stabilisation économique d’urgence (EESA), avec l’approbation totale du secrétaire au Trésor Henry Paulson.

Le principal objectif du plan de sauvetage de 700 milliards de dollars était de retirer les mauvais actifs du bilan des banques. Cette décision a protégé leur résultat net mais a déplacé le fardeau du service de la dette sur les genoux de la Réserve fédérale.

Cet achat d’actifs pour augmenter les fonds disponibles est connu sous le nom d’assouplissement quantitatif (QE). Le QE permet à la Fed d’augmenter activement l’offre monétaire dans l’économie.

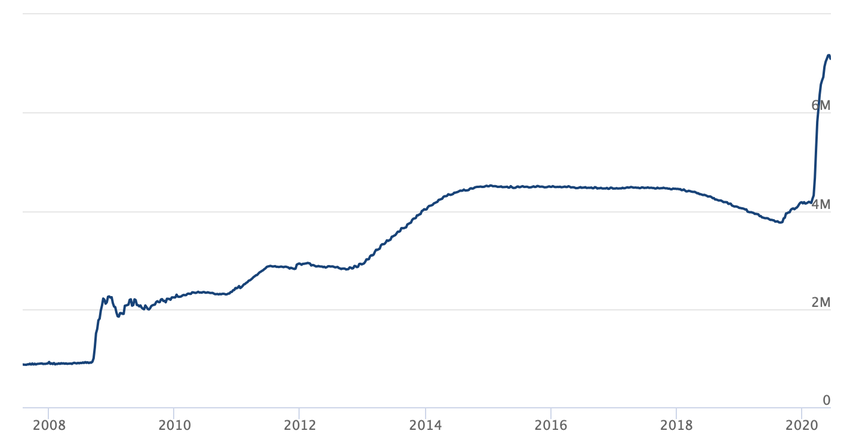

Avant ce projet de loi, la grande majorité de l’activité de la Fed était passive, se concentrant principalement sur les changements de taux d’intérêt. L’EESA a entamé une expansion du bilan qui s’est poursuivie jusqu’à ce jour.

La crise a poussé la Fed à augmenter ses achats d’actifs de 870 milliards de dollars à 4,5 billions de dollars. Le programme de normalisation du bilan du FOMC entre octobre 2017 et août 2019 a toutefois réduit temporairement les actifs à moins de 3 800 milliards de dollars.

Une nouvelle normalité

Cette pratique de QE s’est poursuivie de 2008 à nos jours. Pendant ce temps, l’économie a continué de croître à des taux sans précédent.

Avant la crise du COVID-19, la grande majorité des indices étaient à des niveaux record. Certains économistes ont fait valoir que la croissance économique était loin d’être liée à l’expansion économique fondamentale, tout comme à la masse monétaire extrêmement bon marché.

Ces analystes ont estimé que la croissance économique était effectivement creuse en raison de l’augmentation de la dette publique. Même pendant la décennie de croissance qui a suivi la crise, le bilan de la Fed est passé de 2,2 billions à 4,5 billions de dollars.

Alors que les augmentations ont été considérées comme nécessaires à la poursuite de la croissance, le mouvement global de l’économie semble désormais être tiré par cette nouvelle norme de QE.

Crise, effondrement et garanties

La crise du COVID-19 a frappé les marchés comme un train de marchandises au début de 2020. Alors que la nouvelle du virus se propageait et que les gouvernements mondiaux débattaient de la meilleure façon de réagir, le marché boursier vacillait d’anticipation.

Après plusieurs jugements hâtifs concernant la gravité du virus, le gouvernement américain a décidé de suivre ses homologues mondiaux. Tout sauf les services essentiels a été fermé et l’économie s’est arrêtée.

Presque immédiatement, le chômage a explosé, les entreprises, désormais incapables de fonctionner, ont été obligées de mettre leurs employés en congé. En outre, de nombreuses entreprises étaient totalement incapables de poursuivre leurs activités commerciales.

Le DJIA est passé de près de 30 000 à fin février à 18 000 au 23 mars, soit une baisse de près de 50%. L’effondrement a déclenché ce que la plupart considérait comme une récession inévitable.

Cependant, alors que la crise empirait, l’administration Trump a suivi l’exemple de la crise précédente et a proposé une augmentation massive de la liquidité. Le besoin était principalement dû au fait que, selon les estimations de la Fed, près de 40% des Américains ne pouvaient pas couvrir une crise ponctuelle de 400 $.

Le secrétaire au Trésor Steven Mnuchin, le président de la Fed, Jerome Powell, et les deux chambres du Congrès ont poussé et adopté un plan de relance de 2 billions de dollars. Le projet de loi a injecté des fonds dans presque tous les secteurs de l’économie, des particuliers aux petites entreprises et des banques.

Ce projet de loi a mis le bilan de la Fed en orbite, les fonds passant d’un peu plus de 4 000 milliards de dollars à bien plus de 7 000 milliards de dollars en quelques jours. Beaucoup considéraient les actions nécessaires pour protéger le bien-être américain. D’autres, cependant, ont vu le paiement comme un acte de garantie politique au cours d’une année électorale.

Offre explosive et inflation

La préoccupation générale concernant le bilan de la Fed n’est cependant pas liée à la dette. La Fed peut assumer la responsabilité et pourrait commencer à la réduire.

Cependant, les fonds qui apparaissent comme dette sur le grand livre de la Fed sont en réalité des liquidités sur le marché. Plus de 7 billions de dollars sont entrés dans l’économie américaine au cours des dix dernières années, alors que le PIB américain ne s’élève qu’à 20 billions de dollars. Plus d’un tiers du PIB a été efficacement mobilisé grâce à la Fed.

Le danger de cette politique est que ces augmentations massives de liquidités créent une dépendance. Même le secrétaire Mnuchin a déclaré que le marché est désormais accro aux stimulants.

Les hausses des cours des actions en période de crise absolue révèlent que le marché évolue non pas sur la base mais sur l’argent gratuit.

Au fur et à mesure que les investisseurs boivent le stimulus Kool-Aid, le concept de valeur perd tout son sens. Néanmoins, les actifs réels ont une valeur réelle et sont donc gravement menacés de fortes pressions inflationnistes.

Aucun changement à venir

Néanmoins, malgré les dangers profonds, le président de la Fed, Jerome Powell, a continué d’exhorter le Congrès à maintenir le cap. Ses déclarations cette semaine comprenaient un appel à un soutien budgétaire continu.

«Je pense qu’il serait approprié de penser à un soutien continu pour les personnes qui viennent de perdre leur emploi et pour les petites entreprises en difficulté. L’économie commence à peine à se redresser. C’est une phase critique et je pense que le soutien serait bien placé en ce moment. »

Bien que les effets à long terme de la relance restent inconnus, les politiques révèlent que la compréhension de Satoshi de la crise de 2009 était parfaite. Le programme de sauvetage fédéral ne montre aucun signe de relâchement de sitôt.

Images gracieusement fournies par Shutterstock, TradingView et Twitter.