La tokenisation des actifs du monde réel (RWA) suscite un intérêt croissant, avec des géants financiers tels que BlackRock, Fidelity et JPMorgan en tête de file. Alors, secteur d’avenir pour la crypto ?

La tendance des RWA marque un changement considérable au sein de l’industrie financière, mettant en lumière l’adoption croissante de la technologie blockchain pour améliorer l’efficacité et l’accessibilité sur les marchés de capitaux.

BlackRock, Fidelity, JPMorgan et la tokenisation des actifs du monde réel (RWA)

L’annonce récente de Fidelity International de rejoindre le réseau tokenisé de JPMorgan représente une nouvelle étape importante franchie. Selon les analystes de Kaiko, cette démarche positionne Fidelity aux côtés d’autres acteurs majeurs du secteur de la tokenisation. Cette collaboration souligne l’intérêt croissant pour les RWA, puisque Fidelity n’est pas le premier acteur majeur à rejoindre le mouvement.

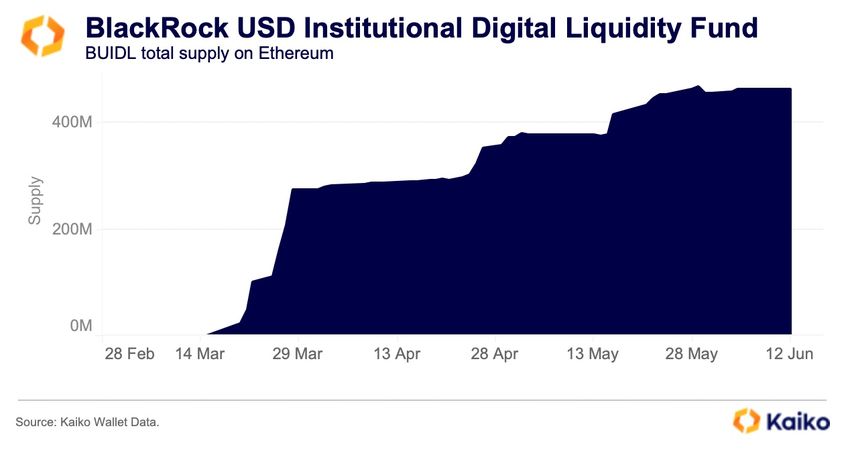

Le fonds de liquidité tokenisé de BlackRock, BUIDL, illustre cette tendance. Lancé en mars, BUIDL a accumulé plus de 460 millions de dollars, surpassant plusieurs entreprises natives de la crypto telles que Maple Finance. Malgré la reprise de Maple après l’effondrement en 2022, son Fonds de Gestion de Trésorerie stagne avec environ 16 millions de dollars d’actifs, mettant en évidence le succès de BUIDL.

« Depuis son lancement en mars, le BUIDL de BlackRock a devancé plusieurs entreprises natives de la crypto, y compris le Fonds de Gestion de Trésorerie de Maple Finance, qui se concentre sur les instruments de trésorerie à court terme, » ont écrit les analystes de Kaiko.

En savoir plus : Voici 10 cryptos RWA à surveiller en 2024.

L’attrait pour la technologie blockchain réside dans son potentiel de transformation des marchés de capitaux. Maredith Hannon, responsable du développement commercial chez WisdomTree, souligne cela, en remarquant, que la blockchain peut répondre aux défis infrastructurels et débloquer de nouvelles opportunités d’investissement. La capacité de la technologie à rationaliser les flux de travail et à améliorer les délais de règlement est particulièrement convaincante.

Des smart contracts au centre du processus

Au cœur de cette transformation se trouvent les smart contracts, qui automatisent les transactions en exécutant des conditions prédéfinies sans intermédiaires. Ces contrats auto-exécutables assurent la transparence et l’efficacité, enregistrant les actions sur une blockchain. Par exemple, dans le prêt de titres, les smart contracts peuvent automatiser les opérations, réduire les erreurs et créer des identifiants standardisés.

« Les smart contracts offrent des opportunités pour rationaliser et systématiser de nombreuses transactions qui sont multi-étapes ou manuelles dans les marchés financiers traditionnels d’aujourd’hui. Ils peuvent être utilisés pour le partage d’identité et l’utilisation de justificatifs à travers les entreprises financières, pour éliminer le risque de contrepartie et pour valider si un investisseur peut détenir un fonds de private equity spécifique en fonction de son emplacement ou de son statut d’investisseur, » a écrit Hannon.

En savoir plus : Quel est l’impact de la tokenisation des actifs du monde réel (RWA) ?

Les collaborations, telles que celles entre Citi, Wellington et DTCC Digital Assets sur le sous-réseau Avalanche Spruce, démontrent les applications pratiques des smart contracts. Ces initiatives montrent comment la tokenisation peut améliorer l’efficacité opérationnelle et réduire le risque de contrepartie.

Cependant, la transition vers une infrastructure numérique implique des défis. Les considérations juridiques, les normes d’identité et la confidentialité des données nécessitent une évaluation minutieuse en collaboration avec les régulateurs. L’industrie des services financiers doit travailler ensemble pour construire une infrastructure d’identité qui soutienne une adoption plus large de la tokenisation tout en assurant la sécurité et la conformité.