Alors que les grandes puissances économiques font face à une secousse violente sur le marché des obligations, le Bitcoin signe un nouvel ATH, porté par des flux massifs vers les ETF. Faut-il y voir un transfert de confiance ou un simple jeu de corrélations inversées ? Décryptage d’une dynamique où les dettes explosent et le BTC grimpe.

Le marché obligataire craque sous le poids des déficits

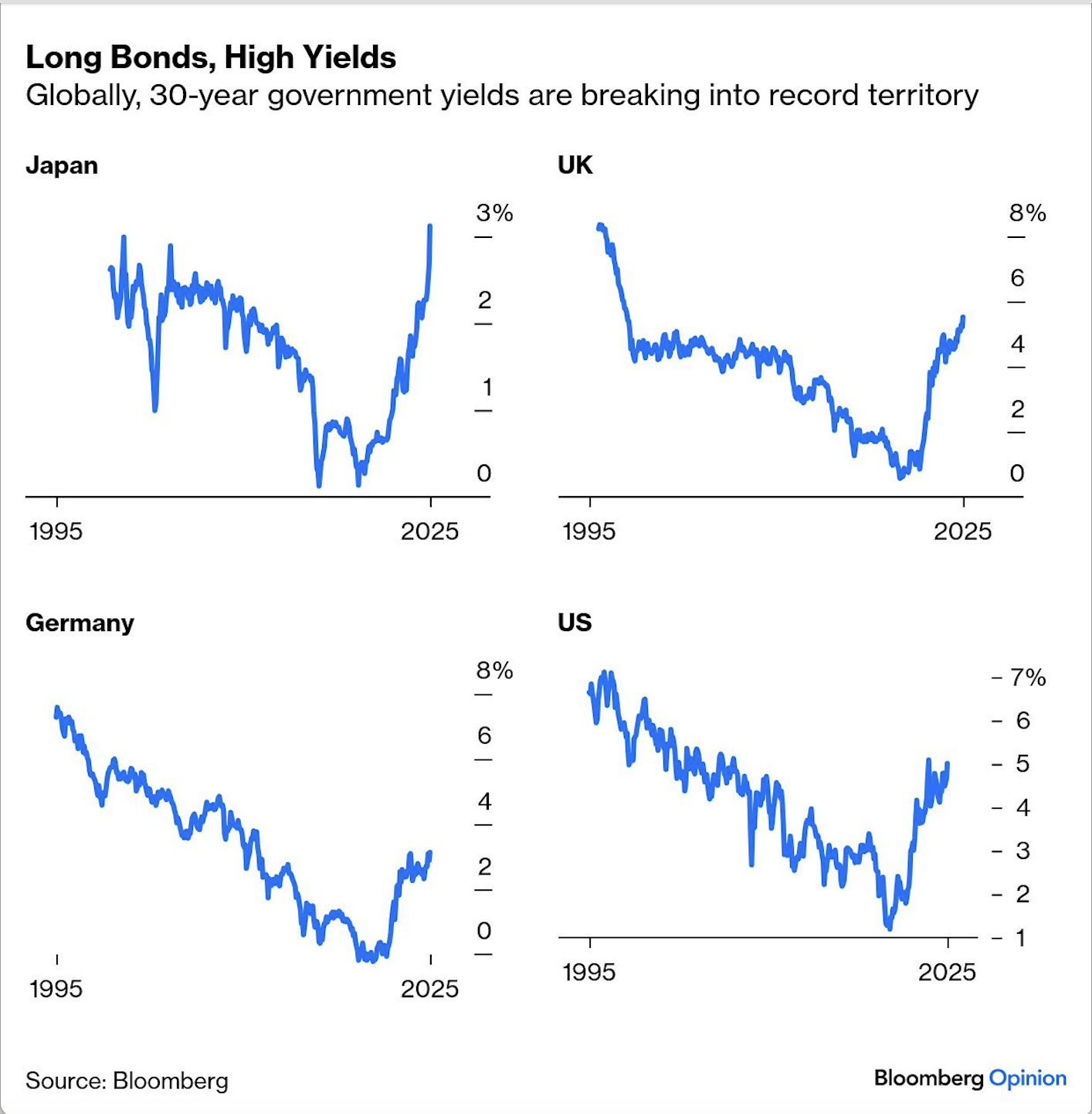

La tension est palpable sur les marchés obligataires mondiaux. Des États-Unis au Japon, en passant par le Royaume-Uni, les emprunts d’État à long terme subissent une véritable onde de choc. Le point commun entre ces économies majeures ? Un endettement croissant, des politiques fiscales perçues comme irresponsables, et une demande en recul pour des titres autrefois considérés comme sûrs.

Aux États-Unis, les dernières adjudications du Trésor ont révélé un désintérêt alarmant des investisseurs pour les obligations à 20 ans, pourtant censées assurer le financement des déficits fédéraux. La cause : la trajectoire budgétaire dictée par la “Big, Beautiful Bill” – une réforme fiscale ambitieuse mais peu crédible en matière de discipline budgétaire. Résultat, les rendements de 10 ans flirtent avec les 4,6 %, ceux de 30 ans dépassent 5 %, rendant le service de la dette plus coûteux que jamais.

Le phénomène n’est pas isolé. Au Royaume-Uni, les gilts à 30 ans ont retrouvé leurs niveaux les plus élevés depuis 1997, marquant un retour brutal des craintes de stagflation après une surprise inflationniste en avril. Au Japon, la situation est d’autant plus grave qu’un haut responsable a comparé publiquement les finances du pays à celles de la Grèce en 2010. Ce climat de défiance globale révèle une chose : les marchés exigent désormais une prime de risque bien plus élevée pour prêter aux États, surtout lorsqu’ils semblent fuir toute réforme budgétaire sérieuse.

Source : Bloomberg

Quand les obligations inquiètent, c’est tout le système qui tremble

Ce regain de volatilité obligataire ne se limite pas à une question de taux. Il affecte profondément les équilibres de valorisation sur les autres marchés, à commencer par les actions. Aux États-Unis, le S&P 500 reste encore proche de ses sommets, mais la hausse des rendements fragilise sa base. Un 10 ans à plus de 4,6 % réduit considérablement l’attrait relatif des actions, surtout lorsque le ratio cours/bénéfices dépasse 21 fois les profits anticipés.

Le problème est structurel : dans un environnement de taux durablement plus élevés, les actifs risqués doivent offrir plus de rendement pour rester compétitifs. Or, selon les calculs de Morgan Stanley, si le multiple du S&P retombe vers 19,5x (ce qui correspond aux ajustements historiques observés lors de hausses similaires), l’indice pourrait chuter de 11 %, effaçant une large part de ses gains récents. Pire encore, la faiblesse du dollar, qui accompagne ce mouvement, montre que même les avantages traditionnels des États-Unis (monnaie de réserve, dette liquide) n’offrent plus le même refuge qu’auparavant.

À cela s’ajoute une contrainte politique : le verrouillage budgétaire. Une fois adopté, le plan fiscal en cours aux États-Unis sera très difficile à modifier avant plusieurs années. Cela signifie que les marchés doivent intégrer dès maintenant une trajectoire de déficit prolongé, sans possibilité de correction rapide. Ce manque de flexibilité, surtout face à une dette qui frôle les 37 000 milliards de dollars, accentue le malaise.

Bitcoin: le grand sauveur du système financier

Alors que les marchés obligataires vacillent sous le poids des déficits et de la défiance, Bitcoin s’impose comme un point d’ancrage inattendu. À 111 500 dollars, la cryptomonnaie a atteint un nouvel all-time high, soutenue par un afflux massif de capitaux via les ETF et un contexte géopolitique plus apaisé, notamment depuis la pause tarifaire entre Washington et Pékin. Mais cette progression spectaculaire ne se limite pas à un simple effet de corrélation inverse avec les Treasuries : elle reflète un repositionnement stratégique vers un actif désormais vu comme une alternative crédible aux instruments traditionnels, de moins en moins fiables.

Contrairement à l’or, Bitcoin n’a pas encore véritablement agi comme une valeur refuge dans les crises ou les paniques de marché. Pourtant, il gagne aujourd’hui une nouvelle légitimité, non pas comme un abri, mais comme une option sur un futur monde financier décentralisé. Les investisseurs institutionnels ne s’y trompent pas : la perspective d’un cadre réglementaire favorable aux États-Unis, la progression des lois sur les stablecoins et le départ de figures anti-crypto à la tête des régulateurs alimentent un espoir de normalisation durable. En devenant un actif régulé, Bitcoin pourrait paradoxalement renforcer son attrait pour les grands gestionnaires de fonds.

Ce calme remarquable autour du nouvel ATH du Bitcoin, malgré l’intégralité des investisseurs en bénéfice sur l’ensemble de l’offre en circulation, illustre une mutation profonde du comportement des investisseurs. Contrairement aux cycles précédents, la volatilité est contenue, les prises de bénéfices limitées (à peine 1 milliard de dollars contre 2,1 milliards lors du passage à 100 000 $), et les ordres d’achat et de vente s’accumulent autour du prix spot, selon CoinGlass. Cette inertie apparente cache en réalité une consolidation stratégique, renforcée par la montée en puissance des ETF et l’espoir d’un cadre réglementaire stable.

When $BTC hit all-time high yesterday, total profit-taking volume was around $1.00B – less than half the amount realized when #Bitcoin first crossed $100K last December, which hit $2.10B. Despite a higher price, profit realization was far more muted. pic.twitter.com/GtZXU23yO9

— glassnode (@glassnode) May 22, 2025

Morale de l’histoire : les États s’endettent pendant que le Bitcoin s’enjaille.