Même les projets DeFi légitimes connaissent parfois des baisses de cours. Le COMP a perdu 55% de sa valeur en septembre, l’AAVE a baissé de 45% en octobre et UNI se trade désormais à 55% de moins qu’il y a trois mois. La différence est que les tokens DeFi de qualité finissent par se rétablir, tandis que les escroqueries montent brusquement puis s’effondrent pour ne plus jamais remonter. Comment différenciez-vous les uns des autres?

D’après mon expérience en tant que PDG d’un important fournisseur de paiement crypto, CoinsPaid, je dois constamment évaluer de nouveaux actifs. Les créateurs de diverses cryptomonnaies m’écrivent pour me demander d’ajouter leur token à notre liste prise en charge. Bien que nous ne traitons pas encore les paiements en tokens DeFi, ma méthode peut être facilement adaptée à la finance décentralisée.

J’ai créé une liste de sept questions que vous devriez vous poser lors de la recherche d’un token DeFi. Répondre «oui» à l’une d’entre elle devrait sonner l’alarme et vous pousser à enquêter plus. Une seule de ces alertes n’est pas nécessairement une raison pour rejeter le projet, mais s’il y en a deux ou trois, mon conseil est de rester à l’écart.

1. Le nom contient-il un «swap»?

Sushi Swap, Sashimi Swap, KingSwap, TrustSwap, AnySwap, Mooniswap, Zilswap, AirSwap, JellySwap… C’est une attaque des clones d’Uniswap!

L’idée d’Uniswap est du pur génie. Le protocole permet aux gens d’échanger des tokens éther (ETH) et ERC-20 de manière décentralisée dans n’importe quel montant, sans se soucier de la liquidité. La faible liquidité a toujours été le principal problème des exchanges décentralisés. Sur Uniswap, cela dit, cela est résolu grâce à une formule intelligente qui change le cours en fonction de la quantité de crypto qu’il y a dans le pool. Cela signifie qu’il y a toujours suffisamment de liquidités pour votre transaction, même si vous souhaitez vendre un token ERC-20 mineur.

Uniswap a été un énorme succès, et le succès attire toujours les clones et les escroqueries. Copier Uniswap est très simple car tout le code est open-source. Et si vous souhaitez minimiser vos efforts, il existe des scripts de clonage Uniswap spéciaux.

Sushi et Sashimi ont connu un grand succès parce qu’ils ont offert certains des premiers programmes de ferme de rendements. Cela dit, la plupart des nouvelles plateformes d’échange n’offrent aucune valeur réelle ni aucune fonctionnalité innovante.

Je ne dis pas que vous ne pouvez pas gagner d’argent avec ces clones. Leur token peut monter pendant un court moment – et si vous saisissez ce moment, vous gagnerez un profit. Il s’agit toutefois d’un gros risque car vous investissez essentiellement dans un projet sans valeur.

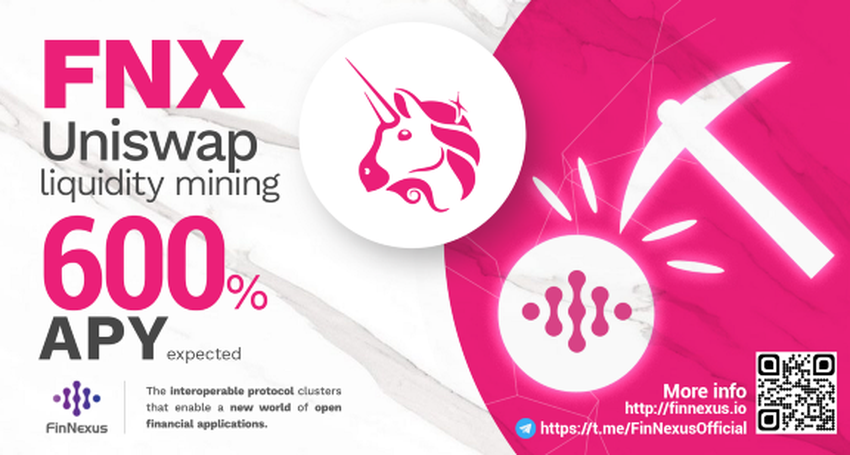

2. Est-ce qu’il promet plus de 100 pour cent de récompenses en ferme de rendements ?

Le “farming” de rendements est la tendance DeFi la plus en vogue et la plus étrange de 2020. Cela a si bien commencé, avec Compound offrant des tokens COMP gratuits à tous ceux qui ont contribué à la valeur du protocole. Pourtant, comme je l’ai dit, les idées réussies en crypto attirent des imitateurs douteux:

1 / Fuite ALPHA! 🚨 Récompenses de 2 M $ disponibles 🚨

Fournissez des liquidités sur Nectar Beehive (V1) – un programme de récompense pour gagner de jolis tokens DeversiFi Nectar ($ NEC) 🐝🐝🐝

Récompense = 10m NEC 🍯 (2m USD)

APY actuels:

🟠 1039-2309% NEC

🟠 22% BALGagnez votre part

FNX offre 600% pour le minage de liquidité

Ces rendements de farming élevés signifient généralement que le projet n’a pas d’autre moyen d’attirer les utilisateurs. Donner autant de tokens gratuits entraîne cependant une hyperinflation et, finalement, un effondrement des cours.

Cela dit, comme pour toute autre question de cette liste, ce n’est pas parce que la réponse est «oui» que le projet est mauvais. Par exemple, Bancor a récemment annoncé un programme d’extraction de liquidité avec un APY attendu supérieur à 100 pour cent, et Bancor est un protocole sérieux et légitime. Un seul signal d’alarme n’est pas une raison pour dire «non» à un token, mais il devrait vous faire l’analyser plus en détails.

3. Le code est-il toujours sans audit ?

Compound était aux prêts ce qu’Uniswap était aux swaps de tokens: une simple dApp où vous pouvez prêter votre crypto et gagner 10% et plus par an avec un risque très faible. Yearn Finance est allé encore plus loin en allouant automatiquement les fonds des utilisateurs dans différents protocoles de prêt tels que Compound et Aave. Les deux sont d’excellentes idées que beaucoup essaient de copier.

Le problème avec ces protocoles “copiés” de prêt est qu’ils essaient souvent de se déployer le plus rapidement possible sans un audit de code approprié. Cela peut entraîner des bugs et une perte de fonds.

Le meilleur exemple est Yam Finance – une fork de Compound qui a attiré 500 millions de dollars en valeur verrouillée dans les 24 heures suivant son lancement. Une erreur fatale s’est cependant produite dans une ligne de code, qui a conduit à une hyperinflation. Des milliards de tokens YAM ont été frappés, 750 000$ ont été perdus et le cours du YAM a chuté de 90%.

Un autre exemple est PerfectFinance. L’équipe a accidentellement utilisé certains des anciens contrats intelligents de Compound, puis a tenté de mettre à jour le modèle de taux d’intérêt. Le nouveau modèle et l’ancien code étaient incompatibles et un million de dollars de crypto s’est retrouvé définitivement verrouillé.

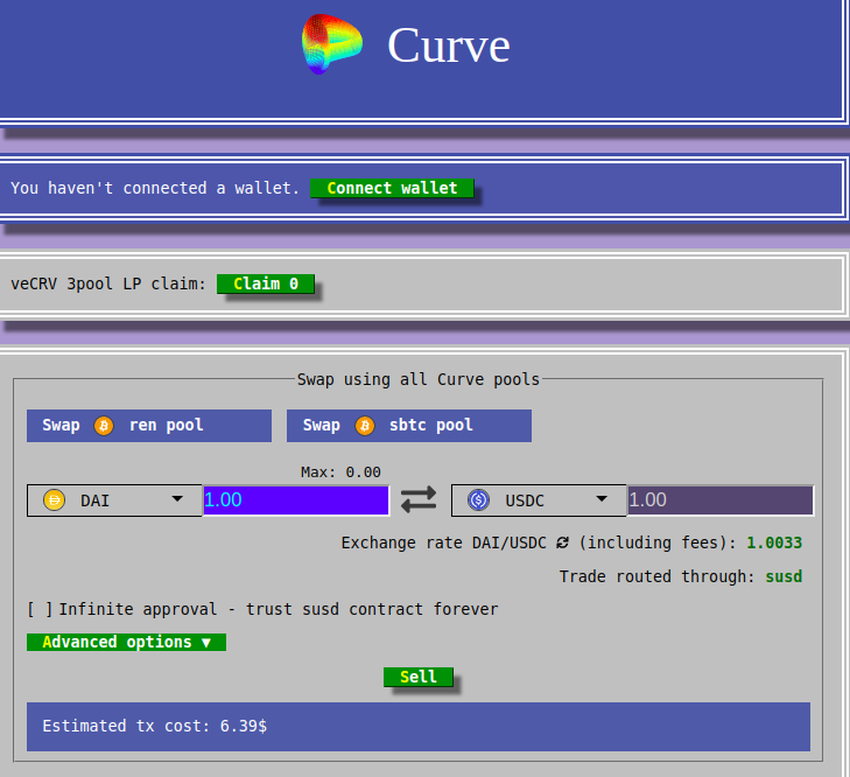

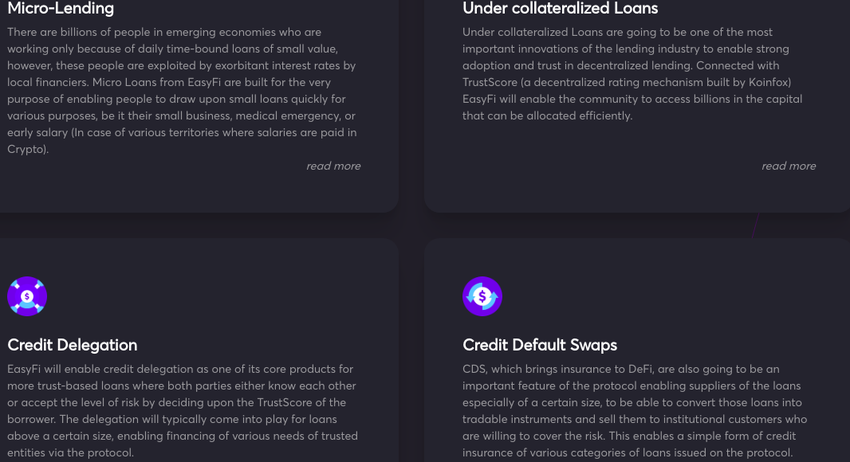

4. Utilise-t-il un jargon DeFi incompréhensible ou des mots très généraux?

Le site Web d’un projet de qualité doit indiquer clairement ce qu’il fait et comment il le fait. Alternativement, s’il a déjà un produit fonctionnel, il peut même ne comporter aucune description, comme dans le cas de Curve Finance:

Vous devez toutefois être très prudents avec les projets qui font l’une de ces trois choses:

1) Utilisent des descriptions vagues mettant l’accent sur les bénéfices plutôt que sur la technologie. Voici un exemple :

Licencié et réglementé

YIELD opère sous une licence de banque, de titres et de gestion d’actifs et est géré par une équipe de professionnels expérimentés des marchés des capitaux, de la fintech, de la cybersécurité et de la crypto.Vos fonds sont assurés

En plus de notre infrastructure de sécurité vérifiée, les actifs sont protégés par le biais du Fonds d’assurance YLD.

2) Parlent vaguement de “révolutionner” et de “chambouler” la DeFi, d’être “le meilleur” et de “l’avenir”:

3) Promettent de nombreuses fonctionnalités techniques sophistiquées, sans pouvoir expliquer comment elles fonctionnent. Dans ce cas, au moins trois des quatre caractéristiques ont été retirées d’Aave. Le rédacteur ne savait pas quoi dire à leur sujet, terminant alors avec des descriptions maladroites du type “ce sera l’une des innovations les plus importantes du secteur des prêts” :

5. L’équipe du projet DeFi est-elle anonyme?

Maker, Compound, Uniswap, Aave, Yearn Finance : tous les fondateurs de ces protocoles sont publics et vous pouvez consulter leur profil sur Linkedin et Twitter. Un fondateur qui ne cache pas son nom et possède un CV riche est un bon signe, surtout s’il est soutenu par un fonds de capital-risque ou un investisseur.

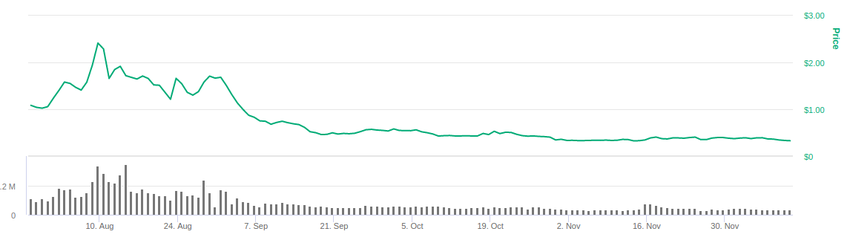

Bien sûr, un projet DeFi géré par une équipe anonyme peut être un grand succès, mais dans ce cas, il y a un plus grand risque de l’arnaque dite du «rugpull» (également appelée arnaque de sortie, ou exit scam). Son fonctionnement est le suivant : le fondateur, qui possède une grande partie des tokens de son projet, fera tout pour que le cours se ravive, puis vendra ses actifs.

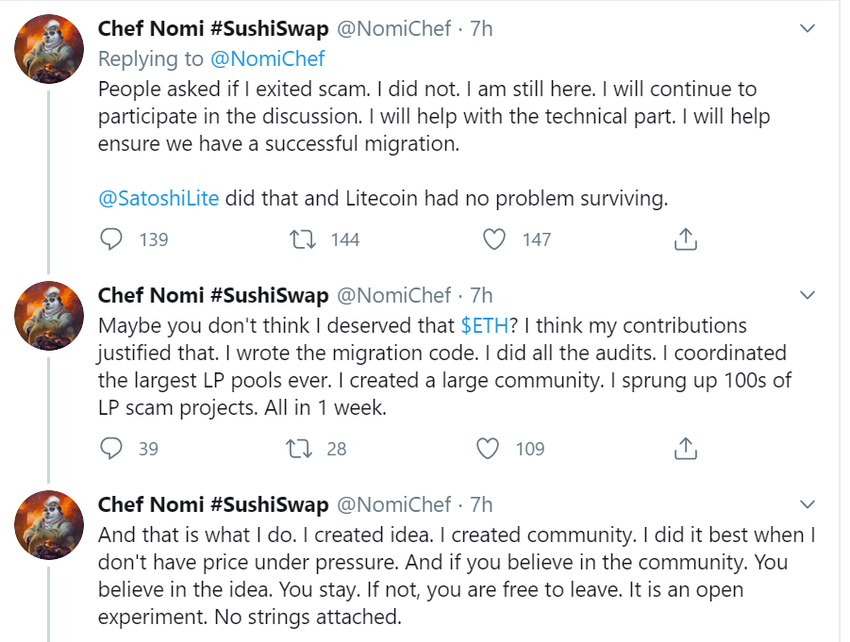

C’est ce qu’a fait le chef Nomi, le fondateur de SushiSwap, en gagnant 13 millions de dollars en ETH et en réduisant le cours du SUSHI dans le processus. Pour être honnête, le chef Nomi a ensuite rendu l’argent, et le cours s’est depuis bien rétabli – principalement parce que le produit lui-même est sain.

Tweet 3

Les gens m’ont demandé si je les ai arnaqués. Ce n’est pas le cas. Je suis toujours là. Je continuerai de participer à la conversation. J’aiderai avec la partie technique. Je contribuerai à garantir une migration réussie.

@SatoshiLite l’a fait et Litecoin n’a eu aucun problème à survivre.Tweet 2

Peut-être que vous ne pensez pas que je méritais ces $ ETH? Je pense que mes contributions l’ont justifié. J’ai écrit le code de migration. J’ai fait toutes les vérifications. J’ai coordonné les plus grands pools LP jamais créés. J’ai créé une grande communauté. J’ai incité à la création de centaines de projets d’arnaque LP. Le tout en 1 semaine.Tweet 1

Et c’est ce que je fais. J’ai créé une idée. J’ai créé une communauté. Je l’ai fait mieux quand je n’ai pas de cours sous pression. Et si vous croyez en la communauté. Vous croyez en l’idée. Vous restez. Sinon, vous êtes libre de partir. C’est une expérience ouverte. Sans attaches.

En revanche, un fondateur non anonyme ne prendra probablement pas le risque de faire une arnaque de sortie, car cela détruirait sa réputation.

6. Le protocole “prépare-t-il le lancement”, mais n’est pas encore tout à fait opérationnel ?

Il est toujours plus sûr d’investir dans des projets qui ont déjà publié leur protocole, au moins sur le réseau test.

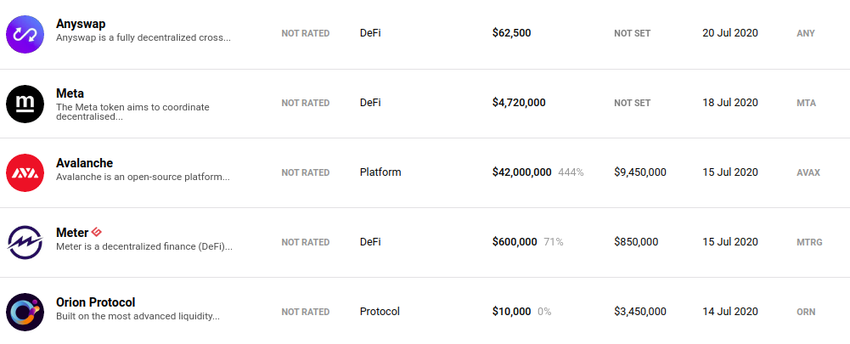

La raison en est évidente : de nombreux projets qui détiennent un OEI sans produit vivant vont disparaître, sans jamais en lancer un, ou leur cours va s’effondrer, ou les deux. Pour illustrer mon propos, j’ai examiné les quelques premiers projets DeFi qui ont organisé un OEI en juillet dernier : Meter, Meta et Anyswap.

Cinq mois plus tard, ces tokens ont perdu entre 70% et 85% de leur valeur:

7. Y a-t-il une prévente de tokens ?

Voici pourquoi je pense qu’une prévente de tokens est un mauvais signe. Pas toujours, mais souvent.

Si vous êtes un développeur talentueux avec une excellente idée de DeFi, vous serez en mesure de créer un prototype de produit avant de lever des fonds. Il sera simple, mais cela fonctionnera et exposera votre idée au monde.

Si vous ne pouvez rien construire vous-même, vous devrez attirer des fonds pour avancer. Et si votre objectif est de gagner rapidement de l’argent et de disparaître, vous avez besoin d’une prévente. Après tout, c’est beaucoup moins cher qu’un IEO complet, et vous pouvez l’exécuter sur votre site.

Voici quelques exemples particulièrement suspects:

Les caractéristiques de bons et de mauvais projets DeFi

Si je devais dessiner le portrait d’un bon projet DeFi, cela ressemblerait à cela :

- Un développeur bien connu en tant que fondateur.

- Une dApp en ligne sur le testnet ou le mainnet.

- Une idée originale dont le marché DeFi a besoin.

- Non cloné depuis Uniswap, Compound ou Yearn.

- Les rendements de farming récompensent moins de 30%, ou rien du tout.

Au contraire, voici le portrait d’un projet dans lequel je n’aurais jamais investi:

Une équipe anonyme décrite comme «les meilleurs experts en DeFi, en investissements et en trading».

- Pas de produit et une feuille de route trop ambitieuse.

- Le farming de rendement récompense plus de 100 pour cent.

- Un nom similaire aux plateformes de prêt ou d’exchange populaires.

- Vague description de «révolutionner l’industrie DeFi» sans une description claire de la technologie.

- Mentions de «maximisation des profits», «la meilleure plateforme», «100% d’investissement sûr», etc.

La DeFi a définitivement un avenir, et il y a beaucoup de projets valables dans cet espace. Cependant, les plateformes bancales et les escroqueries délibérées prolifèrent toujours, et il peut être difficile pour un débutant de distinguer les unes des autres. Vous pouvez utiliser ma liste des sept questions, ou développer votre propre système d’évaluation.

L’important est que vous fassiez des recherches approfondies avant d’acheter un token DeFi. En crypto, «faites vos propres recherches» devrait toujours être votre mantra.

Max Krupyshev travaille dans l’espace Bitcoin depuis 2013. Il est le fondateur de la place Satoshi et de la Fondation Bitcoin Ukraine. Membre du Blockchain Working Group, une organisation qui cherche à instaurer la crypto au sein des gouvernements de différents pays, il participe également à la conférence annuelle d’Europol sur la cryptomonnaie. Fort de sa collaboration avec Cex.io et Ghash.io, Max dirige l’un des principaux services de paiement par crypto, Cryptoprocessing.com.

REMARQUE: Les opinions exprimées ici sont celles de l’auteur et ne représentent pas ou ne reflètent pas nécessairement les vues de BeInCrypto.