Dans le cadre de notre série d’articles sur la finance décentralisée (DeFi), nous examinons l’un des premiers et des plus anciens protocoles DeFi, MakerDAO. Le terme DAO signifie “organisations autonomes et décentralisés” Maker ayant été l’une des premières, fondée par Rune Christensen en 2014. Il s’agit actuellement du projet le plus ancien sur la blockchain Ether (ETH).

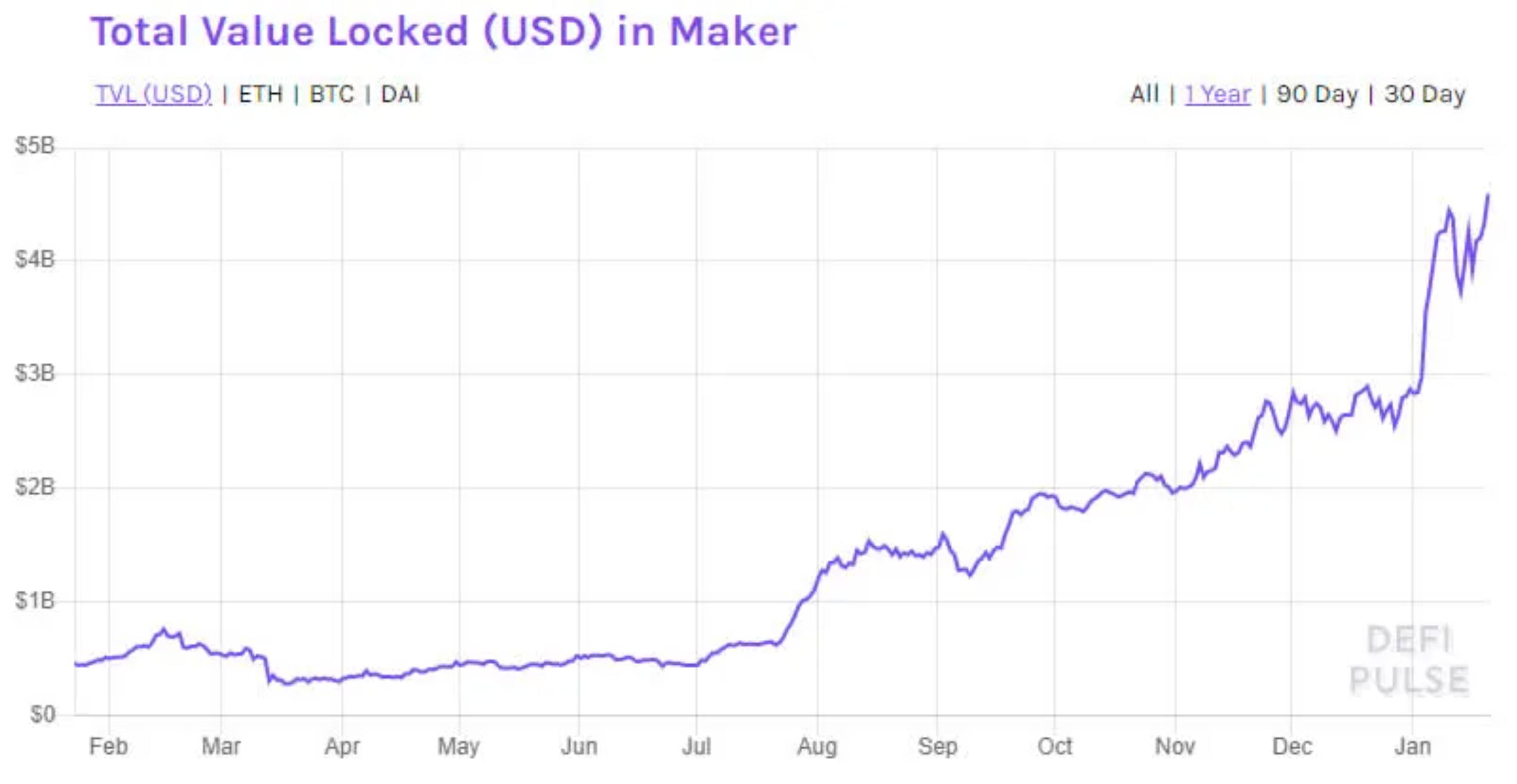

MakerDAO a reçu une levée de fonds de 15 millions de dollars d’Andreessen Horowitz en 2018, lorsqu’il a acheté 6% du total Maker (MKR) en circulation, en faisant ainsi le plus ancien projet Ethereum. Actuellement, Maker est le premier protocole DeFi avec une valeur totale verrouillée d’environ 4,5 milliards de dollars et environ 2,7 millions d’éther verrouillé.

En substance, il s’agit d’une plate-forme de crédit décentralisée fonctionnant sur Ethereum qui prend en charge un stablecoin ancré en dollars basé sur la blockchain ERC-20, et appelé Dai. La principale différence avec Dai et d’autres stablevoins tels que l’USDT ou l’USDC est qu’il est décentralisée. Le protocole utilise ce stablecoin pour rendre efficacement les prêts de crypto-monnaies possibles sans volatilité.

Christensen a simplifié la mission de Maker fin 2019 en déclarant :

«La mission des produits MakerDAO et de la fondation Maker est de créer une monnaie impartiale pour le monde, ce qui signifie bien sûr pour tout le monde.»

Les bases de DAI

Sans aller trop loin dans les nuances techniques du système, nous tenterons d’expliquer comment MakerDAO fonctionne réellement en aussi peu de mots que possible.

Les utilisateurs de la DeFi peuvent accéder aux contrats intelligents de Maker pour ouvrir un coffre-fort et verrouiller des garanties telles que l’ether afin de générer des Dai en tant que dette sur ces garanties.

Ce «prêt» en stablecoin Dai peut ensuite être utilisé ailleurs, comme d’autres protocoles DeFi ou des pools de liquidité, et l’ether (ou toute autre garantie de crypto-monnaies) peut être récupérée lorsque la dette est remboursée.

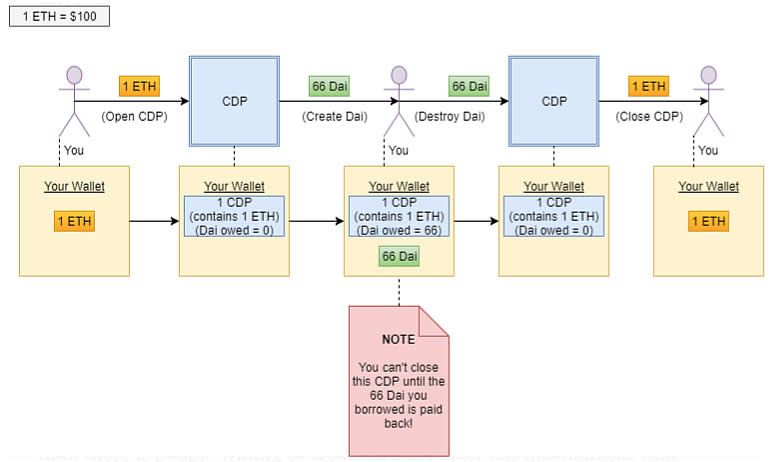

Le processus crée ce que l’on appelle une position de dette garantie (CDP), qui est simplement le contrat intelligent dans lequel la garantie (ether) dans le système Maker est détenue. Les utilisateurs peuvent emprunter du Dai jusqu’à 66% de la valeur de leur garantie avec un taux de garantie de 150%, ceci est simplifié dans le diagramme ci-dessous.

Si la valeur de la garantie (dans ce cas l’ether) passe en dessous d’un certain seuil, les utilisateurs doivent rembourser le contrat intelligent, sinon il sera mis aux enchères au plus offrant.

Cela peut entraîner une liquidation massive de l’actif, ce qui est exactement ce qui s’est passé en mars 2020 lorsque les marchés de la crypto-monnaie se sont effondrés (plus d’informations ci-dessous). La liquidation, et sa menace, maintient le système stable en empêchant les gens d’emprunter trop, bien qu’elle ouvre des opportunités d’acheter plus d’ether sur effet de levier en utilisant du Dai emprunté.

La dette Dai encourt quelque chose appelé une commission de stabilité qui est en fait un intérêt continuellement accumulé qui est payé lors du remboursement du Dai emprunté. C’est une façon de maintenir l’ancrage du dollar car lorsque les propriétaires de CDP sont plus actifs que les propriétaires de Dai, le prix de celui-ci tombe en dessous de 1 dollar.

Les frais de stabilité augmentent grâce à un vote par gouvernance pour augmenter le coût d’emprunt de Dai et ramener le stablecoin à son ancrage en réduisant la demande.

Jusqu’à ce crash de mars 2020, il y avait également de bons gains à faire simplement en détenant Dai via le taux d’épargne (DSR). Cependant, il est actuellement égal à zéro et n’est jamais revenu à ces niveaux d’avant le crash malgré la reprise des marchés de la crypto-monnaie.

Le moyen le plus simple d’interagir avec Maker consiste à utiliser son portail Oasis qui permet aux utilisateurs d’ouvrir et de gérer les actifs, de consulter l’historique de l’actif, de déposer Dai dans le taux d’épargne Dai et d’obtenir les dernières statistiques sur l’ensemble du système Maker.

Alors, où se situe le MKR ?

Le MKR est le jeton de gouvernance DAO qui est utilisé pour voter sur les modifications et les mises à niveau de protocole, les montants de garantie, les taux d’emprunt et, dans les cas extrêmes, pour protéger le système contre les événements de type Black Swan.

Si la garantie dans le système est insuffisante pour couvrir le montant de Dai existant, le MKR est frappé et vendu sur le marché libre afin de lever la garantie supplémentaire et de protéger le système. L’exposition à ce scénario potentiel est l’un des inconvénients d’être détenteur de MKR.

En effet, ce mécanisme incite fortement les détenteurs de MKR à réguler de manière responsable les paramètres auxquels le protocole peut créer Dai. En fin de compte, ce seront leurs fonds en jeu en cas de défaillance du système, et non les détenteurs de Dai.

Dai multi-collatéral (MCD)

En novembre 2019, l’ancien Dai garanti unique (appelé par la suite Sai) a été lancé avec des options pour fournir des garanties dans un certain nombre d’actifs de crypto-monnaies différents.

Le MCD a introduit de nouvelles fonctionnalités dans le protocole Maker, notamment le très attendu Dai Savings Rate (DSR), des types d’actifs de garantie supplémentaires et un changement de marque. Les utilisateurs ont été invités à migrer leur Sai vers Dai après le lancement en utilisant la plateforme de négociation décentralisée Oasis que Maker a lancée le mois précédent.

Le premier ensemble d’actifs, en plus de l’ether, à voter pour la garantie Dai (MCD) était augur (REP), le jeton d’attention de base (BAT), digixDAO (DGD), golem (GNT), OmiseGo (OMG) et 0x (ZRX).

Aujourd’hui, il existe de nombreux jetons différents qui peuvent être utilisés pour ouvrir un coffre-fort Maker et générer du Dai, y compris du bitcoin (BTC) qui doit être tokenisé ou enveloppé en tant que crypto-monnaie ERC-20 (wBTC). Les garanties peuvent également être déposées en USDC, GUSD et TUSD stablecoins, loopring (LRC), chainlink (LINK), composé (COMP), kyber (KNC) et yearn finance (YFI), entre autres.

2020 : Une année tumultueuse

Les choses allaient à merveille pour MakerDAO au début de 2020, mais tout s’est effondré à la mi-mars lorsque les marchés de la crypto-monnaie et l’économie mondiale se sont effondrés à la suite de l’escalade de la pandémie de COVID-19.

Dans un événement que l’équipe a surnommé «jeudi noir», la liquidation de masse de la grande majorité des actifs Maker a abouti à une sous-garantie d’environ 4 millions de dollars en Dai. Cela a été causé par un effondrement du prix de l’éther qui a été utilisé comme garantie. En une semaine de mars, les prix des ETH ont chuté de 58%, passant d’environ 250$ à un peu plus de 100$ et Dai a perdu son ancrage, passant à 1,08$.

Aucun code n’a été exploité, mais de nombreux propriétaires d’actifs ont perdu toutes leurs garanties, ce qui a entraîné à la fois un recours collectif contre la Maker Foundation et un sondage de la direction pour indemniser les victimes. Le protocole a abaissé le taux d’épargne Dai à zéro pour encourager les détenteurs à vendre leur Dai et à abandonner l’ancrage, et a ajusté les frais de stabilité pour compenser.

Les prix du MKR ont souffert pendant toute l’année alors que leurs frères DeFi grimpaient autour d’eux. À la suite de la chute massive de mars, les prix du MKR ont oscillé autour de 500 dollars pendant la majeure partie de l’année, tandis que le boom DeFi en a envoyé d’autres actifs tels que yearn (YFI) et Aave en hausse.

En octobre, un exploit de prêt flash a menacé le système de gouvernance de Maker lorsqu’une partie contrôlante a tenté d’influencer le résultat et d’adopter une proposition après avoir emprunté des jetons MKR pour voter.

La bonne nouvelle pour Maker est qu’il a récupéré sa première place dans les graphiques de la valeur totale bloquée (TVL) de la DeFi, alors que la liquidité est revenue au protocole vers la fin de l’année. Cependant, il n’y a toujours aucun moyen de gagner des intérêts en détenant Dai en dehors de son dépôt dans des pools de liquidités DeFi tiers.

MakerDAO en 2021

2021 a été bien meilleur pour Maker et les prix du MKR ont vraisemblablement décollé quelques jours après le 1er janvier. Depuis le début de l’année, le MKR a bondi de 136% avec un sommet de près de 1 600$ atteint le vendredi 15 janvier.

La flambée a été attribuée à une demande accrue de stablecoins, en particulier celles décentralisées telles que Dai. Le montant de Dai actuellement en circulation est à des niveaux records de 1,4 milliard de dollars, selon Coingecko.

Depuis le début de 2020, la capitalisation boursière de Dai a bondi de 3200%. Il est difficile de croire qu’il y avait un peu moins de 100 000 Dai en circulation cette fois l’an dernier.

Selon DeFi Pulse, Maker reste clairement la force dominante de la DeFi, avec 4,6 milliards de dollars de valeur totale verrouillée et une part de marché de près de 19%. Comme prévu, le graphique de la TVL peut être superposé à la capitalisation boursière Dai avec une similitude étonnante.

En termes d’ETH, le mois de janvier a connu un pic de 2,7 millions de demandes, soit environ 2,4% de l’offre totale de l’actif.

MakerDAO est l’un des piliers de l’industrie de la crypto-monnaie, et l’actif est dans une position privilégiée pour dominer l’écosystème naissant de la DeFi en offrant un système de gouvernance véritablement décentralisé et basé sur des crypto-monnaies.

Ces attributs peuvent être encore plus cruciaux si les stablecoins centralisés, tels que tether, qui domine le marché, sont soumises cette année au contrôle des régulateurs américains et de leur proposition de «Stable Act» potentiellement stabilisante.