Le marché Bitcoin est le théâtre d’un affrontement constant entre les taureaux et les ours. Souvent, ces animaux symboliques prennent la forme de détenteurs de cryptos à court et à long terme qui échangent constamment des BTC entre eux.

Lorsque les détenteurs de court terme de Bitcoin achètent, cela marque souvent des sommets du marché. À l’inverse, les ventes de ces derniers marquent généralement les creux du marché. Toutefois, dans les situations où les deux types de détenteurs réalisent des bénéfices, nous sommes en présence d’un marché haussier. Dans la situation inverse, lorsque tout le monde enregistre des pertes, il s’agit d’un marché baissier qui s’approfondit.

Dans cette analyse on-chain, Be[In]Crypto examine les indicateurs du comportement des deux types de détenteurs. L’objectif est d’essayer de déterminer, ce à partir de leur comportement, à quel stade du marché se trouve le BTC

SponsoredUn plancher a-t-il déjà été atteint et faut-il s’attendre à une tendance à la hausse ? Devons-nous nous attendre à une longue consolidation et à une tendance latérale de plusieurs mois ? Ou sommes-nous au bord d’un marché baissier à long terme et le pire reste à venir ?

Les détenteurs de titres à court terme de Bitcoin sont en situation de perte extrême

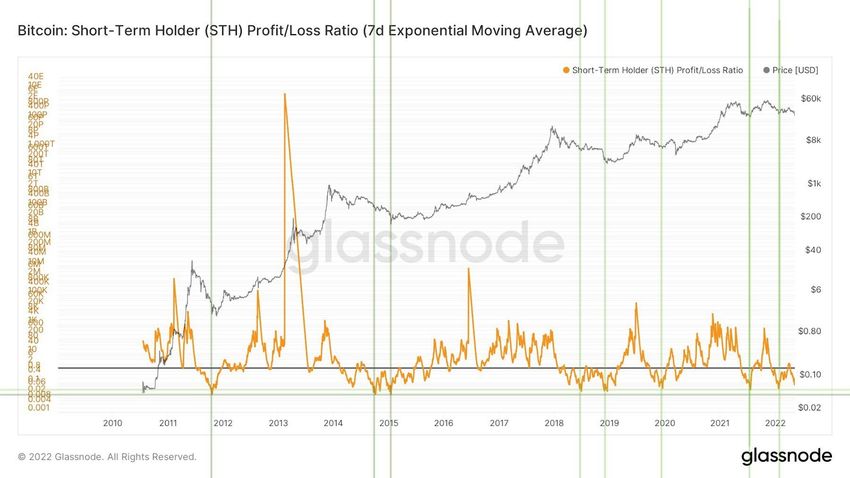

Le ratio P/L (pertes/profits) des STH mesure l’offre de détenteurs de court terme (STH) en situation de profit par rapport à l’offre de détenteurs à court terme en situation de perte. Si sa valeur est de 1, le solde des profits et des pertes des détenteurs de court terme est de 0. Cela signifie que les sorties dont la durée de vie est inférieure à 155 jours n’ont globalement enregistré ni perte ni profit (ce qui correspond au seuil neutre).

Comme l’indicateur SOPR, il détecte les creux locaux au sein des marchés haussiers de Bitcoin et les sommets locaux dans les marchés baissiers. En d’autres termes, s’il tombe au niveau de 1 pendant un marché haussier, il s’agit d’un bon signal d’achat. Inversement, s’il monte au niveau 1 pendant un marché baissier, c’est un bon signal de vente.

Il s’est de plus avéré utile pour déterminer les planchers et les plafonds absolus dans des cycles de marché successifs lorsque ses lectures s’écartaient fortement de 1. Cependant, dans ce cas, les valeurs extrêmes au-dessus de 1 ont été atteints des mois avant les sommets historiques (ATH). En revanche, les niveaux extrêmes inférieurs à 1 ont généralement nécessité deux ou trois visites aux niveaux minimums avant qu’un plancher absolu ne soit atteint.

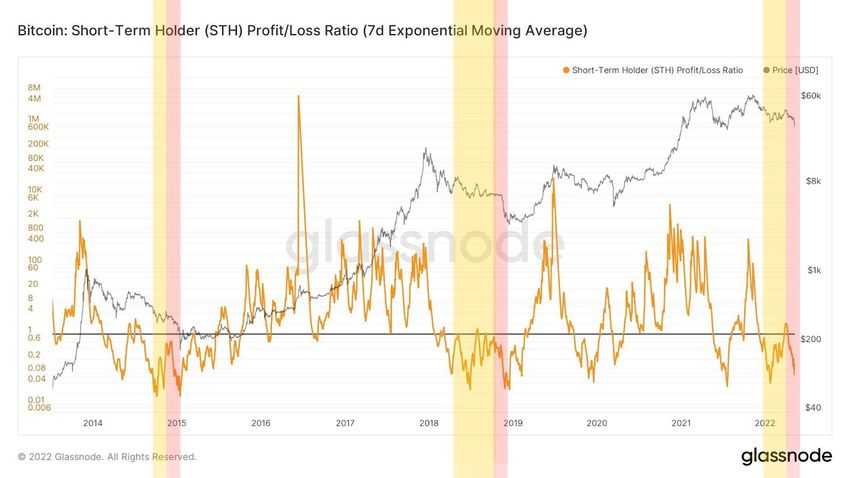

Cette dernière relation a été bien illustrée par l’analyste on-chain @SwellCycle, qui a partagé sur Twitter un graphique de la moyenne mobile exponentielle (EMA) sur 7 jours pour le ratio P/L STH, ce juste après que le BTC soit tombé près du niveau de 30 000 $. Sur le graphique, il a marqué de deux couleurs les périodes où l’indicateur a atteint le plancher et les a reliées au prix du BTC (zone en jaune et rouge) :

Si son interprétation est exacte, Bitcoin serait alors à la recherche d’un plancher absolu (zone rouge). Ce plancher pourrait se situer sous le plancher de l’été 2021, lorsque le cours a atteint 29 000 $.

Sponsored SponsoredUn autre plongeon du BTC sous les 30 000 $ ?

Un autre graphique montre le même ratio P/L STH avec des indicateurs des creux locaux et le prix correspondant du BTC (vert, lignes verticales). Il semblerait que les planchers absolus du BTC aient été accompagnés d’une divergence haussière sur notre indicateur. Malgré la baisse du cours, le ratio de pertes/profits des STH a enregistré des valeurs légèrement plus élevées en 2014-2015 et 2018-2019.

Si une situation similaire devait se reproduire, une nouvelle plongée plus profonde du cours de Bitcoin en dessous de 30 000 $ serait nécessaire, couplée à un creux supérieur de l’indicateur du ratio d’approvisionnement des détenteurs à court terme.

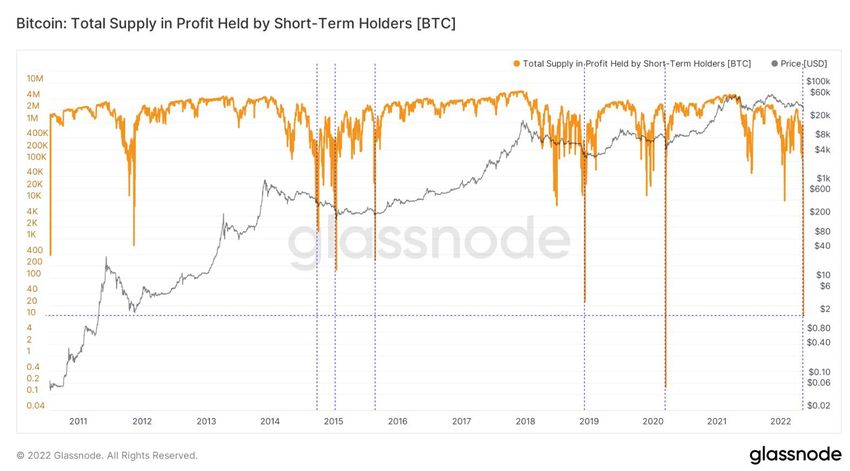

L’indicateur connexe de l’offre totale en profit par les STH offre une interprétation similaire. Lors des planchers historiques de Bitcoin, cet indicateur a connu des baisses profondes et à court terme vers le niveau 0.

SponsoredLe déclin le plus spectaculaire s’est produit lors du crash au début de la pandémie de COVID-19. À cette époque, l’indicateur se situait juste au-dessus de 0,1 BTC. En d’autres termes, pratiquement aucun BTC appartenant à des détenteurs de court terme n’était rentable.

Il est intéressant de noter que la deuxième valeur la plus basse de l’histoire de cet indicateur a été atteinte de justesse le 9 mai 2022. Ainsi, le jour du dernier krach de Bitcoin, qui a généré un plancher au niveau de 30 000 $, seuls 10 bitcoins de l’offre mondiale appartenant aux STH étaient profitables.

Les détenteurs de long terme de Bitcoin rejoindront-ils le marché baissier ?

Les pertes extrêmes et la souffrance des détenteurs de court terme sont assez courantes pendant les tendances baissières. Les derniers à rejoindre le marché pendant les tendances haussières se retrouvent le plus souvent rapidement sous l’eau.

Historiquement, cependant, il s’agit de la position des détenteurs à long terme (LTH) qui a déterminé le début d’un marché baissier à long terme ou d’un rebond vers de nouveaux sommets. Tant que les LTH n’ont pas vendu en situation de perte, il n’y a pas eu de menace de capitulation finale du BTC. Cependant, au moment où les LTH ont perdu la foi en de nouveaux gains, l’actif se dirigeait inévitablement vers un plancher absolu.

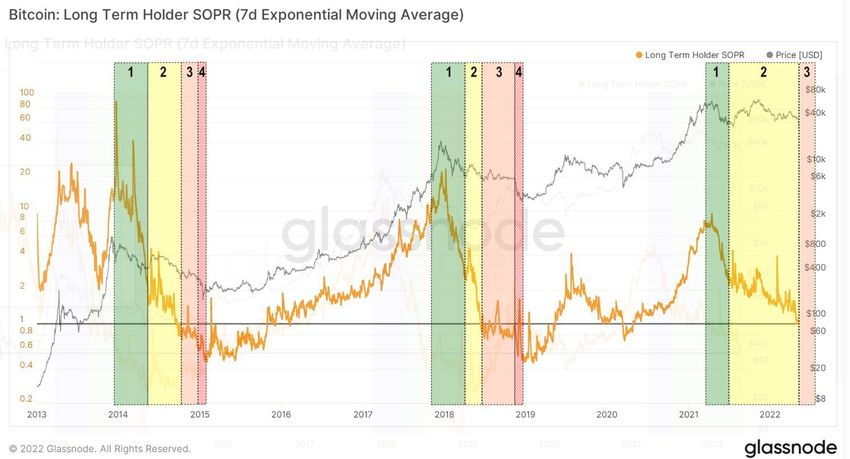

Sponsored SponsoredUn indicateur permettant d’estimer cela est le ratio de profit de la production dépensée (SOPR) des détenteurs à long terme. Le SOPR lui-même est calculé en divisant la valeur réalisée (en USD) par la valeur à la création (en USD) d’une sortie dépensée. En d’autres termes : prix vendu / prix payé. En revanche, le SOPR pour les LTH est calculé de manière identique, mais en ne considérant que les sorties dont la durée de vie est supérieure à 155 jours.

L’analyste susmentionné @SwellCycle a également soumis à interprétation le graphique de long terme de l’EMA sur 7 jours de l’indicateur SOPR pour les LTH. Tout d’abord, nous constatons une décomposition du marché baissier en 4 phases. Les phases 1 et 2 marquent des baisses relativement légères lorsque le SOPR des LTH est toujours supérieur à 1. Les phases 3 et 4, en revanche, marquent des baisses dynamiques et rapides vers le plancher absolu atteint dans la phase 4, qui est la plus courte.

Un retour du crash de COVID-19 ?

Il est important de noter qu’actuellement, le graphique de l’EMA sur 7 jours pour l’indicateur SOPR des LTH se trouve dans une position critique, soit exactement au niveau de 1. Si cette zone est perdue, nous devons nous attendre au début de la phase 3 du marché baissier. Cependant, si elle se maintient, alors peut-être que Bitcoin évitera un marché baissier sur le long terme.

De plus, un scénario similaire à celui de mars 2020 reste possible. À ce moment-là, la baisse à court terme du niveau 1 a été suivie d’un rebond rapide, le prix du BTC a connu une reprise en forme de V et la tendance à la hausse s’est poursuivie.

Quelles que soient les implications de ces indicateurs on-chain pour le prix de l’actif, le marché est certainement arrivé à un moment charnière. Les semaines à venir détermineront si les détenteurs de long terme ont commencé à capituler et si nous sommes bien dans un hiver crypto. Ou peut-être, au contraire, que les pertes extrêmes des détenteurs de court terme seront suffisantes pour amorcer un renversement de tendance et une reprise du marché haussier ?