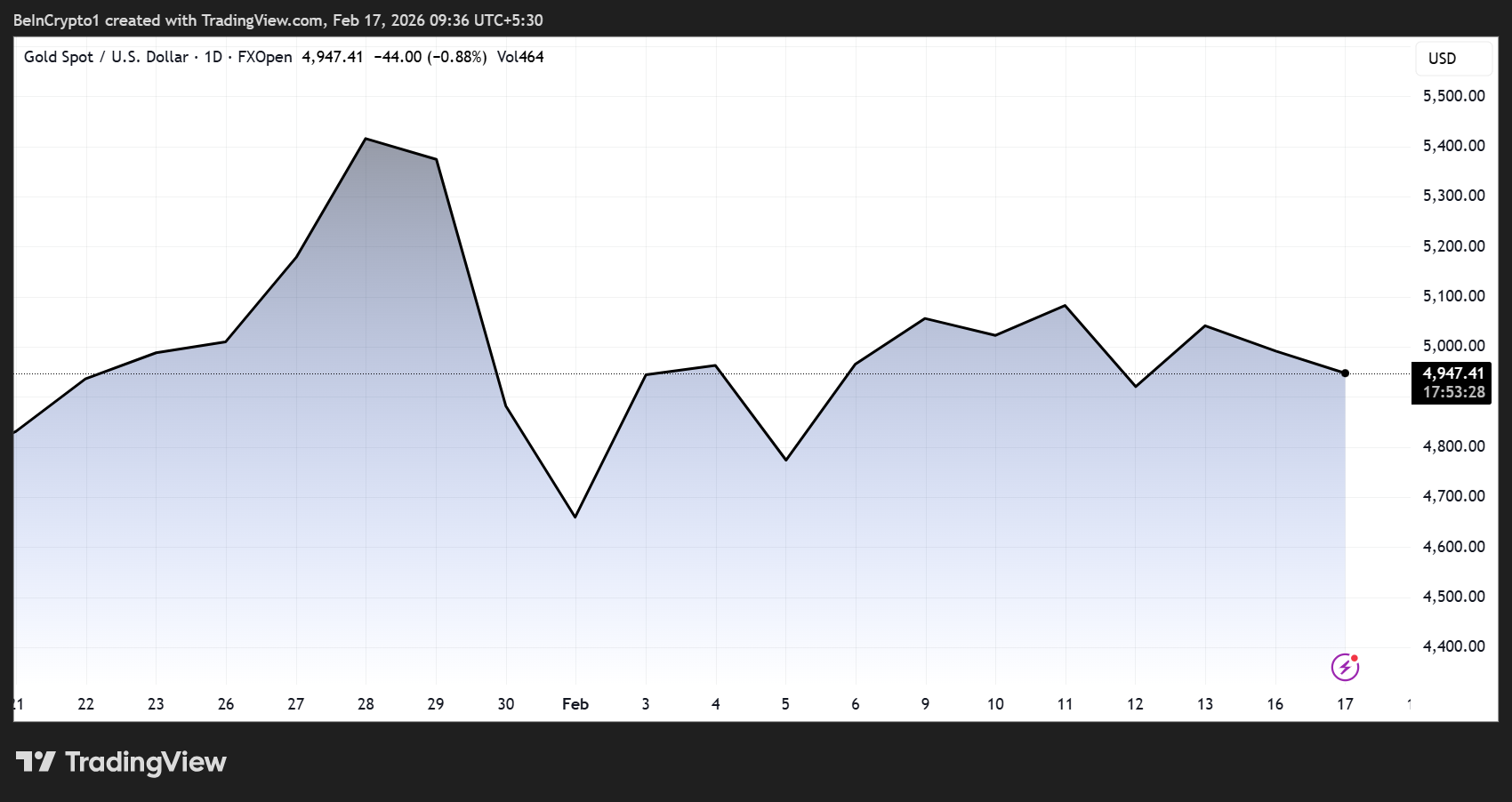

Le prix de l’or a récemment accusé l’une de ses plus fortes chutes sur une seule journée depuis des décennies, après avoir brièvement dépassé les 5 600 dollars l’once. Pourtant, les traders continuent de placer des paris agressifs selon lesquels le métal jaune pourrait s’envoler jusqu’à 20 000 dollars, voire davantage.

Ce contraste pointe vers un marché guidé par des forces macroéconomiques, la spéculation, l’incertitude géopolitique et l’évolution du comportement des banques centrales.

Forte hausse des paris bullish sur l’or malgré la volatilité

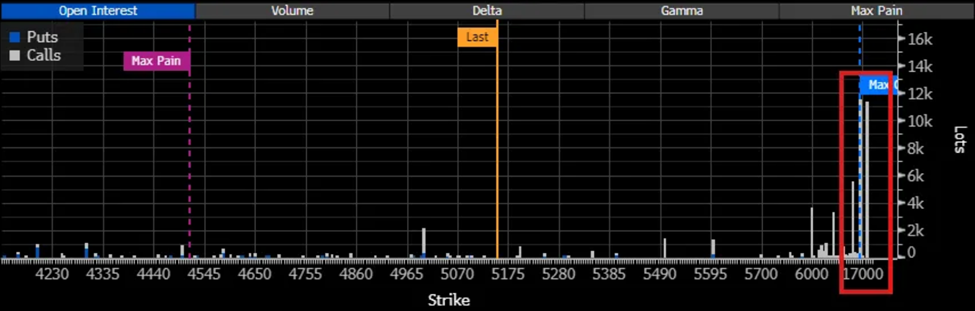

D’après les commentaires de marché de traders et d’analystes, environ 11 000 contrats liés à des spreads d’options d’achat sur l’or à 15 000/20 000 dollars pour décembre ont été accumulés.

« Les options d’achat Gold à 20 000 dollars explosent malgré une liquidation record. Les paris haussiers profondément hors de la monnaie sur l’or se multiplient même après une correction historique […] La position a depuis grossi jusqu’à environ 11 000 contrats, alors même que le prix consolide autour de 5 000 dollars », a commenté Walter Bloomberg.

Cet optimisme persiste alors même que le cours de l’or (XAU) consolide près de 5 000 dollars. L’ampleur de ces transactions est frappante, compte tenu de l’écart avec le prix actuel.

Ce type de transactions agit comme des paris à faible coût avec un potentiel de gain élevé. Pour que ces spreads expirent dans la monnaie, le cours de l’or devrait quasiment tripler d’ici décembre. Il s’agit là d’un scénario qui nécessiterait un choc macroéconomique ou géopolitique majeur.

Néanmoins, la présence de ces paris a déjà eu un impact sur les forces du marché, faisant grimper la volatilité implicite (IV) sur les options d’achat très hors de la monnaie et signalant une demande d’exposition à des hausses extrêmes.

Dans ce contexte, certains analystes estiment que la tendance globale de l’or reste intacte malgré la volatilité récente.

« Si l’on prend du recul sur les facteurs macroéconomiques, il apparaît clairement que les marchés de l’or n’ont pas du tout atteint leur pic. Oui, il peut y avoir des sommets à court terme et une période de consolidation d’un à deux ans, mais cela ne signifie pas que nous ne sommes pas dans un marché haussier plus général sur l’or. En réalité, je pense que c’est le cas. C’est pourquoi je compte acheter de l’or sur un repli de 30 à 50 % », a déclaré l’analyste macro Michael van de Poppe.

Ce point de vue reflète une conviction croissante parmi les investisseurs macro que le rallye de l’or est lié à des mutations structurelles du système financier mondial, plutôt qu’à de seuls facteurs cycliques.

Marché haussier ou pause provisoire ?

Malgré des discours haussiers sur le long terme, la volatilité à court terme du métal précieux reste élevée. Le stratégiste matières premières Ole Hansen a récemment indiqué que l’or avait rebondi au-dessus des 5 000 dollars lorsque des données d’inflation américaines moins fortes ont fait baisser les rendements obligataires et ravivé les attentes de baisse des taux d’intérêt.

Cela suggère que même si des vents favorables macro existent, l’activité de trading et les conditions de liquidité, surtout en Chine, peuvent influencer fortement les mouvements de prix à court terme.

Une vague mondiale de spéculation sur les métaux

Ce sentiment haussier accompagne un bond de l’activité spéculative sur les marchés des métaux. En effet, les volumes de trading sur les contrats à terme chinois sur l’aluminium, le cuivre, le nickel et l’étain ont atteint des niveaux largement supérieurs aux moyennes historiques, portés en partie par les investisseurs particuliers.

Les exchanges ont durci à plusieurs reprises les exigences de marge et les règles de trading afin de freiner la spéculation excessive, témoignant de l’ampleur de la frénésie des traders. De telles conditions amplifient souvent les fluctuations des prix, créant à la fois des rallyes soudains et des corrections brutales.

Un autre facteur à venir conforter le discours haussier sur l’or est la diversification opérée par les banques centrales. L’économiste Steve Hanke a notamment souligné le désengagement progressif de la Chine des bons du Trésor américains au profit des réserves d’or, une tendance généralement interprétée comme une volonté de réduire la dépendance aux actifs libellés en dollars.

Ce phénomène a alimenté la spéculation selon laquelle l’or pourrait occuper une place plus importante dans les réserves mondiales en cas d’intensification des tensions géopolitiques ou d’instabilité monétaire.

Cependant, tout le monde ne croit pas à la durabilité de ce rallye. En effet, le stratégiste matières premières Mike McGlone a averti que le secteur des métaux pourrait être en surchauffe, établissant des parallèles avec de précédents sommets où des positions extrêmes avaient précédé des corrections.

Des valorisations tendues, une volatilité élevée et des flux de spéculation en forte hausse pourraient rendre les marchés vulnérables à une nouvelle correction brutale si le contexte macroéconomique venait à changer.

La morale de l’histoire : L’or ne recule que pour mieux sauter.