Certes, le trading sans commissions de Robinhood a démocratisé la haute finance. Cependant, il s’agit surtout du trading crypto qui l’a rendue accessible au grand public. Depuis près de deux ans, la toile regorge de tutoriels et de vidéos d’influenceurs crypto qui vulgarisent les concepts les plus complexes de la finance. Par conséquent, les gens ont vite compris qu’il existe essentiellement deux types de trading : le set-and-forget (trading automatique) et le trading quotidien. Ce dernier est évidemment plus stressant, car il dépend des fluctuations quotidiennes des prix. Cependant, il existe un juste milieu entre ces deux types de trading : l’investissement programmé (DCA ou Dollar Cost Averaging).

Plutôt que de chronométrer les entrées sur le marché, le DCA permet d’étaler l’investissement de façon à ce que le risque soit réparti plus uniformément. Cependant, avant d’entrer dans le vif du sujet, expliquons l’utilité du DCA dans le trading de cryptomonnaies.

La volatilité du marché crypto

Sur le marché boursier, les penny stocks (petites actions) se caractérisent par une volatilité similaire à celle des cryptomonnaies. Cette volatilité est notamment dûe à leur petite capitalisation boursière. D’où leur nom de “penny”, qui signifie centime en français. Ainsi, les actifs à faible capitalisation boursière réagissent plus intensément aux transactions importantes. En d’autres termes, cela équivaudrait à traverser un petit lac plutôt que de traverser un océan.

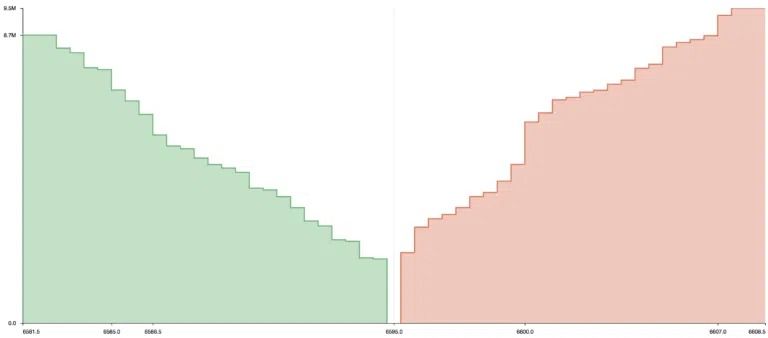

Plus la capitalisation boursière est élevée, plus le trader (ou la baleine) doit être fort pour créer du mouvement. De même, pour les actifs dont la capitalisation boursière ne dépasse pas 2 milliards de dollars, les baleines n’ont même pas besoin d’être très puissantes pour créer des murs d’achat (buy walls) ou de vente (sell walls). C’est ce qui rend le trading de cryptomonnaies à petite capitalisation aussi risqué. Ces baleines peuvent en effet créer de faux murs, attirer des traders, puis faire du pump-and-dump pour générer d’énormes gains.

Ces mouvements affectent même les actifs numériques à moyenne capitalisation boursière, c’est-à-dire jusqu’à 10 milliards de dollars voire plus. Et ce, pour une autre raison. Contrairement aux sociétés qui fabriquent des produits, les cryptomonnaies n’ont pas de valeur intrinsèque. Il est donc plus facile de voir ce qu’une entreprise produit, ses coûts, sa demande future et même sa valeur potentielle.

Sur la base de ces indicateurs, on peut évaluer la valeur les actions d’une entreprise. En revanche, les cryptomonnaies s’avèrent beaucoup plus abstraites. Leur valeur vient de l’idée selon laquelle elles constituent une meilleure alternative aux banques et aux réseaux de paiement centralisés. Par exemple, l’offre de Bitcoin qui est à la fois décentralisée et limitée à 21 millions de pièces, signifie que personne ne pourra inonder le marché d’argent.

Le DCA lutte contre la volatilité

Lorsque la Réserve fédérale a mis en place des politiques liées à l’USD au cours des deux dernières années, l’inflation a atteint son niveau le plus élevé en 40 ans. Cela signifie que le pouvoir d’achat du dollar a baissé. Maintenant, qui voudrait épargner sa richesse dans un actif qui ne cesse de perdre son pouvoir d’achat ? Lorsqu’ils voient les choses sous cet aspect, les gens en viennent souvent à la conclusion que Bitcoin constitue une meilleure réserve de valeur. On pourrait dire que c’est ce service que le BTC fournit, ce qui le rend similaire à une entreprise software, mais sans PDG.

De plus, le Lightning Network de Bitcoin a amélioré l’utilité de l’actif en permettant des transferts ultrarapides à des coûts quasi nuls, tout comme le réseau Visa. Pourtant, même Bitcoin, avec sa capitalisation boursière actuelle de 731,5 milliards de dollars, est sujet à la spéculation et donc à la volatilité.

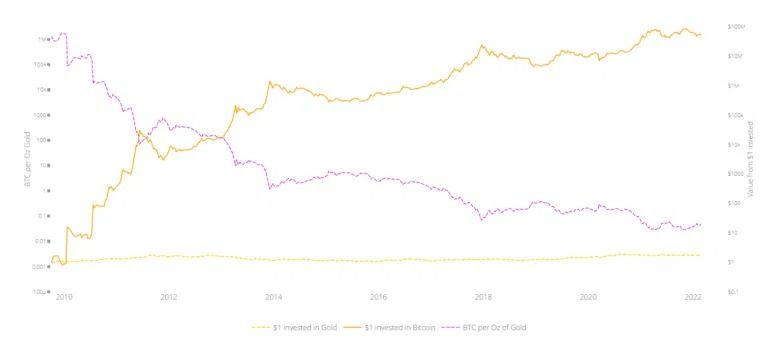

Le resserrement des politiques monétaires de la Fed, le retrait des investisseurs institutionnels, la géopolitique… Tout cela peut affecter considérablement la volatilité. Cependant, c’est cette volatilité qui rend les cryptomonnaies plus attrayantes que les actifs statiques comme l’or. En effet, seuls les crypto-actifs offrent la possibilité de multiplier ses bénéfices x2 voire x10 en si peu de temps.

Cette volatilité, qui est une arme à double tranchant, est ce qui fait de l’investissement programmé un outil très pratique.

Qu’est-ce que l’investissement programmé (DCA) ?

En termes simples, l’investissement programmé, ou le DCA, est une stratégie d’investissement averse au risque et par laquelle le trader entre progressivement sur le marché en investissant de petites sommes. De cette façon, l’investisseur profite de la volatilité du marché, tout en répartissant le risque. En l’espace de deux mois, par exemple, nous avons vu Bitcoin passer plusieurs fois sous la barre des 40 000 $, et parfois même sous 35 000 $.

Ainsi, au lieu de “faire tapis” avec par exemple, une somme de 10 000 $, l’investisseur pourrait utiliser le DCA pour répartir ce montant sur plusieurs jours, semaines ou mois. En revanche, s’il décide d’investir immédiatement la totalité des 10 000 $, il se peut que le marché soit haussier au moment de la transaction. Dans ce cas, ses gains totaux seraient bien inférieurs que si les investissements avaient été faits sur plusieurs périodes baissières.

Ceci dit, la stratégie d’investissement DCA peut également :

- S’adapter à tous les budgets : 10 $, 100 $, 10 000 $, etc. Car si 10 dollars semble une somme modique pour certaines personnes, d’autres pensent que 10 000 $ est un montant négligeable.

- Être utilisée lors des marchés baissiers comme lors des marchés haussiers. À condition que la répartition des investissements soit constante dans le temps.

C’est pour cette raison que les investisseurs qui utilisent le DCA doivent connaître les fondamentaux de l’actif en question. Après tout, l’idée même de la stratégie d’investissements programmés est d’investir des montants fixes à intervalles réguliers.

En un mot, le DCA répartit les risques en divisant l’argent alloué à l’investissement sur une période prolongée. Ainsi, cela requiert de la discipline et une résistance à l’effet FUD (peur, incertitude et doute) du marché.

Comment fonctionne le DCA crypto ?

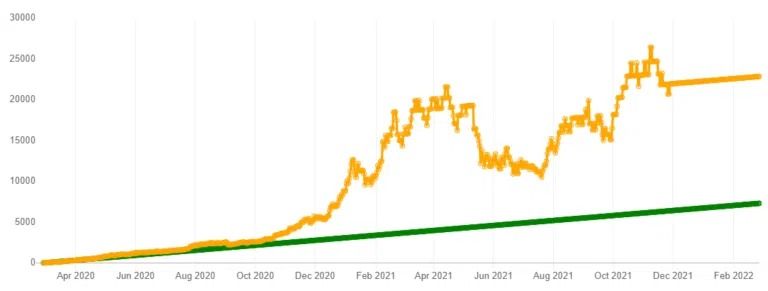

Supposons que chaque jour, vous investissiez 10 $ dans Bitcoin pour une période de deux ans. Si vous aviez commencé à le faire depuis 2020 jusqu’à présent, vous auriez investi un total de 7 310 $. Mais qu’auriez-vous obtenu en retour ?

Selon le calculateur de DCA, vous auriez gagné 22 965 $, ce qui représente une marge bénéficiaire de 214,16 %. La différence entre votre investissement total de 7 310 $, par achats quotidiens de 10 $, et l’appréciation du prix de Bitcoin sur deux ans, correspond à l’espace où vous réalisez des bénéfices.

Bien sûr, il y a beaucoup de spéculations sur la direction que prend le prix de BTC. Cependant, son historique montre clairement une trajectoire haussière. Cela signifie que les nouveaux creux de Bitcoin sont toujours plus élevés que les creux précédents. Ce, même lors des pires périodes du marché.

Cela est tout à fait compréhensible, étant donné que l’offre de Bitcoin est éternellement limitée. En effet, cette offre restera toujours la même. De plus, si davantage de gens s’intéressent à Bitcoin, les pièces restantes gagneront de la valeur. Bref, c’est une question d’offre et de demande, la loi fondamentale de l’économie.

Quels sont les avantages du DCA ?

Les traders qui optent pour le DCA crypto sont naturellement optimistes sur le long terme. Lors des marchés baissiers, les autres investisseurs, pris de panique, vont chercher à se débarrasser de leurs actifs. En revanche, les adeptes du DCA ne céderont pas, car ils croient au potentiel sur le long terme de leurs actifs. Cela signifie que l’investissement programmé va bien au-delà du simple “Hodling”.

Les Hodlers sont, eux aussi, persuadés que le prix de Bitcoin s’appréciera sur le long terme. Cependant, ils pensent qu’il est inutile d’investir par petits montants lors des périodes de baisse. En revanche, à chaque fois qu’un investisseur DCA investit une petite somme dans le BTC au lieu d’acheter quelque chose dont il n’a pas besoin, il sait qu’il générera des bénéfices sur le long terme.

De plus, étant donné que le DCA repose sur des petits investissements réguliers, il vous empêche d’effectuer des transactions excessives. Ce point s’avère très important, car cela vous évitera les dommages financiers et émotionnels. D’ailleurs, la gestion des émotions est un élément important dans le trading de cryptomonnaies. C’est pourquoi nous avons élaboré ce guide complet qui vous apprendra à gérer vos émotions lors du trading crypto.

Enfin, plutôt que de passer votre temps à lire des analyses techniques souvent peu fiables, le DCA vous permet de tester par vous-même le potentiel de vos actifs. Enfin, le DCA crypto permet la diversification et la répartition des risques sur plusieurs altcoins.

Quels sont ses inconvénients ?

En tant que stratégie à faible risque basée sur la volatilité inhérente au marché crypto, le DCA a peu d’inconvénients. Cependant, si le marché entre dans une longue période haussière, il serait plus rentable de faire un seul gros investissement.

Dans un tel scénario, le DCA ne vous rapportera pas de gains intéressants. Néanmoins, les investisseurs particuliers comptent rarement de grosses sommes d’argent à leur disposition. Il faut également prendre en compte la question des frais facturés par les plateformes de trading.

Sans surprise, le DCA crypto nécessite des transactions plus fréquentes, ce qui entraîne davantage de frais de transaction. Cela dit, l’investissement programmé est un jeu à long terme, ce qui signifie que ces coûts supplémentaires pourraient devenir négligeables par rapport aux gains futurs.

L’investissement programmé : l’arme parfaite contre la volatilité du marché

L’investissement programmé est une stratégie rentable sur n’importe quel marché. Cependant, elle l’est encore plus sur le marché particulièrement volatil de la crypto. En effet, contrairement aux entreprises, les cryptomonnaies ne sont pas adossées à des produits ou à des services physiques. Cela permet aux investisseurs crypto de profiter de deux éléments différents : la volatilité liée à la spéculation, et les perspectives à long terme d’un projet blockchain.

Dans ce guide, nous nous sommes focalisés sur Bitcoin, car il détermine le flux de l’ensemble du marché crypto. Notez cependant que le trading DCA des tokens basés sur des blockchains de contrats intelligents peut s’avérer encore plus rentable à long terme.

En effet, les projets comme Ethereum, Cardano, Polkadot, Avalanche, Radix… promettent de remplacer le secteur bancaire par un ensemble plus efficace et transparent de services de prêts et d’emprunt. Et sans aucun doute, ces projets ont déjà fait leurs preuves, ce qui signifie que leurs perspectives à long terme sont plutôt positives.

Cependant, puisqu’elles nécessitent des efforts personnels, la plupart des gens n’adopteront ces plateformes que lorsque leurs bénéfices seront évidents. C’est au cours de ce processus d’adoption que la volatilité bat son plein. Et le DCA crypto est incontestablement le meilleur moyen de profiter de ces fluctuations tout en limitant les risques.