Alors que les frontières entre les mondes physiques et virtuels s’estompent, les Real World Assets (RWA) pourraient marquer le début d’une nouvelle ère de la finance.

Les Real World Assets (RWA) ont le potentiel de révolutionner de nombreux secteurs et d’ouvrir tout un monde d’opportunités aux investisseurs.

“Alors qu’Internet a amélioré la façon dont nous envoyons les textes, les images, les fichiers audios et les vidéos. La DeFi améliorera la façon dont nous échangeons les actifs”, explique Teej Ragsdale, cofondateur d’Entheos Network.

Real World Assets (RWA) : de quoi s’agit-il ?

En termes simples, les Real World Assets (ou littéralement, actifs du monde réel), sont des versions tokenisées d’actifs physiques.

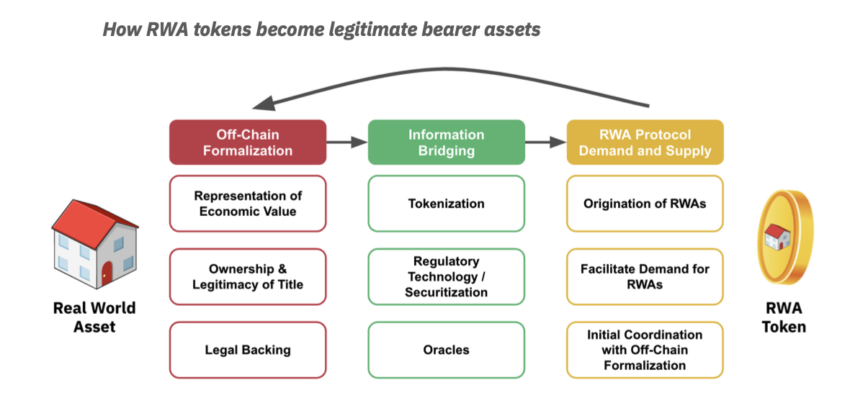

La croissance rapide du marché des actifs numériques a donné naissance à ce que l’on appelle la tokenisation. Un processus qui permet de convertir des actifs du monde réel en actifs numériques.

Grâce à la tokenisation, les Real World Assets peuvent être gérés et échangés de façon transparente, simple et efficace. En effet, comme le souligne un nouveau rapport de Bank of America, la tokenisation est un moteur clé de l’adoption des actifs numériques.

“L’or tokenisé offre une exposition totale à l’or physique et la possibilité de l’échanger 24 heures sur 24 et 7 jours sur 7, sans frais de gestion et sans frais de stockage ou d’assurance” peut-on lire dans le rapport.

De même, la tokenisation permet d’acheter de très petites quantités d’or, le rendant ainsi accessible à une nouvelle catégorie d’investisseurs. En effet, “le fractionnement permet le transfert de la propriété physique de l’or et de sa valeur. Chose qui n’était pas possible auparavant”, expliquent Alkesh Shah et Andrew Moss, analystes chez Bank of America.

Tokenisation, la prochaine révolution blockchain ?

Contrairement à ce que l’on pourrait croire, la tokenisation peut s’appliquer à de nombreux domaines, notamment l’immobilier, les beaux-arts et même la propriété intellectuelle.

Par exemple, le dernier rapport de Binance sur les Real World Assets révèle que la tokenisation a le potentiel de révolutionner les marchés financiers traditionnels, créer de nouvelles opportunités d’investissement et démocratiser la création de richesse.

“Les systèmes financiers décentralisés promettent de supprimer les obstacles de la finance traditionnelle, d’améliorer les marchés financiers et d’apporter de nouvelles opportunités aux investisseurs. De même, la DeFi réduit ou supprime complètement les systèmes d’intermédiation que l’on trouve dans la TradFi”.

De son côté, Sidney Powell, le PDG de Maple Finance, estime que la tokenisation des actifs réels renforce la DeFi en attirant des entreprises et des particuliers qui ne sont pas forcément intéressés par les cryptomonnaies. Si les plateformes crypto n’acceptent que Bitcoin et Ethereum en guise de garantie, le secteur des prêts DeFi restera limité.

“En acceptant par exemple des biens immobiliers tokenisés en guise de garantie, les plateformes pourront réduire les risques à la fois pour les prêteurs et les emprunteurs. De même, les entreprises du monde réel pourront utiliser la finance décentralisée”.

Immobilier : l’avenir est à la tokenisation

L’investissement immobilier est généralement réservé aux grandes banques et à une certaine catégorie d’investisseurs particuliers. Et si on pouvait changer la donne avec la tokenisation ?

En tokenisant des biens immobiliers du monde réel, nous pouvons rendre l’investissement immobilier accessible à un large public d’investisseurs.

Grant Cardone, fondateur de l’un des plus grands groupes immobiliers au monde, note que les millennials préfèrent louer leurs logements plutôt que de les acheter. En effet, ces jeunes âgés de 25 à 35 ans, veulent éviter à tout prix le fardeau des prêts immobiliers et gagner en flexibilité.

En conséquence, la tokenisation des biens immobiliers pourrait ouvrir de nouvelles opportunités d’investissement à la génération Y. Les entreprises doivent donc adapter leurs stratégies marketing afin de mieux répondre aux besoins des milléniaux.

Dans un billet de blog, Chainlink note que la tokenisation de biens immobiliers pourrait renforcer le marché de la finance décentralisée. Par exemple, les investisseurs peuvent utiliser ces actifs en guise de garantie pour obtenir des prêts ou les placer en staking pour générer un revenu passif.

Peut-on tokeniser des œuvres artistiques ?

Le concept de la tokenisation a également débarqué dans le monde des beaux-arts et des objets de collection, transformant la façon dont ces actifs sont échangés et détenus.

La tokenisation d’œuvres d’art ou d’objets de collection permet de les fragmenter en plusieurs tokens, les rendant plus accessibles à un plus large éventail d’investisseurs. En plus de démocratiser le marché de l’art, cela pourrait renforcer la liquidité et la transparence des prix.

Mieux encore, le concept des Real World Assets peut également nous aider à lutter contre les problèmes de fraude et de falsification d’œuvres artistiques. En effet, la technologie blockchain permet de garder un historique immuable de l’origine et de la propriété des actifs.

Récemment, la banque suisse Sygnum a fait la une des journaux après avoir transféré les droits de propriété du chef-d’œuvre “Fillette au béret” de Picasso sur la blockchain. L’actif numérique a été divisé en 4 000 jetons, d’une valeur de 1 040 $ chacun, et réparti sur plus de 50 investisseurs.

Qu’en est-il de la propriété intellectuelle ?

La propriété intellectuelle est l’un des domaines les plus susceptibles de bénéficier de la tokenisation. En effet, les droits de propriété intellectuelle ont toujours été difficiles à gérer, à transférer et à monétiser. Mais grâce à la tokenisation, on peut transformer ces droits en jetons numériques échangeables et non fongibles.

De cette façon, les créateurs pourront non seulement protéger leur propriété intellectuelle, mais également la monétiser et en tirer parti. Ils peuvent par exemple déposer leur propriété intellectuelle en guise de garantie sur les plateformes de prêt et d’emprunt DeFi.

L’affaire Hermès vs. Mason Rothschild a cependant mis l’accent sur les limites de la tokenisation dans le domaine de la propriété intellectuelle.

En effet, Mason Rothschild, le créateur des NFT MetaBirkins, est accusé d’avoir enfreint les droits de propriété d’Hermès et d’avoir commercialisé une version numérique de ses fameux sacs à main Birkin sans son autorisation.

Après plusieurs semaines de délibération, le jury du tribunal de Manhattan, aux États-Unis, a condamné l’artiste à verser 133 000 dollars de dommages et intérêts à Hermès. Bien entendu, cette affaire n’a pas eu d’impact significatif sur Hermès, qui a généré un chiffre d’affaires de 10 milliards de dollars en 2021. Cependant, les choses auraient été différentes si la victime était une petite entreprise ou un artisan en herbe.

Leann Pinto, PDG d’IPwe, une entreprise spécialisée dans la tokenisation des brevets et de la propriété intellectuelle, estime que : “bien que la victoire d’Hermès puisse être “très symbolique”, elle représente une grande victoire pour ceux qui plaident pour la tokenisation des actifs du monde réel, en particulier la propriété intellectuelle”.

Quel avenir pour la tokenisation ?

Bien évidemment, l’essor de la tokenisation n’est pas passé inaperçu aux radars des législateurs. Ainsi, de nombreux gouvernements sont en train d’élaborer des cadres réglementaires pour les Real World Assets (RWA). Leur objectif est d’assurer la protection des investisseurs tout en favorisant la croissance et l’innovation au sein du marché des actifs numériques.

En effet, les RWA, tout comme les autres crypto actifs, doivent se conformer aux lois relatives au blanchiment d’argent et au financement des activités illégales. Et comme nous l’avons appris avec les NFT, le metaverse et les cryptomonnaies, le flou juridique peut s’avérer bien plus dangereux que l’absence de loi.

Malgré ces défis, l’avenir des Real World Assets semble prometteur. En trouvant un juste équilibre entre l’innovation et la réglementation, la tokenisation peut changer la façon dont nous créons de la richesse à l’ère numérique.

Morale de l’histoire : la tokenisation n’est qu’une technologie parmi tant d’autres. À nous de l’utiliser à bon escient.