La finance décentralisée (DeFi) est passée de débuts modestes, avec moins de 700 millions de dollars de valeur totale bloquée sur toutes les plateformes en janvier 2020, à un écosystème florissant de plus de 10 milliards de dollars en TVL (valeur totale bloquée) en septembre de la même année.

Cette expansion rapide de plus de 1 300% a donné naissance à une foule d’activités de ferme de rendement, ou de liquidités, offrant des possibilités aux investisseurs souhaitant obtenir des intérêts sur leurs actifs crypto. Elle a également donné naissance à un certain nombre de exchanges décentralisés (DEX). Sur ces derniers, les traders peuvent échanger des tokens sur une base peer-to-peer (P2P) sans qu’aucune société ne prenne de marge ou de commission.

La nature et l’éthique de nombre de ces protocoles DeFi font qu’ils se baent sur code à source ouverte. Cela permet à quiconque d’accéder à ses contrats intelligents et de bifurquer la plateforme, ce qu’on appelle une “fork”, ou même simplement de la cloner entièrement pour en lancer sa propre version.

L’un des DEX les plus populaires de l’année est Uniswap, qui fournit un market maker automatisé (AMM) pour l’échange de jetons sans heurts. Le succès a été tel qu’il a été bifurqué en août pour créer la fork SushiSwap, qui a réussi à le vider de ses liquidités dans les semaines qui ont suivi.

Une présentation d’Uniswap

Pour comprendre ce qu’est SushiSwap et comment il fonctionne, il faut d’abord avoir une certaine connaissance d’Uniswap, à partir duquel il a été créé fin août 2020. Uniswap utilise un AMM qui fonctionne avec des équations algorithmiques pour calculer dynamiquement les taux de swap en fonction de l’offre et de la demande de jetons, et de la liquidité sur la plateforme.

Les utilisateurs peuvent également fournir des liquidités à la plateforme afin de gagner une part des 0,3% de frais de transaction qu’Uniswap facture. Toutefois, ces récompenses peuvent rapidement se diluer lorsque les baleines rejoignent également les pools avec leurs lourds sacs d’actifs.

SushiSwap a voulu améliorer cette situation en offrant plus qu’une simple réduction des frais de transaction. Il offrait également un jeton appelé le SUSHI pour encourager les fournisseurs de liquidités et, à l’époque, Uniswap n’avait pas encore lancé son propre jeton, l’UNI.

L’histoire en bref de Sushiswap

SushiSwap a commencé à prendre de l’ampleur vers le 28 août, lorsque la communauté crypto de Twitter s’est éveillée à l’idée d’utiliser des jetons de fournisseurs de liquidités d’Uniswap pour les déposer sur une plateforme de fork offrant des rendements bien plus élevés. Certains experts du secteur l’ont alors qualifié de “minage vampire”.

L’annonce initiale expliquant son fonctionnement a été publiée le 26 août, mais a depuis été retirée après le grand bouleversement des deux semaines suivantes. La version révisée de cette annonce a été publiée ici le 9 septembre.

Ce clône DeFi proposait initialement trois pools de liquidité (SUSHI/ETH, USDT/ETH, USDC/ETH, utilisant des jetons UNI-V2 LP). Au moment de la rédaction de cet article, ces pools s’élevaient à 19. Contrairement à Uniswap, les fournisseurs de liquidités pouvaient continuer à percevoir une partie des frais du protocole, accumulés en SUSHI, ce même s’ils décidaient de ne plus participer à l’apport de liquidités.

Pendant les deux premières semaines, dix fois le montant, soit 1 000 jetons SUSHI, ont été récompensés par bloc. Le pool SUSHI/ETH a reçu un multiplicateur supplémentaire de deux pour encourager davantage de liquidités. De plus, une commission de 0,25% a été versée directement aux fournisseurs de liquidités actifs, tandis que les 0,05% restants ont été reconvertis en SUSHI et distribués aux porteurs de jetons.

Le grand projet était de récupérer toutes ces liquidités et de les transférer sur sa propre plateforme après l’expiration des deux semaines. Cela a fonctionné, et SushiSwap a réussi à accumuler plus de 1,2 milliard de dollars de liquidités dans les jours qui ont suivi.

Le mardi 1er septembre, ces jetons SUSHI “sans valeur” étaient passés de zéro à plus de 11 dollars en quatre jours seulement et la frénésie de ferme de rendement battait son plein. Le mouvement de liquidité équivalait à environ 80% des liquidités sur Uniswap, qui ont été déplacées en seulement 96 heures après le lancement des récompenses SUSHI.

L’équipe derrière SushiSwap était largement anonyme, le protocole étant géré par le pseudonyme “Chef Nomi”. Ce fut le début des problèmes, car le portefeuille de l’administration, qui contenait beaucoup de fonds, était sous le contrôle de ce fondateur anonyme, comme l’ont observé les experts du secteur à l’époque.

Le 6 septembre, le chef Nomi a vendu pour 8 millions de dollars de jetons SUSHI, ce qui a fait chuter le cours de la pièce. De nombreux acteurs de l’industrie ont déclaré, avec un certain enthousiasme, qu’ils “avaient prévenu”. Cela dit, le chef Nomi a alors clamé son innocence en déclarant qu’il n’avait pas l’intention d’escroquer qui que ce soit et que les fonds avaient été légitimement accumulés grâce à l’allocation de 10% de dévolution. Cela n’a pas aidé les détenteurs de SUSHI qui, à l’époque, risquaient une perte de 50%.

Le 7 septembre, le chef Nomi a cédé le contrôle du projet à Sam Bankman-Fried (SBF), PDG de la plateforme d’échange de produits dérivés FTX. Le nouveau “chef” a déployé un portefeuille multi-signatures dans les contrats intelligents de SushiSwap afin de transférer le contrôle aux mains de la communauté. En fin de compte, un certain nombre de baleines SUSHI ont pris le contrôle du protocole grâce à un vote de gouvernance fortement pondéré en faveur des plus gros détenteurs de portefeuille.

Un rapport de la plateforme d’analyse Glassnode, publié le 8 septembre dernier, a analysé en profondeur la tokénomie du SushiSwap, concluant qu’il était largement surévalué et qu’il faudrait des volumes d’échanges monumentaux pour justifier les récompenses versées et le cours du token. Une semaine après son sommet vertigineux, le cours de SUSHI avait chuté d’environ 80% pour repasser à 2,20 dollars, alors que la confiance dans le projet s’effritait.

Le 10 septembre, un peu moins de deux semaines après la création de la plateforme, celle-ci a migré hors d’Uniswap avec succès, emportant avec elle plus d’un milliard de dollars de liquidités. Pour inciter les fournisseurs de liquidités à conserver leurs garanties sur la nouvelle version, SBF a lancé un airdrop de deux millions de jetons SUSHI supplémentaires pour les répartir entre les fournisseurs de liquidités. Cette incitation a clairement eu l’effet escompté. Le site web et l’interface utilisateur ont été relancés sous le nom de sushiswapclassic.org et un nouveau tableau de bord analytique appelé sushiswap.vision est apparu.

Plus de 1,2 milliard de dollars ont ainsi quitté Uniswap, ramenant sa TVL à environ 350 millions de dollars. Cela dit, il s’agit même niveau qu’avant le début de la frénésie du SushiSwap.

Le 11 septembre, le chef Nomi s’est excusé publiquement en déclarant qu’il avait rendu 14 millions de dollars en ETH et qu’il souhaitait laisser la communauté décider de la somme qu’il méritait en tant que créateur original.

La saga SushiSwap rappelle un peu le boom initial des offres de pièces de monnaie (ICO), où des projets très peu soutenus mais très médiatisés ont été propulsés dans la stratosphère par des traders d’altcoin motivés par le profit (appelés “degens” en termes DeFi, d’après “agriculteurs dégénérés”). Bankman-Fried a notamment maintenu que ses intentions sont purement altruistes et que le protocole devrait rester pour la communauté plutôt que pour les chefs des projets.

Le 23 septembre, les cours des jetons SUSHI avaient chuté à 1,27$ et les liquidités de la plateforme et de ses différents pools étaient tombées à environ 450 millions de dollars. C’était alors au tour d’Uniswap de riposter.

Uniswap contre-attaque

La principale raison pour laquelle les fournisseurs de rendement de la DeFi ont afflué vers SushiSwap était apparemment parce que que le protocole offrait de meilleurs rendements que Uniswap, d’où le concept a germé. Uniswap avait besoin de son propre jeton, et l’annonce du lancement de l’UNI le 17 septembre a provoqué la plus grande frénésie de l’année, paralysant au passage le réseau Ethereum.

Les chasseurs de rendement DeFi sont retournés à Uniswap pour réclamer leur part des 15 millions de jetons distribués en airdrops, et participer aux quatre pools de liquidité basés sur l’ETH. Ces derniers offriraient des récompenses en jetons pour les deux prochains mois.

La valeur totale verrouillé sur Uniswap a atteint près de 2 milliards de dollars, faisant disparaître SushiSwap et tous les autres protocoles de yield farming de DeFi qui n’offraient pas des promesses de profits aussi élevées. Cette nouvelle sorte “d’agriculteurs degen” s’avère inconstante et l’augmentation des rendements semble être leur modus operandi, démontrant très peu de loyauté envers une plateforme en particulier.

Comment utiliser Sushiswap

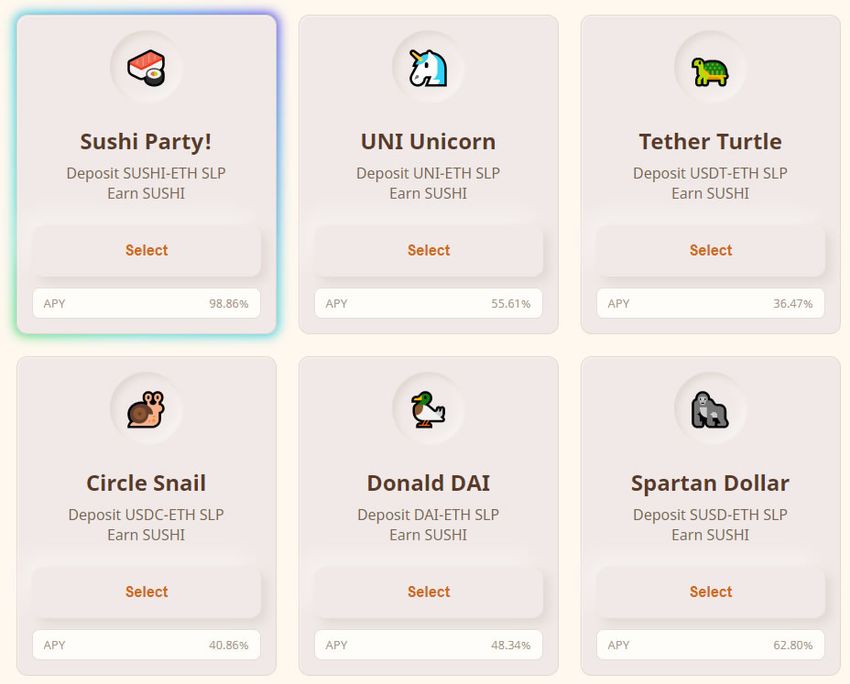

Le dépôt de liquidités dans les pools de SushiSwap est très similaire à l’utilisation d’Uniswap : un portefeuille crypté comme Metamask doit être connecté pour pouvoir fonctionner. À partir de la page d’accueil principale, un clic sur “voir le menu” affichera les fermes, ou pools de liquidité, disponibles et leurs rendements annuels prévus.

Source: sushiswapclassic.org

Une fois qu’un pool est sélectionné, il est nécessaire d’approuver le SLP, qui est le jeton de fournisseur de liquidité pour le pool. Ces jetons représentent une part proportionnelle des actifs mis en commun, ce qui permet à l’utilisateur de récupérer ses fonds à tout moment.

Des frais de gaz de transaction de réseau seront associés à cette opération. Une fois cette étape terminée, vous pouvez choisir les deux actifs crypto que vous souhaitez ajouter au pool et les y placer, ce qui entraînera d’autres frais de gaz.

Une fois déposés, les revenus en SUSHI seront affichés avec tous les autres revenus en fonction du pool. Il est également possible de parier sur ce qu’on appelle le “Sushi Bar”, mais les jetons doivent d’abord être convertis en xSushi. Comme pour Uniswap, des frais de 0,3% sont facturés pour les transactions, ou échanges de jetons, et 0,05% de ces frais seront ajoutés au pool du SushiBar.

Les fournisseurs de liquidités des pools respectifs de la section d’exchange du proocole gagneront 0,25% de cette taxe de transaction.

Et maintenant ?

Au moment de la rédaction de ces lignes, le dernier article en date du blog de SushiSwap reconnaissait que le simple fait de “copier la recette” ne suffit pas et qu’il faut développer de nouvelles fonctionnalités et de nouveaux outils pour devenir “le meilleur DEX”.

Parmi les améliorations en cours, nous pouvons citer une meilleure prise en charge des langues (le chinois est spécifiquement mentionné), une prise en charge mobile, des transactions avec limites et stop-loss, un historique des pertes et profits, une amélioration de la récolte et des corrections générales de bugs.

Dans l’article, il était ajouté que Sushiswap souhaitait être compétitif sur les actifs à longue durée de vie ou les ” gemmes ” actuellement déployées sur Uniswap et prévenir le spamming et les faux tokens. Il mentionnait également une spécification pour la gouvernance avec de nombreux ajustements pour décentraliser davantage le protocole.