Dans cette analyse on-chain BeInCrypto se penche sur les positions des détenteurs à court terme (STH) de Bitcoin. Actuellement, 99% des nouveaux participants au marché sont en situation de perte.

Du point de vue de la psychologie du marché, il s’agit d’une perspective extrêmement baissière lorsque presque tous les STH perdent leurs fonds. Cependant, les données on-chain montrent que, par le passé, des situations similaires ont été le signe d’un creux à court terme du prix du BTC, suivi d’une hausse.

99% des détenteurs à court terme de Bitcoin sont en perte

L’offre totale en profit des détenteurs à court terme est un indicateur qui divise l’offre totale de BTC en fonction de deux critères. Le premier est la différence entre le prix actuel et le prix payé. Si cette différence est positive, la position enregistre un profit ; si elle est négative, elle enregistre une perte.

Le deuxième critère est le type de détenteur de la position : à long ou à court terme. Si les fonds sont détenus à une adresse pendant plus de 155 jours, il s’agit d’un détenteur à long terme (LTH). Si elle est inférieure à 155 jours, il s’agit au contraire d’un détenteur à court terme (STH), qui nous intéresse aujourd’hui.

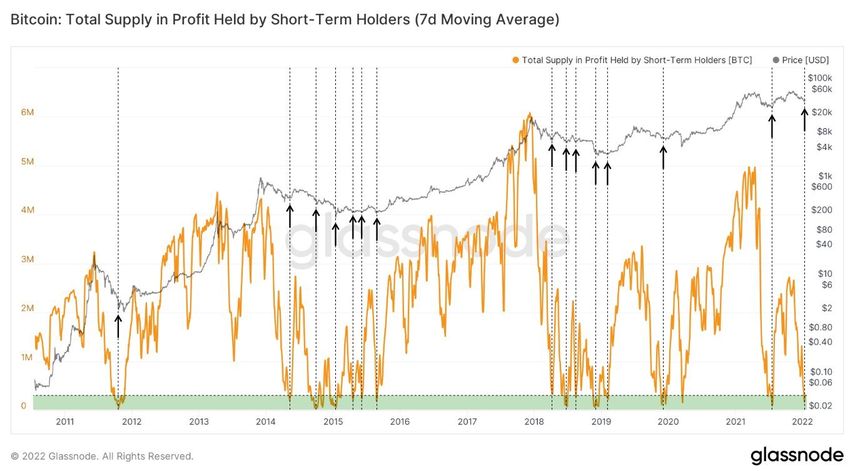

En regardant l’offre totale en profit pour les STH sur les deux dernières années, nous n’observons que 3 périodes où elle s’est approchée d’une valeur de 0 (cercles rouges). La première a eu lieu lors du krach du marché des cryptomonnaies déclenché par la pandémie de COVID-19 en mars 2020. Le prix de Bitcoin a alors atteint un plancher à 3 782 $. La deuxième correspondait à une correction de trois mois en mai-juillet 2021, lorsque le BTC a atteint un plancher à 29 000 $. La troisième période la moins rentable pour les positions des STH est actuellement en cours.

Dans l’état actuel du marché, alors que Bitcoin continue de chuter sous le support de 40 000 $, près de 99% des STH sont en perte. Si ces détenteurs à court terme continuent à vendre leurs BTC, ils le feront donc avec une perte significative. Dans le passé, ce comportement a été un indicateur d’un plancher de court terme du prix du BTC et a précédé de forts mouvements de hausse.

Un signal d’achat ?

Certains commentateurs du marché crypto relient donc les lectures de l’offre des STH dans le graphique des bénéfices à un signal d’achat pour Bitcoin. C’est le cas de l’analyste @Kellykellam qui, dans un tweet récent, a juxtaposé cet indicateur à d’autres indicateurs on-chain et fondamentaux

“Les nouvelles haussières s’accumulent ; les 40k tiennent bon, les adoptions de Bitcoin par des gouvernements multinationaux, l’offre illiquide augmente chaque jour, et encore une autre mesure on-chain qui crie ACHETER.”

Cependant, depuis ce tweet, des nouvelles baissières sont tombées concernant la Banque centrale de Russie, qui cherche à interdire les cryptomonnaies, et Bitcoin a perdu le support des 40 000 $. Ainsi, pour considérer l’offre en profit extrêmement faible de STH comme un signal d’achat, il faudrait analyser une fenêtre temporelle plus étendue.

Toujours sur Twitter, @SwellCycle a publié un graphique à long terme de la moyenne sur 7 jours de l’offre en profit des STH pour toute l’histoire des données on-chain de Bitcoin. Sur le graphique, il a mis en évidence le prix du BTC à des moments où l’offre en profit des STH a atteint des valeurs proches de zéro (flèches noires).

Les flèches apparaissent le plus souvent pendant les périodes de marchés baissiers à long terme de Bitcoin. Les 6 flèches de la période 2014-2016 ainsi que les 5 flèches de la période 2018-2019 en sont des exemples notables. De plus, bien qu’il s’agisse effectivement de signaux de creux à court terme du BTC, une petite réaction de hausse a souvent été suivie de nouvelles baisses. En d’autres termes, dans un marché baissier, l’offre en profit des STH revient à plusieurs reprises dans la zone verte.

Malgré cela, dans certaines situations de marché, les pertes extrêmes des positions des détenteurs à court terme constituaient effectivement un bon signal d’achat. Le plus souvent, il s’agissait de périodes de fin d’un marché baissier à long terme ou de corrections soudaines et profondes au sein d’un marché haussier.

Une divergence haussière dans l’indicateur SOPR des détenteurs à court terme de Bitcoin

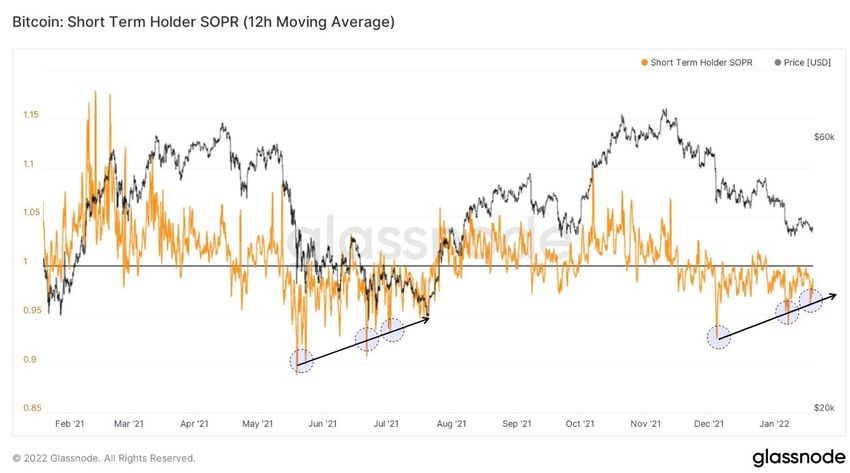

Un indicateur supplémentaire qui permet de mieux comprendre l’importance de la capitulation des STH est l’indicateur Spent Output Profit Ratio (SOPR), ou ratio de profit de sortie dépensé en français. Le ratio lui-même correspond à une simple relation entre la valeur réalisée des BTC (prix vendu) et la valeur au moment de la création (prix payé). Cela permet d’estimer si la plupart des participants au marché vendent leurs BTC en réalisant un bénéfice (valeurs supérieures à 1) ou en subissant une perte (valeurs inférieures à 1).

L’indicateur SOPR pour les détenteurs à court terme ne prend en compte que les positions de moins de 155 jours. Dans un autre graphique publié sur Twitter par @SwellCycle, nous pouvons observer une comparaison du comportement du SOPR des détenteurs à court terme à l’été 2021 et actuellement :

Dans les deux cas, nous observons une divergence haussière entre la moyenne croissante sur 12 heures de du SOPR des STH (flèches noires) et la baisse du prix de Bitcoin (graphique noir). Si les similitudes de fractales sont maintenues, nous devrions continuer à nous attendre à une baisse du prix du BTC (ce qui a lieu actuellement) puis à une hausse de l’indicateur SOPR de STH dans un avenir proche.

Ainsi, si le scénario passé se répète, la récente vague de vente de BTC pourrait être suivie d’un fort rebond du cours.