Lorsque les acteurs du forum r / WSB ont collectivement commencé à acheter des actions GameStop (GME) pour punir les investisseurs pariant sur la perte de l’entreprise, ils n’avaient aucune idée que cela attirerait l’attention du monde entier sur les crypto-monnaies.

Tout a commencé avec Chewy.com

Le co-fondateur de Chewy.com, Ryan Cohen, a commencé à acheter des actions GameStop coté en bourse à Wall Street, en août dernier. Au moment où il est devenu le plus grand actionnaire de GameStop, il a averti le plus grand détaillant de jeux vidéo américain de fermer ses magasins physiques en faveur d’un modèle en ligne.

Cette décision était ambitieuse, intelligente et, rétrospectivement, valait près de 3 milliards de dollars.

Alors que la valeur des actions GameStop a augmenté, tout le monde n’était pas si optimiste quant à la capicité de l’entreprise de changer les choses. Un hedge fund appelé Melvin Capital Management a décidé de vendre les actions. Cela dit, les “Redditors” avaient d’autres plans en tête.

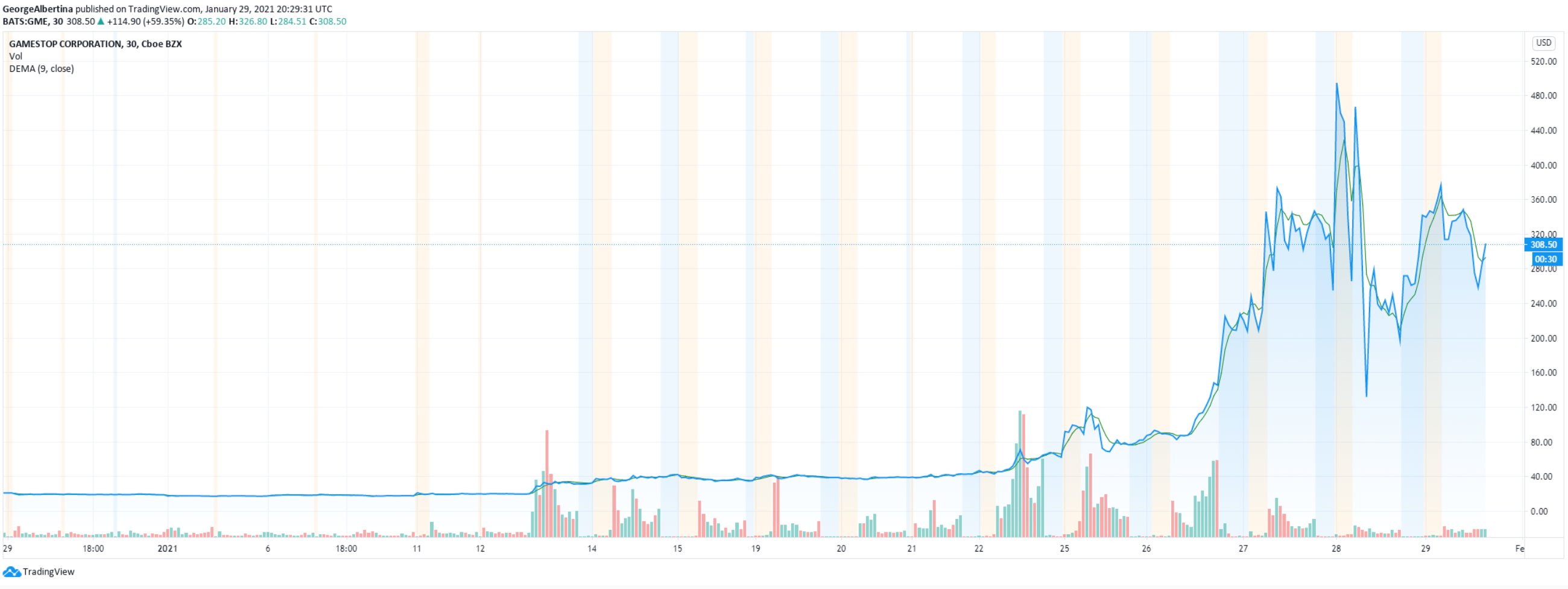

Un groupe d’investisseurs de détail dirigé par un utilisateur nommé DeepF * ckingValue a décidé de donner une leçon aux hedge funds. Le 22 janvier 2021, l’action GME est passée à 150$, puis à 339$, et le 28 janvier 2021, elle a brièvement atteint un sommet de 483$.

Wall Street : Des investisseurs institutionnels en faillite

L’action étant excessivement surévaluée, les vendeurs à découvert ont doublé, augmentant les positions courtes. Alors que le prix grimpait à plus de 400$, Melvin Capital a vendu ses positions courtes, cédant essentiellement à la guerre.

La source de cette pression à la hausse effrénée semble provenir d’un forum appelé r / Wallstreetbets (WSB). Un certain nombre de messages ont révélé que les utilisateurs essayaient intentionnellement de vendre à découvert les positions courtes courtes (shorts) de GameStop.

Une vente à découvert de ce type, appelée “short squeeze” en anglais, se produit lorsque les vendeurs à découvert achètent soudainement une action pour réduire leurs pertes lorsque le cours d’une action augmente. Cette injection de fonds se traduit par de fortes hausses de prix.

Ainsi, les investisseurs particuliers se sont réunis et ont «repéré» les vendeurs à découvert des hedge funds alors que le prix de GameStop se maintenait. Le 28 janvier 2021, Reuters a rapporté que les vendeurs à découvert avaient déjà perdu 70 milliards de dollars.

Peu de temps après la hausse massive de GameStop, les parieurs de Wall Street ont commencé à rechercher d’autres actions très vendues. Les théâtres AMC semblaient mûrs. Affaibli par le coronavirus, le conglomérat du cinéma a vu son cours de bourse quadrupler pour atteindre près de 20 dollars du jour au lendemain. Certains traders à effet de levier ont placé et perdu d’importantes sommes sur AMC.

Parier sur GameStop

Il est intéressant de noter que le plan de mise en faillite des hedge funds était déjà en cours d’élaboration. Quatre mois avant l’incident, un article détaillé sur r / wallstreetbets plaidait pour une destruction des investisseurs institutionnels alimentée par GameStop. Le message s’intitulait «La faillite des investisseurs institutionnels pour les nuls».

Si le cours élevé des actions résulte d’une sorte de manipulation, il semble tomber dans une zone grise légale aux États-Unis. La déformation de la valeur d’une action semble être la définition de la manipulation des prix par la Securities and Exchange Commission (SEC) des États-Unis.

Le Wall Street Journal a rapporté que trouver des manipulateurs serait difficile en raison de leur manque d’association officielle et de l’anonymat d’Internet.

Les schémas de manipulation de cours d’une action sont également illégaux, mais comme le forum r / WSB lui-même n’a rien organisé, cela ressemblait beaucoup plus à une euphorie, ou même à une battaille médiatique.

Wall Street est-elle la vraie fraude?

Là encore, les entreprises traditionnelles de Wall Street manipulent les marchés tout le temps, affirme le journaliste Doug Henwood. L’idée que les actions «représentent» réellement la valeur des entreprises est ridicule. Les capitalisations boursières des entreprises sont généralement bien supérieures à ce que leurs bénéfices justifient.

Les grandes entreprises rachèteront également les actions de la société lorsqu’elles seront remplies de liquidités (bien que cette action ait été freinée dans le plan de relance de 2020). Les rachats d’actions réduisent l’offre du marché, entraînant une hausse des cours des actions.

Les actionnaires sont heureux parce qu’ils gagnent de l’argent, et les dirigeants d’entreprise sont heureux parce que leurs salaires, souvent payés en actions, augmentent également. Pourtant, la nouvelle valeur dans l’entreprise actuelle ne change pas.

L’idée que les utilisateurs de Reddit aient déformé la valeur de GME est un double standard, puisque la valeur de toute société cotée en bourse n’est pas dictée par le cours des actions, soutient Henwood.

Parier sur la perte d’une entreprise

D’un autre côté, certains pensent que la hausse de GameStop par WSB était en effet la vraie valeur de l’entreprise. Eddie Koo, un analyste commercial impliqué dans certains des échanges récents, a déclaré à BeInCrypto que WSB avait tout à fait raison:

«Nous négocions tous sur des informations accessibles au public dans les limites des règles de négociation et une bonne compréhension de la dynamique du marché. Les hedge funds ont été surendettés, ont fait des recherches paresseuses et ont mal géré leur risque. Nous avons fait notre propre recherche. »

De plus, les entreprises de Wall Street ont les oreilles des régulateurs et des grandes entreprises. Koo a expliqué ce qu’il considère comme une tactique injuste des fonds spéculatifs (HF):

«Lorsque les hedge funds (HF) sont confrontés à une liquidation, ils conseillent aux maisons de courtage d’empêcher les détaillants d’acheter sur des tickers sur lesquels ils ont une position courte, puis de négocier avec d’autres HF à bas prix en enchères ou jeu de “ping-pong” à chaque fois pour couvrir leurs positions. à bon marché et manipuler le prix de leurs contrats de vente. »

Wall Street a bouger un muscle, ce qui a entraîné une révolte.

Wall Street : Deux règles, un système

Il semble que les vendeurs à découvert qui ont perdu des milliards aient utilisé leur influence pour essayer d’arrêter r / Wallstreetbets. Le forum WSB a été fermé. De nombreux courtiers en valeurs mobilières, y compris Robinhood, adoré des jeunes, ont interdit la négociation de certaines actions, invoquant leur volatilité, quoique possiblement à la demande des hedge funds. Robinhood, qui était une plateforme majeure pour les crypto-monnaie, a également gelé certains achats de crypto.

De plus, un coup de fouet contre Robinhood sous la forme de mauvaises critiques sur le Google Play Store a conduit Google à supprimer sans jugement ces commentaires négatifs.

Les serveurs de discussion Discord avaient initialement déclaré qu’ils interdiraient également WallStreetBets, mais ont fait marche arrière après une réaction négative.

Maria Stankevich, Directrice commerciale d’EXMO UK, a attribué ces fermetures à l’influence des investisseurs institutionnels. Elle a déclaré que les gestionnaires de hedge funds tremblaient dans leurs bottes:

«Une chose est devenue claire : les “gros poissons” ont vraiment peur, et clôturent la négociation de ces actions qui sont envolés grâce au WSB. Les gens ordinaires gagnent de l’argent, les gestionnaires de hedge funds perdent. »

La SEC a même publié une déclaration le 29 janvier 2021 concernant la récente volatilité des prix. La déclaration, signée par plusieurs hauts responsables de la SEC, dont la «Crypto Mom» Hester Pierce, a déclaré que le régulateur examinerait les mesures prises au cours de la semaine dernière. La déclaration prétend avoir envie de défendre les intérêts des investisseurs hors de Wall Street.

Même Reddit a gelé la page r / Wallstreetbets, bien que cela n’ait conduit qu’à l’essor de r / satoshistreetbets. Et le “demi-frère” de WSB avait un animal de compagnie nommé DOGE.

Les acteurs de crypto-monnaies restent attentifs

Alors que les acteur de crypto-monnaie surveillaient de près le parcours de Wall Street et en soulignaient l’hypocrisie, certains avaient leurs propres plans en tête.

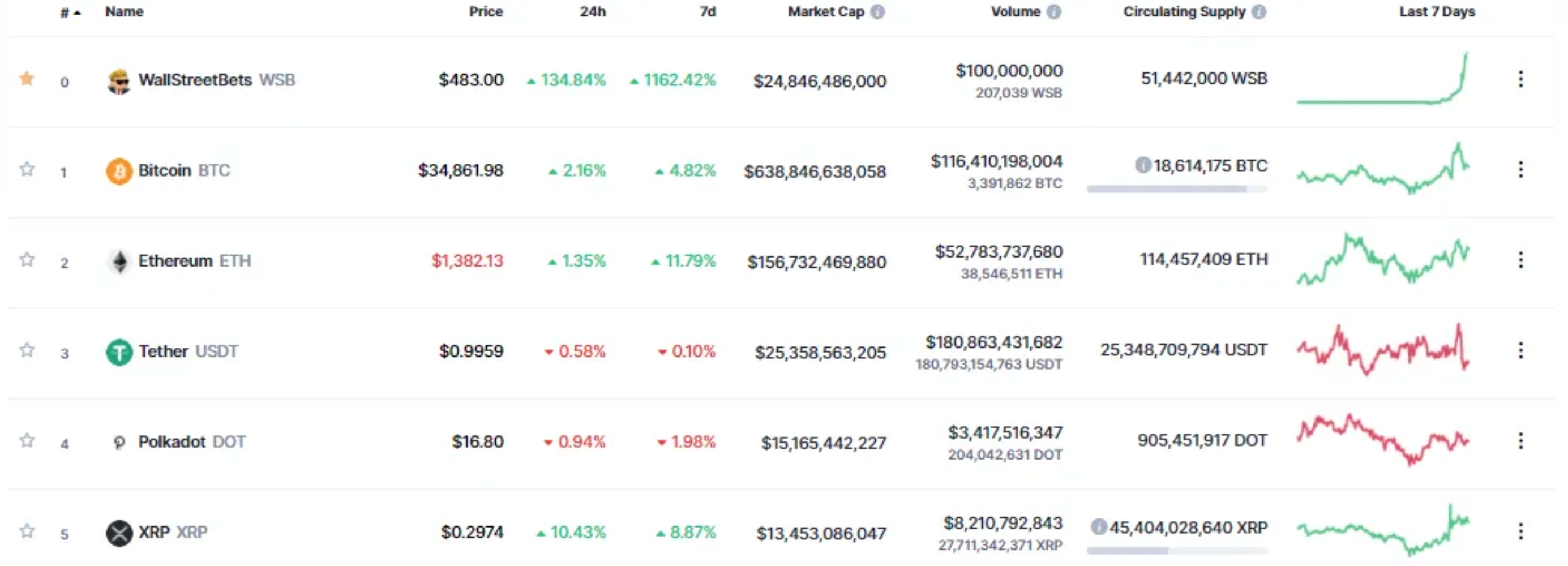

Suite au gel de r / wallstreetbets, un nouveau subreddit appelé r / satoshistreetbets a gagné en popularité. Ce nouveau groupe d’investisseurs de détail s’est rallié pour pomper la pièce DOGE alimentée par les mèmes dans les 10 principaux actifs de crypto-monnaies. Les membres désormais sans forum suite à la fermeture de r / wallstreetbets semblaient également avoir rejoint le groupe, mais peut-être que c’était Elon Musk (qui a applaudi r / WSB) ayant donné un coup de pouce supplémentaire aux crypto-monnaies.

L’homme le plus riche du monde a changé sa biographie sur Twitter pour lire simplement «Bitcoin», et BTC a augmenté de 15% en quelques heures le 29 janvier 2021. Cela a envoyé une vague de nouveaux utilisateurs dans la crypto.

Les utilisateurs mécontents de Robinhood et de r / WSB semblaient avoir inondé les principaux échanges de crypto-monnaies à un point tel que plusieurs, dont Binance, Kraken et Coinbase, avaient tous des difficultés avec leurs sites Web. La demande était si grande que Binance a dû interdire certains échanges, selon leur PDG CZ.

Coinmarketcap a même honoré WSB avec une fausse pièce de monnaie à un rang plus élevé que le bitcoin au n ° 0.

Dans le monde des crypto-monnaies, de nombreux membres de la communauté attirent de nouveaux arrivants avec des appels pour un marché non régulé. Des acteurs DeFi et AMM comme Uniswap ont prouvé qu’un système d’échange sans régulation est possible.

De même, un système décentralisé supprimerait les obstacles à l’investissement comme ne pas être un investisseur accrédité, ou répondre aux critères pour échanger des options (pour le meilleur ou pour le pire).

Avec de tels systèmes, il n’y a pas de régulateur ou d’autorité centrale, comme la SEC ou Robinhood, qui puisse donner la préférence à certains clients par rapport à d’autres. Parler sur Reddit a même commencé à créer des marchés boursiers entièrement décentralisés.

Revenge for 2008, servi froid?

La baisse récente des principaux indices boursiers américains a été imputée par CNBC suite à la volatilité de ces actions. Mais là encore, les marchés étaient gonflés, à des sommets records, et l’ancien PDG de Grayscale, Gary Silbert, a prédit que ces niveaux étaient à l’apogée.

Certains voient cependant ce coup contre Wall Street comme la vengeance moyenne de Jane pour les renflouements gouvernementaux des riches en 2008 et 2020. À l’époque, des dérivés complexes ont conduit à un marché gonflé de mauvais crédit et voué à l’échec.

Lorsque les choses se sont effondrées, le gouvernement américain a prêté une somme incroyable d’argent à des coporations qui étaient «trop grosses pour échouer», tout en laissant le “petit gars” mourir de faim. Certaines des erreurs se sont répétées en 2020.

Un certain nombre d’éditoriaux et de tweets ont appelé Wall Street pour leur double standard. Ils soulignent que les régulateurs n’ont pas fait grand-chose pour arrêter la crise économique de 2008, lorsque les grandes banques prenaient d’énormes risques pour manipuler le marché en gains.

Lorsque les traders amateurs ont essayé la même chose cette semaine, ils ont été bloqués en quelques jours (bien que certains soient heureux d’avoir simplement gagné de l’argent).

L’Amérique se réunit

Si rien d’autre, le fiasco GameStop a montré le pouvoir qu’un grand groupe d’étrangers peut avoir quand ils se réunissent, et les politiciens américains en ont pris note.

Le membre du Congrès de l’Arizona, Paul Gosar, a écrit une lettre au procureur général des États-Unis pour attaquer Robinhood pour sa fermeture unilatérale de certaines actions. Bien que Gosar soit un allié républicain et fort de Trump, il est assez surprenant que certains politiciens démocrates fassent écho à ses préoccupations.

Alexandria Ocasio-Cortez, qui est souvent considérée comme l’un des membres les plus à gauche du congrès, a également exprimé sa préoccupation pour un traitement spécial des intuitions de Wall Street. Sa citation a été retweetée par son rival républicain Ted Cruz.

En effet, peu de politiciens prennent le parti des hedge funds. Cela est probablement dû au fait que les deux parties veulent faire appel au «petit gars» qui sympathise avec les investisseurs amateurs.