L’essor de la blockchain a suscité un débat entre ce qu’on appelle la CeFi et la DeFi. En effet, la CeFi connecte la crypto à la finance traditionnelle, tandis que la DeFi utilise des smart contracts transparents pour supprimer les intermédiaires. Comprendre les avantages et les inconvénients de chacun s’avère crucial pour toute personne intéressée par la crypto.

LES POINTS CLÉS

– La DeFi, ou finance décentralisée, fonctionne avec transparence grâce à des smart contracts publics et décentralisés, mais est vulnérable aux exploits des smart contracts.

– Les plateformes de CeFi, ou finance centralisée, sont réglementées, offrant des intuitives similaires aux banques traditionnelles, mais nécessitent de passer par des procédures KYC. La DeFi, bien que plus ouverte et sans permission, reste généralement non réglementée.

– En 2024, les modèles CeDeFi, qui combinent les forces de CeFi et DeFi, gagnent d’ailleurs en traction.

Qu’est-ce que la finance décentralisée (DeFi) ?

Ethereum définit la DeFi de la sorte :

“un système financier ouvert et global conçu pour l’ère de l’internet – une alternative à un système opaque, étroitement contrôlé et maintenu par une infrastructure et des processus vieux de plusieurs décennies”.

La finance décentralisée reflète ainsi le passage de la finance traditionnelle (TradFi) à des transactions directes alimentées par un code informatique public. En gros, il s’agit d’une façon de traiter les actifs financiers sans passer par les banques, en utilisant la technologie blockchain pour gérer les transactions financières.

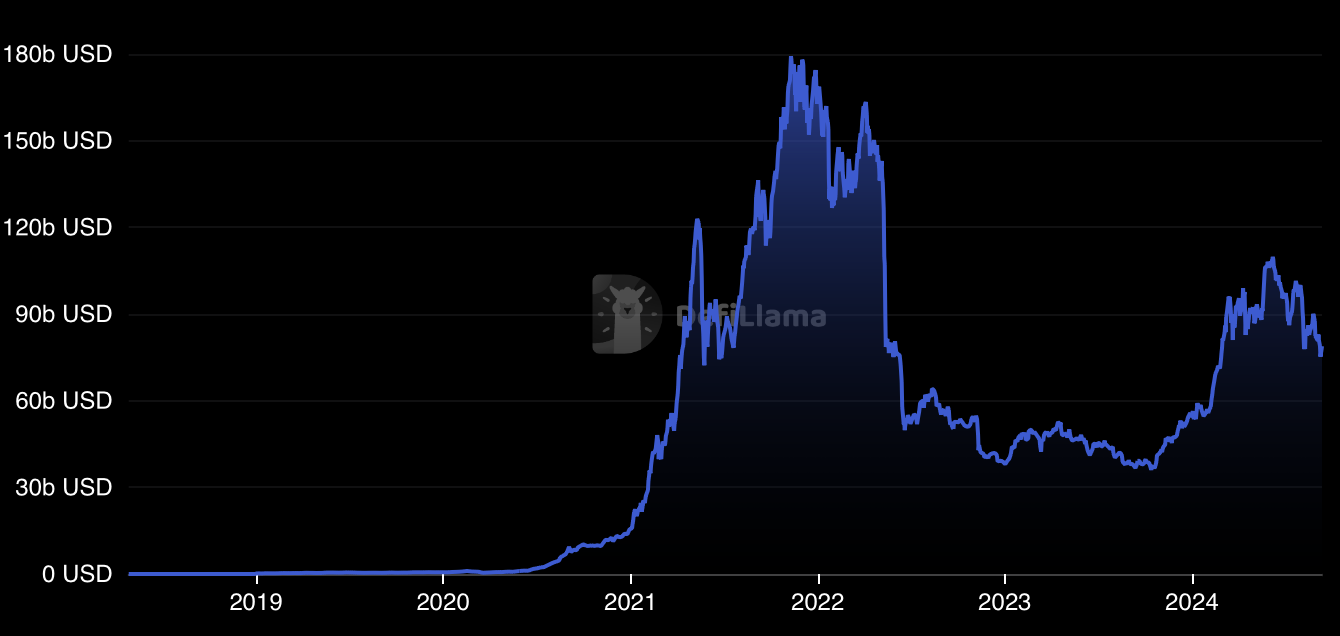

La DeFi prend également en charge un vaste assortiment d’applications basées sur la blockchain. Entre 2020 et 2021, la valeur totale bloquée (TVL) dans les DApps a été multipliée par 14, atteignant 303,8 milliards de dollars en décembre 2021.

Pour aller plus loin : La DeFi, définition et explications

En 2024, les données montrent que la TVL fluctue, avec environ 50 à 70 milliards de dollars verrouillés dans les protocoles de DeFi, reflétant la volatilité du marché et l’évolution du sentiment des investisseurs.

Les avantages de la DeFi

La transparence et l’interopérabilité de DeFi s’avèrent supérieures à celles de la TradFi. En effet, au sein de cet environnement, les produits financiers appartiennent à la communauté et ne se trouvent pas sous un contrôle descendant. Grâce à son efficacité contractuelle, à son infrastructure partagée et à sa nature publique, un protocole DeFi peut ainsi favoriser l’inclusion financière.

Autonomie et autodétention

Les interactions peer-to-peer sont basées sur des smart contracts immuables – des programmes informatiques qui automatisent les accords entre les personnes ou les entités. Ainsi, indépendantes de tout gouvernement ou institution, elles éliminent le besoin d’une autorité centrale et d’un stockage de données. Les utilisateurs de portefeuilles web3, comme MetaMask, conservent la pleine garde de leurs actifs et le contrôle de leurs informations personnelles.

Pour aller plus loin : Que sont les smart contracts ?

L’accessibilité

Les plateformes DeFi acceptent les utilisateurs du monde entier, à quelques exceptions près (dYdX doit bloquer les clients américains sur des fonctionnalités particulières). Grâce aux blockchains sans requis de permission comme Ethereum, toute personne disposant d’une connexion internet peut utiliser la DeFi sans passer par un contrôle KYC.

Des frais peu élevés et des taux d’intérêt attractifs

Les protocoles DeFi n’engagent pas d’intermédiaires comme les banques ou les réseaux de cartes de crédit, qui facturent des frais. Les deux parties peuvent donc négocier directement les taux d’intérêt. Ainsi, les prêts entre pairs présentent des avantages en termes de coûts pour les emprunteurs et des rendements supérieurs pour les prêteurs par rapport aux taux bancaires.

Sécurité et transparence

Les enregistrements des transactions blockchain terminées sont publics et immuables. Les nouvelles données sont documentées après vérification de leur authenticité sans révéler l’identité des utilisateurs. À l’avenir, ces mécanismes pourraient améliorer les processus de vérification des données et la détection des escroqueries. De plus, comme les protocoles DeFi sur Ethereum utilisent un code open source, tout le monde peut les consulter, les auditer et s’en inspirer.

Les inconvénients de la DeFi

Pour que DeFi atteigne son plein potentiel, l’industrie doit relever les défis inhérents à la décentralisation. Alors que le concept de smart contracts est apparu en 1997, il n’est pas entré dans l’ingénierie grand public avant 2014, lorsque le Whitepaper d’Ethereum a été publié. Pour l’heure, les piratages d’Axie Infinity et de Poly Network, notamment montrent que cette forme de programmation reste fragile.

Les risques propres aux smart contracts

Les cybercriminels peuvent exploiter une erreur logique dans le code (bug logiciel) ou une situation économique. Voici notamment l’un des scénarios hypothétiques mentionnés [en anglais] dans DeFi and the Future of Finance de Campbell R. Harvey, Ashwin Ramachandran et Joey Santoro.

Un smart contract est conçu pour mettre sous séquestre des dépôts spécifiques et transférer le solde total à un gagnant de loterie. En raison d’un bug, le nombre interne, qui suit le montant des tokens détenus, dépasse le solde réel, et l’exécution du transfert échoue. De plus, en l’absence de mécanisme de sécurité, les tokens sont verrouillés dans le protocole et ne peuvent pas être récupérés.

Le saviez-vous ? En octobre 2021, un étudiant diplômé de 18 ans a manipulé le fonds crypto Indexed Finance en sous-évaluant les tokens des utilisateurs. Le pirate a ensuite acheté les tokens avec une forte décote dans une transaction qui a coûté 16 millions de dollars à la plateforme.

La gouvernance

Ce risque est propre à la DeFi, car certains protocoles s’appuient sur une gestion des risques contrôlée par l’humain. Par exemple, les détenteurs du token MKR de MakerDAO votent sur les modifications des paramètres du protocole. En théorie, l’acquisition de la majorité de tous les tokens de gouvernance pourrait donner le contrôle du protocole et de ses fonds.

Fait prouvé :

En mars 2021, la DAO frappant True Seigniorage Dollar ($TSD) a subi une manipulation de cet ordre. L’auteur a progressivement acquis une participation de 33 %, a proposé un changement malveillant, a voté en sa faveur puis a frappé 11,5 quintillions de $TSD et les a vendus sur PancakeSwap.

En octobre 2022, un pirate informatique a volé 100 millions de dollars à Mango Markets en utilisant une exploitation sur le prix de l’Oracle. Peu de temps après, le pirate a utilisé des tokens de gouvernance volés pour manipuler la DAO de Mango afin qu’elle accepte leur propre solution pour restituer les fonds volés.

Les risque lié aux oracles

Les protocoles DeFi utilisent des oracles pour accéder à des données off-chain – des transactions réalisées hors de la blockchain native. De nombreuses opérations de routine nécessitent des flux de données avec des prix d’actifs fiables. Ces oracles peuvent impliquer des propriétaires de tokens, des API ou des services spécifiques aux applications.

Les oracles on-chain s’avèrent vulnérables au front-running, c’est-à-dire à l’exploitation d’un accès préalable à des informations sur des transactions futures. Par ailleurs, les services d’oracle se trouvent susceptibles d’être interrompus. Par exemple, en 2020, les cours de liquidation sur Maker se sont effondrés, et certains liquidateurs ont reçu des ETH gratuits en raison de la congestion du réseau et de l’illiquidité des tokens DAI.

La “scalability”

La capacité de DeFi à fournir une inclusion financière dépend de la scalabilité, ou “scalability” des blockchains hôtes. Par exemple, Ethereum est réputé pour sa faible vitesse et ses frais élevés lors des cas de congestion du réseau.

Le 15 septembre 2022, le réseau ETH a abandonné le processus très énergivore de mining, ce qui a ensuite ouvert la porte à d’autres mises à jours centrées sur sa scalabilité. Une solution alternative consiste à utiliser des réseaux de couche 2 construits sur Ethereum, tels que Polkadot et Polygon.

Une absence de réglementation

Malgré la croissance exponentielle du DeFi, il n’existe toujours pas de cadre juridique. Même les développeurs à l’origine de certains protocoles sont anonymes ou pseudonymes. Les utilisateurs de la DeFi doivent donc assumer l’entière responsabilité de leurs cryptoactifs, faire leurs propres recherches et prendre des précautions pour rester en sécurité.

La fiscalité constitue l’une des zones grises du secteur – l’IRS américain, par exemple, n’a pas abordé la finance décentralisée en tant que sous-ensemble de services de crypto, tandis que le HMRC n’a publié que des approches générales. Cependant, comme les régulateurs reconnaissent bien les risques du secteur, une réglementation semble inévitable.

Dans un cas datant d’août 2022, le Bureau du contrôle des actifs étrangers du Département du Trésor américain a imposé des sanctions à Tornado Cash, un mixer crypto DeFi qui avait traité des transactions pour des acteurs illicites.

Qu’est-ce que la finance centralisée (CeFi) ?

La CeFi fusionne les services et produits financiers familiers avec la technologie blockchain. Cela permet de fournir des actifs plus rapides, moins chers et plus sûrs que la TradFi par le biais d’exchanges, de wallets, de prêts de crypto ainsi que d’autres options.

Un exchange centralisé dispose d’un point de contrôle central – une entité unique avec un leadership formel. Dans le même temps, ces plateformes utilisent la technologie du registre distribué et, comme les exchanges décentralisés, ou DEX, offrent une gestion d’actifs, des prêts de crypto-monnaie, des opérations sur marge, des opérations au comptant et des comptes d’épargne. Les titres sont sécurisés, transparents et immuables, et les utilisateurs de la CeFi n’ont besoin que d’un appareil connecté à internet.

Pour aller plus loin : Les meilleurs exchanges crypto centralisés

Les avantages de la CeFi

L’avènement de la CeFi a été motivé par le besoin de services fiables et simples d’usage. Ses utilisateurs bénéficient de transactions plus rapides à un coût inférieur à celui de la TradFi et interagissent avec une entité juridique soumise à une surveillance réglementaire.

Une expérience utilisateur familière et une assistance

Les plateformes CeFi les plus populaires ressemblent à des applications financières classiques, avec une interface pratique permettant une navigation intuitive. En comparaison, les services DeFi comme le yield farming sont assez compliqués pour les débutants, et il n’y a pas de support client ou d’organisme de contrôle à qui s’adresser en cas de piratage ou de dysfonctionnement.

Le saviez-vous ? L’expérience au sein de la CeFi est similaire à celle d’une banque – un utilisateur peut contacter l’équipe par courriel, par chat en direct ou par téléphone. Un exchange centralisé (CEX) doit fournir une assistance rapide pour renforcer la confiance de ses utilisateurs. Les CEX sont non seulement responsables des fonds des utilisateurs, mais ils les informent également des meilleures pratiques et des nouveaux cas d’utilisation.

De la fiat à la crypto

Contrairement à la DeFi, les plateformes centralisées sont intégrées aux institutions de TradFi pour proposer des transactions fiat-to-crypto. L’achat ou la vente de crypto contre de la monnaie fiduciaire en dehors de la CeFi est possible, mais cela requiert des mécanismes de gré à gré assez complexes.

Les rampes d’accès de la crypto à la fiat simplifient l’accès et la practicité. Les utilisateurs peuvent ainsi transférer de la monnaie fiat et obtenir de la crypto sur leur exchange centralisé. De même, ils peuvent reconvertir leurs avoirs en monnaie fiduciaire et retirer les fonds sur un compte bancaire.

Un plus grand choix d’actifs crypto

La prise en charge de plusieurs blockchains sous-tend des sélections d’actifs plus diversifiées. Les CEX populaires proposent des pièces crypto disposant d’une capitalisation boursière substantielle, dont la plupart existent sur des blockchains indépendantes, telles que Bitcoin et Ethereum.

Le thème de la conformité réglementaire

Les CEX bien établis sont des entités commerciales agréées, dotées d’une direction formelle et de procédures internes strictes. Elles se conforment ainsi aux réglementations applicables dans leur juridiction, y compris les exigences en matière de KYC, d’AML, de protection des utilisateurs et de protection des investisseurs. Les entreprises de la CeFi sont également responsables des pertes dues à des piratages ou à d’autres malversations.

Le saviez-vous ? Les plateformes CeFi agréées en tant qu’institutions financières en Estonie suivent des procédures claires pour les transferts de comptes, l’exécution des décisions de justice et les successions, qui ont été adoptées à partir des réglementations de TradFi. Les fonds et les données des utilisateurs sont protégés conformément à la législation locale.

Des solutions de garde

Les entreprises réputées du secteur CeFi appliquent des normes élevées en matière de protection des actifs, notamment des systèmes internes de contrôle des risques et des solutions de conservation éprouvées. Ainsi, un utilisateur n’a pas à se soucier de la gestion de sa seed phrase et de sa clé privée. De multiples couches de sécurité, dont l’authentification à deux facteurs, empêchent l’accès non autorisé aux plateformes CeFi les plus populaires du milieu.

Par exemple, récupérer l’accès à son compte nécessite souvent une vérification du visage ou d’autres formes de vérification biométrique. Les actions sensibles telles que le changement de mot de passe peuvent également déclencher des alertes et un retrait temporaire.

Les inconvénients de la CeFi

Bien que la CeFi domine l’industrie des services de crypto grâce à sa commodité, sa sécurité et ses actifs, ce n’est pas nécessairement la tasse de thé de tout le monde. E,n effet, en fonction de la plateforme, les utilisateurs peuvent trouver la gamme d’actifs limitée ou remettre en question les pratiques internes de l’entreprise.

Pas d’autonomie sur vos fonds

Les utilisateurs des services de la CeFi s’appuient sur des tiers pour l’exécution, la sécurité et la conservation – d’où l’adage “Pas vos clés, pas votre crypto !”. Si les hacks des plateformes DeFi ont représenté la plus grande part des cryptos volées en 2021, les plateformes centralisées peuvent également présenter des failles de sécurité. De plus, comme les CEX ne s’appuient pas sur des smart contracts, il leur est plus facile de sabrer les limites d’échange ou de retrait – par exemple, en cas de turbulences sur les marchés.

Les menaces que présentent les initiés constituent également un sujet de préoccupation. Limiter l’accès aux informations sensibles n’est pas suffisant ; les CEX doivent mettre en œuvre des mesures de protection supplémentaires, telles que la multi-signature et des restrictions sur les paramètres de transactions multiples.

Coûts de transaction et options de trading

Sachant que les entreprises de CeFi sont des entités juridiques et se connectent aux canaux de paiement conventionnels (cartes de crédit, Apple Pay, etc.), elles font toujours appel à un intermédiaire pour certaines opérations. Par conséquent, les frais de traitement peuvent dépasser les coûts de services similaires dans la DeFi.

En outre, chaque plateforme soutient une gamme spécifique d’actifs, de sorte que ses services sont limités à ces tokens ou monnaies spécifiques. Alors que le plus grand CEX, Binance, prend en charge plus de 500 crypto-monnaies, les plateformes plus petites peuvent en présenter quelques dizaines. Par conséquent, les utilisateurs doivent ouvrir des portefeuilles supplémentaires pour diversifier leurs portefeuilles au-delà de la gamme disponible.

Les exigences réglementaires

En raison de la conformité réglementaire, les plateformes CEX et CeFi appliquent des procédures de KYC. Les utilisateurs soucieux de leur vie privée pourrait donc ne pas apprécier de partager leurs informations personnelles avec une entité, même réglementée.

Le saviez-vous ? On constate une hausse spectaculaire des failles de sécurité ciblant les plateformes CeFi en 2024. Plus précisément, les incidents liés au contrôle d’accès dans les échanges centralisés ont augmenté de 35 %, tandis que les vulnérabilités des smart contracts de la DeFi ont diminué de 83 %. Ce changement indique que les attaquants se concentrent de plus en plus sur les systèmes centralisés, en particulier après des hacks très médiatisés comme la violation de 305 millions de dollars de DMM Bitcoin en mai 2024.

Deuxièmement, contrairement à la démocratisation de la DeFi, les CEX opèrent dans des juridictions spécifiques. Ces plateformes sont donc inaccessibles à certains groupes d’utilisateurs, y compris les personnes non bancarisées. En effet, environ 1 milliard de personnes dans le monde n’ont pas d’identité légalement reconnue.

La transparence des pratiques

Les transactions qui ont lieu au sein d’un exchange CeFi ne sont pas enregistrées sur une blockchain. Certaines entreprises ne divulguent pas leurs mécanismes de trading, leurs principes de formation des prix ou leurs modèles de génération de rendement. En comparaison, toutes les transactions de la DeFi sur les blockchains publiques sont visibles par tous.

Les dirigeants d’une plateforme peuvent mener des politiques qui mettent en péril les fonds des utilisateurs. Par exemple, Celsius n’a pas maintenu une garantie suffisante après avoir diversifié ses avoirs au sein de la DeFi pour obtenir du rendement.

Un seul point de défaillance

La liquidité supérieure de la CeFi attire une foule de pirates informatiques. À l’aube de ce nouveau secteur, des exchanges comme Mt. Gox, Poloniex et Kraken ont notamment connu des piratages catastrophiques des fonds de leurs utilisateurs. Aujourd’hui, les plateformes CeFi les plus populaires disposent d’une défense multicouche, et la DeFi constitue maintenant la principale cible des exploits. Cependant, les plateformes CeFi reposent toujours sur des bases de données centralisées, ce qui les rend vulnérables.

DeFi et CeFi : Les grandes différences

Alors que les CEX disposent d’une gestion centralisée, la DeFi s’appuie entièrement sur la technologie des smart contracts. Les deux systèmes poursuivent le même objectif – faire avancer l’industrie de la crypto – en utilisant des méthodes différentes.

La CeFi gagne la confiance de ses usagers par le biais de la réglementation, de la conformité et de la sécurité multicouche. Les conversions de fiat en crypto attirent les investisseurs détenant des devises conventionnelles, et les échanges cross-chain améliorent la flexibilité. Le support client est à portée de main des utilisateurs, tandis que la conformité KYC et AML combinée à l’analytique blockchain aide les entreprises de CeFi à prévenir les activités illicites.

Les services de laDeFi étant décentralisés, toute modification de leurs caractéristiques requiert une approbation au niveau du smart contract. Les smart contracts sont automatiques, immuables et transparents, et toutes les données de transaction sont enregistrées dans un registre public.

Bien que les DEX ne disposent pas de support client, ils ne détiennent pas les clés privées des utilisateurs, ce qui vous donne une autonomie totale sur vos fonds et vos informations personnelles.

| CeFi | DeFi | |

| KYC | Oui (la plupart du temps) | Non |

| Dépositaire | Oui | Non |

| De la monnaie fiduciaire au crypto | Oui | Non |

| Interopérabilité cross-chain | Oui | Non |

| Assistance aux clients | Dépend de la juridiction | Non |

| Réglementation | Nécessite des changements au niveau du smart contract | En cours de développement |

| Limites de retrait / Limites d’échange | Oui, dépend de la juridiction | Non |

| Base de données centrale | Oui | Non |

| Modifications des règles/caractéristiques | Décidé par la direction | Nécessite des modifications au niveau du smart contract |

CeFi versus DeFi : Le verdict

La finance centralisée et la finance décentralisée sont les deux principales facettes de l’industrie de la crypto. La CeFi, qui a propulsé les premiers exchanges crypto, a parcouru un long chemin ces dernières années. La centralisation présente clairement des avantages et des inconvénients. De son côté, l’avenir de la DeFi dépend en grande partie de sa capacité à remédier aux vulnérabilités de la programmation des smart contracts.

Dans l’ensemble, les utilisateurs qui sont nouveaux dans la crypto optent souvent pour les plateformes de la CeFi, tandis que ceux disposant déjà d’une certaine expérience dans ce secteur préfèrent généralement la liberté et l’anonymat des services qu’offre la DeFi.

Foire aux Questions (FAQ)

La CeFi est-elle plus sûre que la DeFi ?

Que signifie CeFi ?

Le Bitcoin est-il CeFi ou DeFi ?

Qu’est-ce qu’une plateforme CeFi ?

En quoi la DeFi diffère-t-elle de la finance centralisée ?

À propos de l’auteur

Anna Guseva, rédactrice principale de l’équipe CoinLoan, crée des articles d’actualité et de recherche pour l’entreprise depuis 2021. Elle est rédactrice de contenu, éditrice et créatrice de contenu forte d’une expérience préalable dans le journalisme, la finance et l’industrie pétrolière en Europe de l’Est. Avant son implication avec CoinLoan, Anna a aidé des dizaines de marques et d’autres entreprises de crypto à construire une forte présence en ligne grâce à des recherches de haute qualité. Anna combine une connaissance approfondie de la banque conventionnelle et de l’économie comportementale avec une passion pour les crypto-monnaies et l’écriture. Son parcours diversifié, sa compréhension de du fonctionne de la CeFi et sa curiosité pour d’autres dimensions de l’économie crypto l’aident à garder un esprit ouvert et objectif tout à la fois.