Où devrions-nous conserver notre argent liquide ? Au sein du marché crypto, fort en adrénaline, ou dans les banques traditionnelles ? En 2023, il n’y a plus de réponse claire. La crypto n’a pas connu sa meilleure année en 2022, en raison d’un bear market, de l’effondrement de Terra, de l’effet domino de FTX… la liste est longue. Et en 2023, les banques s’effondrent à leur tour comme des quilles, mettant une fois de plus à nu la fragilité du système financier mondial.

Dans ce contexte, nous allons explorer la réalité de la situation, afin de vous aider à prendre des décisions éclairées concernant vos futures opérations financières. Comment en sommes-nous arrivés là, et qui des crypto-monnaies ou des options de finance traditionnelle (TradFi) est l’option la plus sûre ? Voyons ce qu’il en est.

Vous voulez en discuter avec d’autres passionnés de crypto ? Rejoignez notre communauté francophone sur Telegram !

- Investir dans la crypto : le pourquoi et le comment

- Les inconvénients de la crypto

- Investir avec les banques : le pourqoi et le comment

- Les inconvénients de la TradFi et des banques

- Les crash crypto qui ont bouleversé la perception du secteur

- La chute des banques en 2023 : jamais deux sans trois !

- Crypto vs banques: less crypto-monnaies sont-elless responsables de l’effondrement des banques ?

- La connexion entre banque et crypto : un effet boule de neige ?

- Que pensent les puristes de cette relation crypto-banques ?

- Crypto ou banque : alors, qui est le gagnant ?

- Foire aux questions

Investir dans la crypto : le pourquoi et le comment

Les crypto-monnaies sont synonymes d’avenir. La technologie, la sécurité et la transparence offertes par la DLT (distributed ledger technology) et la blockchain sont inégalées. Et contrairement aux banques, les cryptos ne sont pas gérées par des entités centralisées. En effet, mais par des participants qui gèrent un écosystème spécifique.

Bitcoin, la première crypto-monnaie lancée et la plus populaire, dispose de mineurs qui gèrent son réseau. Ethereum, le berceau des contrats intelligents, ou smart contracts, compte pour sa part des validateurs qui assurent la sécurité du réseau. Ces écosystèmes fonctionnent comme des mondes numériques distincts, dont les monnaies natives, comme le BTC et l’ETH, servent à effectuer des transactions et à payer des services au sein de ces mondes.

En d’autres termes, chaque crypto-monnaie est l’élément de base de son écosystème respectif. Il s’agit essentiellement de ce que la monnaie fiduciaire est supposée être pour son économie (pays) respective.

Leurs avantages

Les crypto-monnaies présentent une multitude d’avantages qui en font des produits attrayants pour beaucoup. Voyons-en quelques-uns.

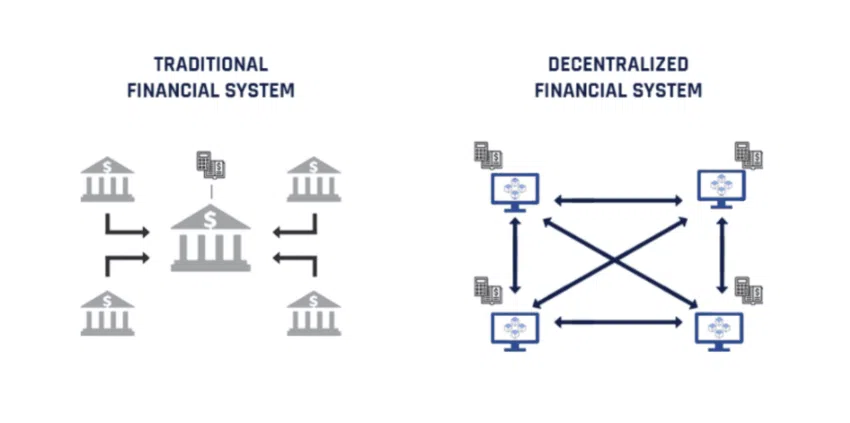

La décentralisation

La décentralisation signifie qu’il n’y a aucun contrôle de la part d’une seule entité. Il est donc plus facile d’utiliser les crypto-monnaies pour les paiements et les transferts de fonds transfrontaliers. Les transactions en crypto-monnaies sont également sécurisées, car elles sont inscrites dans un registre décentralisé, ce grâce à la technologie blockchain.

De plus, la décentralisation associée à l’immutabilité permet de lutter contre les malversations financières. Il s’agit là de l’une des raisons pour lesquelles la Tradfi doit travailler en étroite collaboration avec la technologie blockchain, les crypto-monnaies et la DeFi (finance décentralisée).

Un minimum d’interactions humaines

Les crypto-monnaies peuvent être programmées pour passer d’une adresse à une autre, dès lors que les conditions qui les régissent sont remplies. Le concept de monnaie programmable rend les actifs numériques plus fiables et moins sujets aux interactions et manipulations humaines.

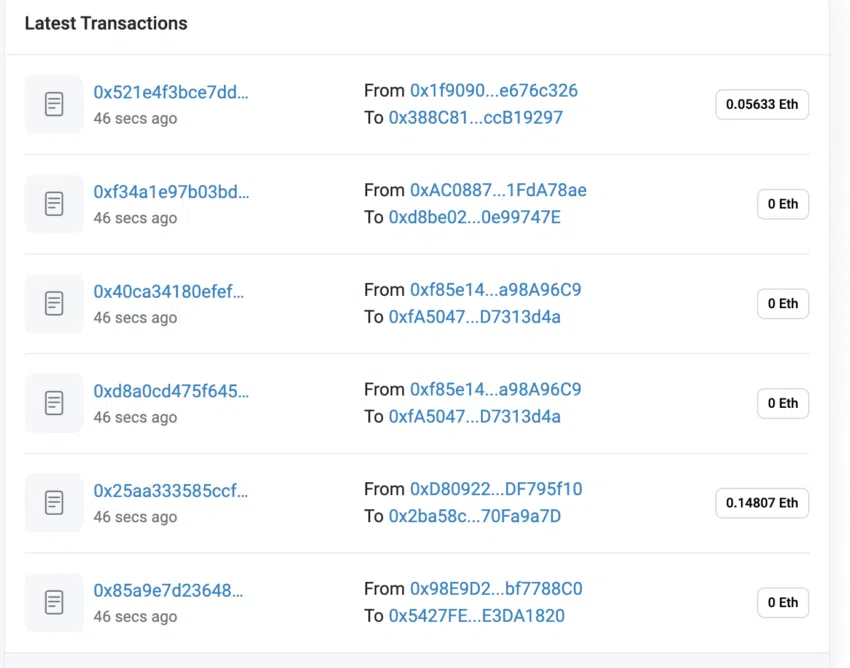

Leur transparence

Des plateformes comme Ethersan vous permettent de suivre les mouvements des actifs numériques entre les adresses. Cela signifie que n’importe qui peut avoir accès aux mouvements de crypto-monnaies effectués par les adresses baleines et requins (les détenteurs d’importants montants de crypto). De plus, le suivi en temps réel des données de la chaîne fait de la crypto une option idéale pour l’envoi d’aides, de salaires, etc. En termes simples, chaque transaction crypto est traçable si elle est effectuée sur la chaîne.

Moins de risques de censure

Les monnaies numériques étant décentralisées, il est très difficile de les censurer ou de les bloquer sur la chaîne. À moins que l’écosystème en question ne dispose d’un code préprogrammé pour détecter les comportements suspects (qui signale alors un type de transaction spécifique), les possibilités de censure sont rares.

Le porte-flambeau de l’inclusion financière

Les crypto-monnaies peuvent être envoyées à n’importe qui dans le monde entier, ce sans avoir à passer par des commissions ou des frais exorbitants. Avec moins de barrières d’entrée, les monnaies numériques se font donc plus accessibles.

Une offre diversifiée

Bien qu’il s’agisse d’un espace naissant, le monde de la crypto offre une variété d’opportunités financières. Alors que vous pouvez toujours trader les crypto-monnaies comme des titres traditionnels, le secteur de la DeFi ouvre des options telles que l’agriculture de rendement (yield farming) les prêts flash, les pools de liquidités, et bien plus encore. Et avec la technologie blockchain, il est possible de bénéficier d’un large éventail de services financiers sans dépendre d’intermédiaires tels que les banques centrales.

Bien qu’il s’agisse là de quelques-uns des avantages les plus généraux afin de considérer les crypto-monnaies comme un moyen de conserver son argent, une raison plus plausible encore résiderait dans la clarté de leurs modèles financiers. De plus, les crypto-monnaies disposent d’une économie quantifiable, certains actifs numériques comme Bitcoin ayant des stocks limités. Et nous savons tous à quel point les choses prennent de la valeur lorsqu’elles sont rares et recherchées.

Les inconvénients de la crypto

Malgré leur foule d’avantages, les crypto-monnaies sont loin d’être parfaites. Le 14 mars 2023, alors que la plupart des internautes étaient penchés sur la crise de la Silicon Valley Bank, Euler Finance, un protocole de prêt basé sur Ethereum, a été victime d’une attaque de type “flash loan”. L’équivalent de 195 millions de dollars de fonds a ainsi été compromis.

Et il ne s’agit pas là d’un incident isolé. Voici un aperçu des inconvénients propres à l’espace crypto ce qui concerne le stockage de fonds ou même l’investissement.

Pas d’assurance

Contrairement aux banques, où vos fonds sont assurés par l’Autorité de contrôle prudentiel et de résolution, ou tout autre organisme national, les montants déposés dans des portefeuilles crypto ou dans des protocoles DeFi ne sont pas garantis par des normes de protection des fonds. Quelques bourses crypto s’écartent de cette tendance en mettant en place certaines mesures de garantie, mais les clients en crypto sont généralement moins bien protégés que lorsqu’ils interagissent avec la TradFi.

Leur volatilité

Même si tous les actifs à fort bêta sont volatils, les crypto-monnaies sont souvent influencées par les sentiments du marché et même par de simples rumeurs. Il est à noter que cela rend parfois l’action de leur prix très spéculative.

Voici par exemple comment Dogecoin (un meme coin très connu) a réagi à l’acquisition de Twitter par Elon Musk, surnommé le “Dogefather”.

Leur volatilité accrue expose les investissements dans la DeFi à des risques de liquidation. En effet, les contrats intelligents sont spécialement codés pour liquider les actifs si la garantie concernée tombe en dessous d’un certain seuil.

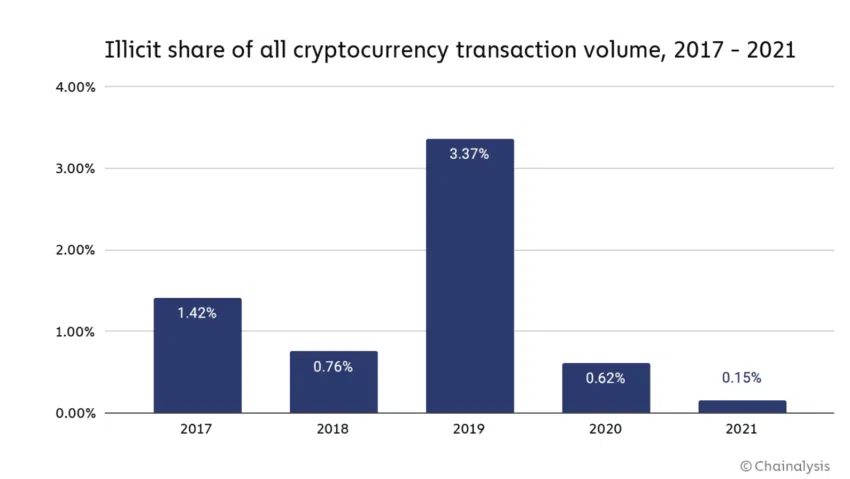

Un flou réglementaire

Qu’il s’agisse de l’interdiction du minage crypto Chine ou de la fiscalité stricte dans des pays comme l’Inde, le degré d’adoption et la clarté des réglementations ne s’avèrent pas uniformes à une échelle mondiale. Les points de vue erratiques des différents pays à l’égard des crypto-monnaies ont ainsi freiné leur ascension vers le sommet.

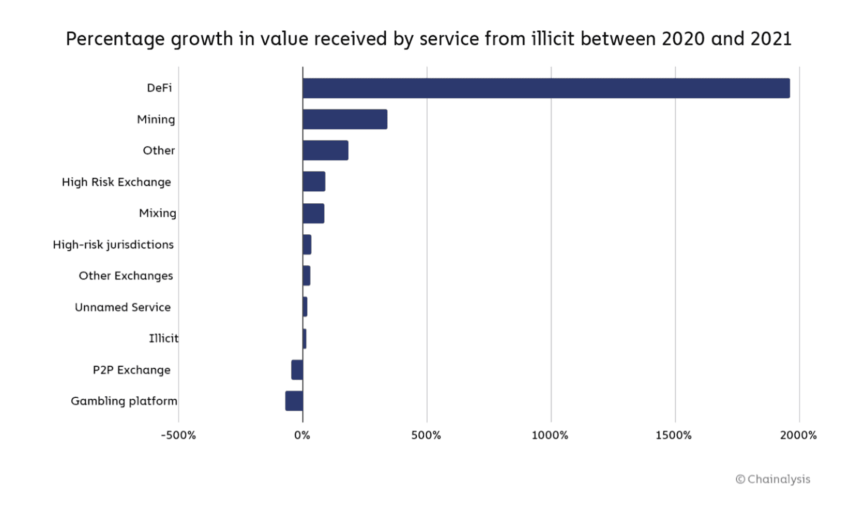

Toutefois, les inquiétudes ne sont pas infondées, car certaines économies tentent avant tout d’éradiquer la criminalité liée à la crypto, un problème qui continue de susciter des préoccupations.

Des rampes d’accès basées sur les monnaies fiduciaires

Les crypto-monnaies ne sont pas encore largement acceptées comme méthode de paiement et de transfert de fonds. Les investisseurs doivent donc toujours compter sur les opérations de mise en circulation et de retrait de monnaie fiduciaire pour interagir avec l’écosystème. Quelle que soit leur affinité avec la crypto, les utilisateurs ont donc toujours besoin de monnaie fiduciaire pour acheter des produits de consommation courante. Et cela implique de convertir les crypto-monnaies en monnaie traditionnelle.

Une interface utilisateur complexe

Même si des protocoles centrés sur l’utilisateur, tels que l’ERC-4337, se mettent lentement en place, le modèle de prise en main des crypto-monnaies est toujours basé sur les wallets et les phrases de démarrage. Ainsi, une interface utilisateur compliquée et la perspective d’une phase d’apprentissage pour de nombreux utilisateurs leur font souvent mettre la crypto de côté.

La cible de nombreux modes d’attaque

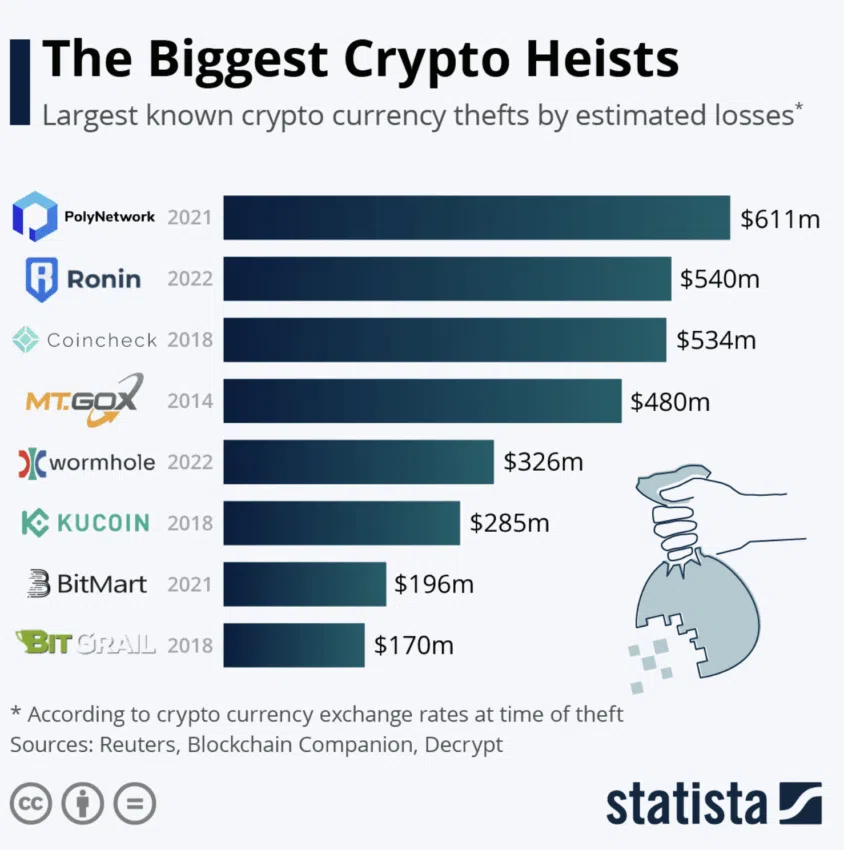

Des bugs des contrats intelligents aux logiciels malveillants, en passant par les fraudes de type “rug pulls”, les crypto-monnaies, en tant qu’argent programmable, deviennent souvent la proie de prédateurs illicites. Wormhole Bridge, Nomad Bridge, Ronin Network et d’autres encore ont notamment été victimes de piratages en 2022.

Voilà qui résume les avantages et les inconvénients à détenir des fonds en crypto-monnaies ou dans des protocoles liés aux actifs numériques. Il convient de noter que la crypto peut présenter d’autres problèmes spécifiques, tels que le détournement de fonds ou le blanchiment d’argent, ainsi que des risques de sécurité liés aux wallets.

Investir avec les banques : le pourqoi et le comment

Assez parlé des crypto-monnaies ! Intéressons-nous maintenant aux outils traditionnels de la finance traditionnelle : les banques. Bien que de nombreux puristes des cryptomonnaies ne laissent jamais passer une occasion de dénigrer le système bancaire, la bataille entre crypto et banques est loin de s’avérer unilatérale. En effet, les deux sont intrinsèquement liés, et l’adoption des crypto-monnaies repose encore largement sur les systèmes bancaires traditionnels et les institutions financières.

Examinons de plus près les raisons pour lesquelles les banques ont été et restent un choix populaire.

Les avantages des banques

Voici quelques avantages à s’en tenir aux voies financières traditionnelles, telles que les banques, pour répartir ses fonds. Cette section nous aidera à mieux comprendre le débat entre la crypto et les banques.

La protection des fonds

Les banques disposent de plans d’assurance pour protéger une certaine partie des fonds de leurs utilisateurs. Si vous lisez ces lignes depuis les États-Unis, la FDIC (Federal Deposit Insurance Corporation) offre par exemple une couverture d’assurance standard de 250 000 dollars à chaque épargnant. Même si la nature des dépôts est importante, le stationnement standard de l’argent est ainsi couvert jusqu’à 250 000 dollars.

Et il ne s’agit là que d’une assurance. En cas d’incident grave, comme la crise actuelle de la Silicon Valley Bank, les régulateurs peuvent intervenir pour indemniser les épargnants.

Leur simplicité d’usage

Les services bancaires, notamment les transactions bancaires, sont plus faciles à comprendre et à utiliser. Il vous suffit de soumettre vos données de connaissance du client (KYC) et de créer un compte. De même, il est plus facile de récupérer un compte que de manipuler des portefeuilles crypto avec des phrases d’amorçage.

Une infrasctrure concrète

Les institutions bancaires constituent des entités physiques (du moins la plupart d’entre elles). Et certains utilisateurs préfèrent encore se connecter avec des institutions financières ayant une structure physique. De plus, les banques étant présentes dans le monde entier, elles veillent à ce que la monnaie fiduciaire soit acceptée presque partout pour les paiements.

Les inconvénients de la TradFi et des banques

Des années durant, les investissements dans des produits bancaires tels que les CD (certificats de dépôt), les comptes du marché monétaire, les comptes d’épargne à haut rendement et les plan d’épargne-retraite ont été considérés comme relativement stables. Cependant, les investisseurs et les épargnants ont été confrontés à des fragilités rappelant celles de 2008, lorsque de grandes banques américaines, Silvergate et Silicon Valley Bank, ont commencé à s’effondrer à la mi-mars 2023. Cela nous ramène aux principaux inconvénients du système bancaire traditionnel.

La centralisation

Les banques sont contrôlées par des régulateurs. Ainsi, ces systèmes financiers traditionnels peuvent bloquer ou choisir d’interrompre toute relation avec un utilisateur à tout moment. De plus, les transactions bancaires sont enregistrées par les banques ou les banques centrales, ce qui ne cadre pas vraiment avec une éthique de transparence. Les transactions bancaires peuvent donner l’impression d’être effectuées d’égal à égal, mais le contrôle exercé par les organismes centralisés et leur suivi constant indiquent le contraire.

La dépendance aux variations des taux d’intérêt

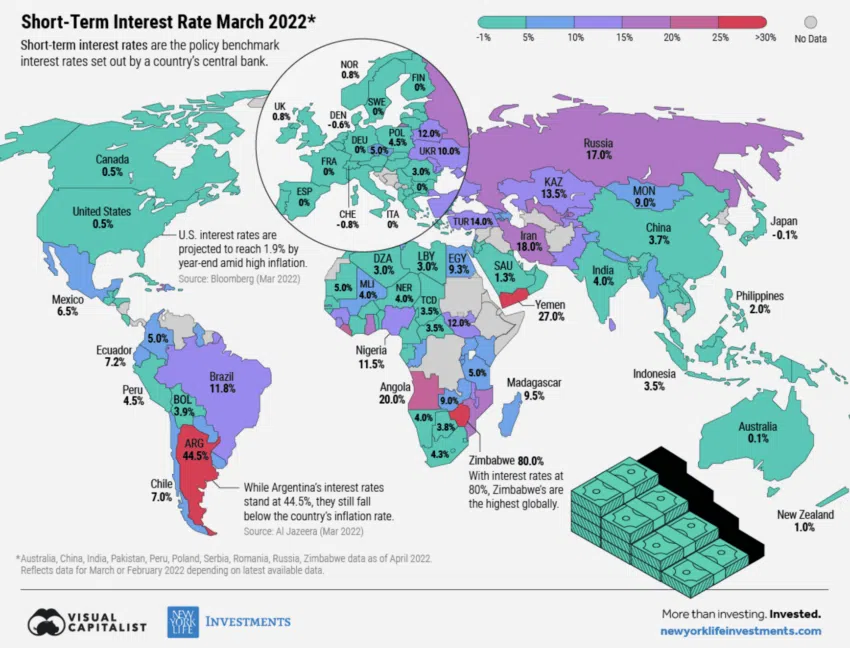

Même les banques doivent détenir l’argent de leurs utilisateurs dans un endroit différent. Et dans la plupart des cas, cela se fait par le biais de titres fixes tels que les obligations et les bons du Trésor. Cependant, si un gouvernement modifie, réduit ou augmente les taux d’intérêt, cela a un impact significatif sur l’argent investi et l’évaluation de la banque. En cas de récession ou même de panique bancaire, l’évolution de la valeur d’un investissement ne va pas toujours dans le bon sens.

Cela dit, il ne s’agit pas de la seule façon de voir les taux d’intérêt. En effet, il est également important de noter que les institutions bancaires offrent à leurs clients des taux d’intérêt peu élevés, qui ne sont parfois même pas suffisants pour battre l’inflation.

Les risques du système

Il arrive qu’une banque place son argent auprès d’une autre banque. Il peut également exister des conditions d’emprunt et de prêt interbancaires. Ainsi, si une banque faiblit ou fait face à une situation d’insolvabilité, d’autres institutions financières dépendantes peuvent également commencer à s’effondrer, ce qui perturbe les services financiers à grande échelle.

Au-delà de ces inconvénients, les systèmes financiers traditionnels dans le monde sont également sujets à des problèmes tels que le manque de transparence (en raison de la centralisation), des taux d’intérêt plus faibles sur des instruments spécifiques, et même d’un accès limité (en raison des week-ends non opérationnels).

Les crash crypto qui ont bouleversé la perception du secteur

Comme nous l’avons dit, les crypto-monnaies ne sont pas parfaites. Les monnaies numériques décentralisées ont connu leur lot de hauts et de bas, c’est là le moins qu’on puisse dire. Et bien que nous en ayons déjà évoqué quelques-uns, examinons donc de plus près les principaux événements de type “cygne noir” à avoir touché la crypto. En effet, mieux les connaître nous aidera à mieux comprendre le vaste contexte dans lequel s’inscrit ce dilemme entre crypto-monnaies et banques.

N°1 : L’effondrement de Terra Luna

Bien que l’effondrement de l’écosystème Terra ait été précédé d’un certain nombre de piratages et de hacks de la finance décentralisée (DeFi), il s’agit là du premier événement majeur de type “cygne noir” à avoir eu lieu en 2022, ce au mois de mai. Voici un aperçu rapide des événements, de leurs causes et de leur développement.

Tout a commencé avec un dérivé synthétique indexé sur le dollar, “l’UST”, qui a pris le rôle de stablecoin. S’agissant d’un stablecoin algorithmique, son ancrage reposait sur un mécanisme d’offre et de demande, ou plutôt sur un mécanisme de combustion du LUNA, la crypto-monnaie native de l’écosystème Terra.

Cependant, lorsque le protocole Anchor, synonyme de l’écosystème Terra et générateur de rendement, a subi les foudres des investisseurs qui se sont débarrassés des UST pour encaisser leur argent – ce en raison d’un rendement insoutenable et inférieur à ce qui avait été promis – l’offre d’UST a fortement augmenté, ce qui l’a fait dévier de sa parité de 1 dollar.

Une importante quantité de LUNA a alors été introduite dans le système pour compenser l’offre massive d’UST (des LUNA frappé pour brûler les UST), ce qui a fait baisser le cours du LUNA à son tour. Cependant, la pression massive des ventes a submergé l’écosystème, provoquant une sorte de panique bancaire.

Même si le protocole disposait de BTC pour protéger la parité fixée par algorithme, cela n’a pas suffi. Le token LUNA perdant de la valeur à un rythme effréné, l’ancrage supposé d’UST à 1 dollar est tombé sous la barre des 30 cents. Lorsque la LFG (LUNA Foundation Guard) a commencé à vendre ses BTC, le flux d’échange est monté en flèche, et le marché dans son ensemble en a ressenti les effets, subissant une correction alarmante.

N°2 : La chute de FTX

La chute de FTX, qui a révélé la vulnérabilité des bourses crypto centralisées, constitue un autre événement de type cygne noir.

Le 9 novembre 2022, FTX occupait la quatrième place en termes de volume de plateforme crypto. Cependant, ses problèmes ont commencé lorsque le bilan d’Alameda Research (une société de trading fondée par Sam Bankman-Fried, ou SBF, qui a également fondé et dirigé FTX) a été révélé. La majorité des actifs d’Alameda étaient en FTT, le token natif de la bourse FTX.

Cette nouvelle a eu un effet domino sur la fortune de FTX. Le PDG de Binance, Changpeng Zhao, a commencé par annoncer sur Twitter qu’il souhaitait vendre le stack FTT de Binance.

Cela a déclenché un mouvement de réaction, entraînant une baisse rapide du prix du FTT. En raison de la taille et de la part de marché de FTX, les retombées se sont répercutées sur d’autres actifs clés tels que le BTC et l’ETH, faisant chuter l’ensemble du marché.

Les clients ont commencé à se retirer de la bourse, exerçant une pression supplémentaire sur les coffres de FTX. Les retraits ont d’ailleurs été interrompus et l’entreprise a finalement dû se déclarer en faillite. Sam Bankman-Fried, altruiste autoproclamé et principal artisan de ce fiasco, est actuellement détenu à domicile avec un accès limité à Internet et attend son procès aux États-Unis.

N°3 : La crise des plateformes de prêt

Suite à la chute de FTX, plusieurs autres bourses et plateformes de prêt crypto exposées à FTX se sont retrouvées affectées par les risques systémiques liés une situation de centralisation. Quelques semaines après la chute de FTX, BlockFi, un célèbre prêteur et exchange crypto, a emboîté le pas et a déposé son bilan le 28 novembre 2022.

La plateforme BlockFi se trouvait déjà affaiblie après l’effondrement de Terra, ce en raison de la chute conséquente des cours des principaux crypto actifs. FTX s’est d’abord posé en sauveur, augmentant ainsi l’exposition de la société à cette bourse aujourd’hui défunte.

Bien que n’ayant aucune exposition matérielle spécifique au FTT ou à FTX, même Genesis a ressenti les retombées de cette chute de dominos face à la baisse abrupte des crypto-monnaies. Celsius, un autre prêteur crypto aujourd’hui en faillite, a pour sa part mentionné le 11 novembre 2022 qu’il avait des liens avec FTX et Alameda Research.

Le prêteur Voyager, maintenant en faillite, a connu une situation similaire. En effet, plutôt que de renflouer l’entreprise, FTX a bloqué par inadvertance le solde de 3 millions de dollars de Voyager.

Et il ne s’agit là que d’une poignée des chutes de sociétés crypto à avoir eu lieu au cours de l’année 2022. Même s’il s’agissait d’effondrements de projet cryptos, une tendance claire est apparue. Les entités en faillite ont connu des retraits massifs – comme des ruées bancaires – sur leurs systèmes. Et comme la majorité des fonds des clients se trouvaient bloqués ailleurs ou avaient été détournés, il n’y avait aucun moyen de maintenir le cap des retraits, ce qui a conduit à l’effondrement final de ces sociétés.

Ces entreprises crypto se sont trop appuyées sur la centralisation, sur l’équilibrage basé sur les jetons et sur des rendements irréalistes. En conséquence, elles n’ont pas pu survivre aux mouvements de panique et aux liquidations massives. En d’autres termes, trop de connexions centralisées, combinées à la cupidité humaine, ont conduit à ces événements de cygne noir.

Les cas où la crypto s’est apparentée aux marchés traditionnels

Curieusement, le véritable problème des crypto-monnaies s’est trouvé occulté par les événements de cygne noir susmentionnés.

Vous vous souvenez du slogan “le Bitcoin est une couverture contre l’inflation” ? La décote actuelle de plus de 64 % du BTC par rapport à son sommet ne joue pas vraiment en faveur de cette idée. En effet, Bitcoin était censé battre les actions et les titres pour lutter contre l’inflation.

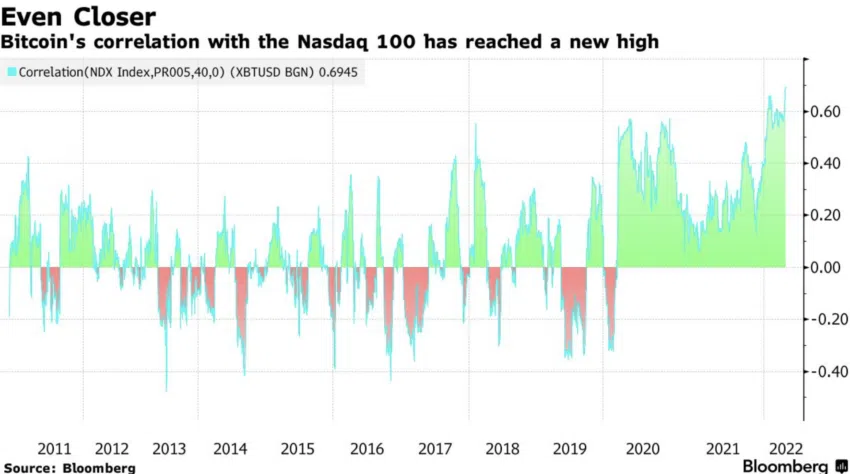

Cependant, entre 2021 et 2022, la corrélation entre le BTC et les actions, ainsi qu’entre l’ETH et les actions (S&P), a respectivement atteint 0,33 et 0,38. Notez que plus la corrélation se rapproche de 1, plus il est probable que les deux classes d’actifs évoluent ensemble. Jusqu’en 2021 (à partir de 2016), la corrélation du BTC et de l’ETH avec les actions était alors de 0,08 et 0,04. C’est à cette époque que l’idée de la crypto comme d’une “couverture contre l’inflation” a commencé à prendre de l’ampleur.

Il est important de noter que cette corrélation a depuis augmenté, ce qui montre que le BTC et les autres cryptomonnaies constituent des actifs à risque et non une couverture contre l’inflation. Si l’ont veut que ce concept prenne à nouveau du sens, ce corrélation doit se réduire.

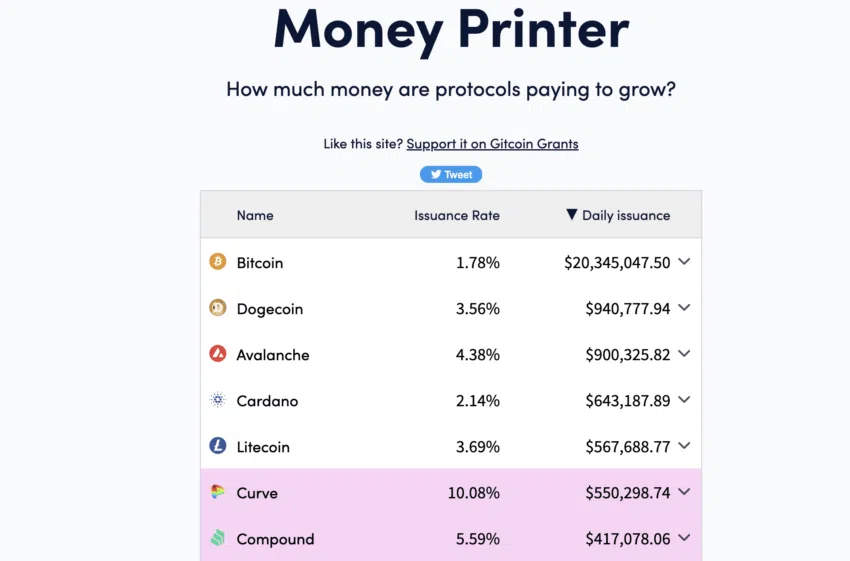

Voici par exemple un tweet qui présente le BTC comme un macro-actif.

Cependant, une lueur d’espoir demeure. À l’heure actuelle, Bitcoin se présente plutôt comme une protection contre la dépréciation monétaire. Contrairement aux systèmes bancaires traditionnels où de l’argent peut être injecté, le BTC compte une offre fixe de 21 millions et un taux d’inflation annuel très gérable de moins de 2 %. Par conséquent, si cette élément de rareté demeure intact (grâce à l’offre fixe), le BTC fonctionne comme une couverture. Cependant, il lui reste encore beaucoup de chemin à parcourir pour être à la hauteur.

La chute des banques en 2023 : jamais deux sans trois !

Les banques centrales étant censées être au centre du système financier mondial, leur défaillance peut avoir un effet domino sur tous les autres services financiers en vue.

Voici les trois événements clés qui ont ébranlé le système financier mondial en 2023, ce en l’espace d’un seul mois :

N°1 : La crise de Silvergate

L’effondrement de Silvergate est loin d’avoir été une surprise. En janvier 2023, l’entreprise a signalé que les dépôts des sociétés crypto étaient tombés de 11,9 milliards de dollars à 3,9 milliards de dollars en moins de 90 jours. Même si la plupart des inquiétudes de la banque étaient dues à la chute de FTX, cette perte de position a fait fuir des clients tels que Coinbase, Paxos et Circle (l’émetteur de l’USDC).

L’impact s’est ensuite fait sentir sur le réseau SEN, la solution de transfert interbancaire de Silvergate. Finalement, le 8 mars 2023, Silvergate a officiellement annoncé sa fermeture. Et les rapport banques-crypto se sont trouvés fortement ébranlés par cette décision.

N°2 : L’effondrement de Silicon Valley Bank

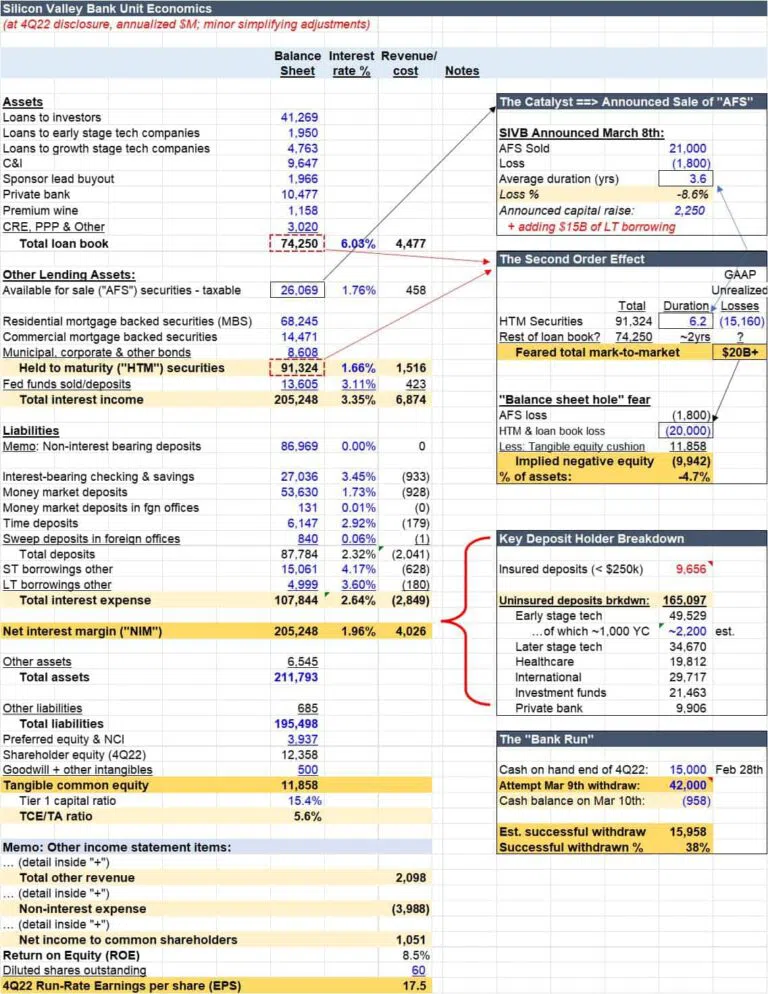

La banque suivante à faire faillite a été la SVB, ou Silicon Valley Bank. Malheureusement pour elle banque de référence des startups technologiques n’a pas su gérer ses actifs et se diversifier. Elle n’a pas non plus su prévoir l’intensité des retraits des utilisateurs. Les effets cumulés de ces défaillances simultanées l’ont ainsi contrainte à fermer ses portes. Voici un bref retour sur sur le pourquoi et le comment de cette situation.

Les hausses de taux d’intérêt aux États-Unis se répètent depuis un certain temps. Ces taux étant élevés, les rendements obligataires ont augmenté, ce qui a fait chuter la valeur des obligations d’État existantes ou des obligations détenues jusqu’à échéance.

Remarque : les rendements et les prix des obligations sont lié de manière inversement proportionnelle.

La SVB détenait un pourcentage important de ses actifs dans ces obligations, et la chute des prix a entraîné des pertes importantes sur le papier pour la banque. À mesure que les taux d’intérêt augmentaient, les entreprises qui avaient choisi de placer leur argent chez la SVB ont décidé de se retirer, en recherche de meilleurs rendements. Il s’en est suivi une sorte de panique bancaire, et que la SVB ne pouvait pas contrer avec ses actifs AFS (Available for Sale).

La banque a également vendu son portefeuille AFS avec une perte de 1,8 milliard de dollars et a même essayé de lever des fonds auprès des investisseurs pour faire face aux retraits. Aujourd’hui, les actionnaires de la SVB ont intenté un procès à la banque. La Réserve fédérale mène actuellement une enquête sur cette chute.

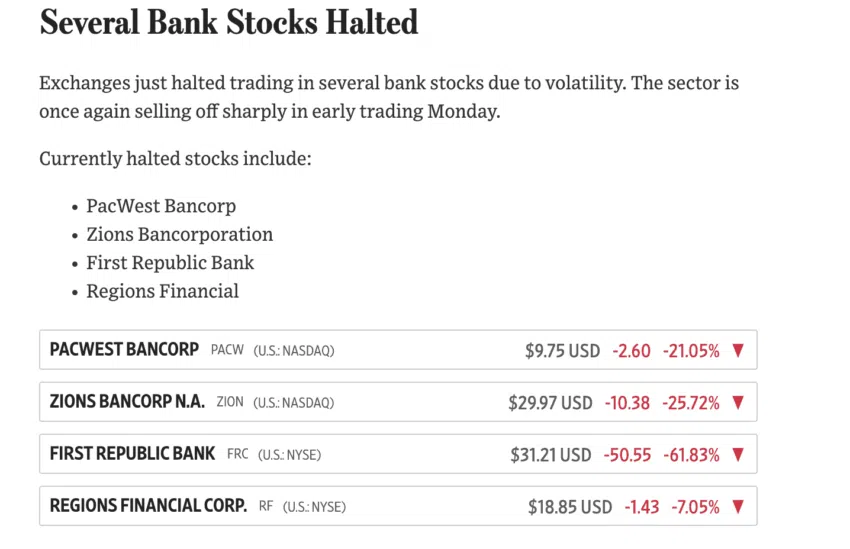

Le gouvernement a annoncé la création d’un fonds de garantie et a assuré que les épargnants seraient indemnisés. Malgré cela, lundi 13 mars, les marchés ont enregistré une chute rapide de la plupart des valeurs bancaires, et la Bourse de New York a finalement dû interrompre les transactions pour la plupart de ces dernières.

Voici un tweet qui résume assez bien la situation :

N°3 : La fin de Signature Bank

Le 13 mars 2023, les régulateurs ont éliminé une autre grande banque pro-crypto. La limite d’assurance de la FDIC (Federal Deposit Insurance Corporation) de 250 000 dollars est toutefois maintenue. Pourtant, la fermeture de Signature a eu un impact sur le système financier mondial, portant par la même occasion un coup fatal aux relations crypto-bancaires.

Coinbase, célèbre bourse crypto centralisée réputée, disposait de fonds d’une valeur de 240 millions de dollars chez Signature. Circle, l’émetteur de l’USDC, sera également touché par la fermeture de Signature. Toutefois, Circle prévoit de passer à BNY Melon pour le moment.

Signature a été fermée, les autorités de régulation arguant d’un risque systémique susceptible de faire dérailler l’ensemble du système financier. Toutefois, certains comptes Twitter influents ont fait allusion à d’autres motivations à l’origine de cette fermeture :

La chute de ces institutions financières traditionnelles illustre une réalité fondamentale : pour l’instant, le couperet semble tomber sur les banques centrales favorables aux crypto-monnaies.

Crypto vs banques: less crypto-monnaies sont-elless responsables de l’effondrement des banques ?

Les crypto-monnaies suivent les marchés traditionnels et connaissent des événements semblables à ceux d’une panique bancaire. De leur côté, les experts attribuent les récentes crises bancaires aux monnaies numériques. Le lien entre la crypto et l’espace bancaire est incontestablement très étroit.

La fermeture de Silvergate a ainsi relancé le débat sur la relation crypto-banques. Le sénateur américain Sherrod Brown a notamment déclaré que la dépendance excessive de Silvergate à l’égard des crypto-monnaies avait provoqué son implosion.

L’ancien membre du Congrès Barney Frank estime pour sa part que la monnaie numérique est l’élément potentiellement déstabilisant qui a provoqué les faillites bancaires.

M. Frank affirme également que les régulateurs ont traité la Signature Bank comme un exemple : ce afin de décourager les transactions crypto ou l’exposition à toute forme de crypto-monnaie en relation avec les activités bancaires. Sur Twitter, de nombreux internautes ont émis l’hypothèse que cette fermeture était motivé par des motifs politiques :

Christopher Whalen, de Whalen Global Advisors, a pris le contre-pied de cette thèse, affirmant que l’effondrement de la Signature Bank est la faute de la crypto. M. Whalen affirme en effet que les banquiers chevronnés ont commis une erreur en se concentrant sur la monnaie numérique.

Cela dit, les tweets les plus virulents racontent une histoire totalement différente :

La véritable situation derrière la faillite de la SVB

Dans l’émission “Face of Nation”, Janet Yellen, secrétaire d’État au Trésor américain, a indiqué que la faillite de SVB n’était pas due à une surexposition au secteur technologique. Au contraire, les actifs détenus ont perdu de leur valeur marchande à mesure que les bons du Trésor perdaient de leur valeur, ce en raison de la hausse des taux d’intérêt.

Voici un autre point de vue intéressant sur cette faillite bancaire :

La connexion entre banque et crypto : un effet boule de neige ?

Il est désormais clair qu’il ne s’agit pas simplement de choisir un camp dans cette discussion entre crypto et banques. Au contraire, toutes nos observations établissent aisément un lien entre les crypto-monnaies et les banques. La banque et la crypto peuvent sembler être à l’opposé l’une de l’autre et placées aux deux extrémités d’un système financier mondial. Pourtant, l’état actuel des choses ne nous permet pas de choisir l’une ou l’autre.

Voici un point de vue amusant d’Elon Musk :

Pour illustrer cette codépendance, voici comment les effondrements bancaires ont affecté le marché crypto

La saga du depeg

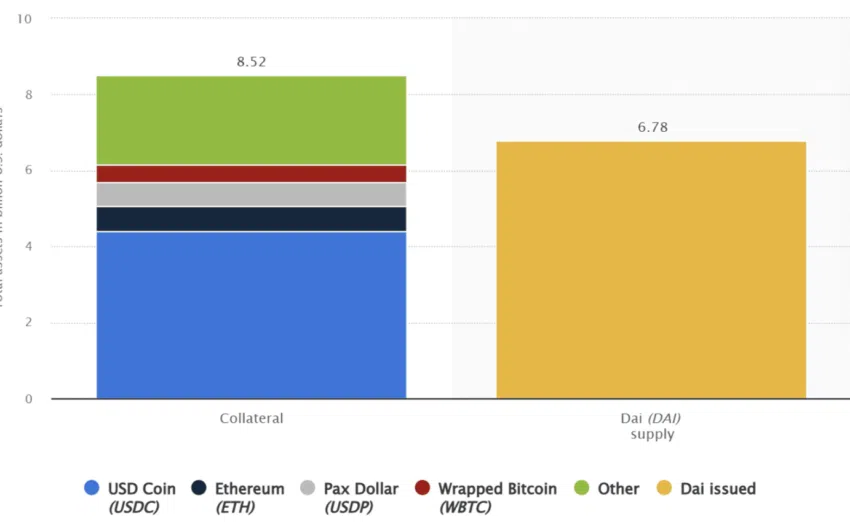

Circle, l’émetteur de l’USDC, le deuxième plus grand stablecoin du secteur crypto en termes de capitalisation boursière, comptait 8,25 % de ses réserves garanties par des stablecoins auprès de la SVB. Avant que le gouvernement n’annonce qu’il allait rembourser les épargnants, la perte d’accès à ces fonds constituait donc une nouvelle inquiétante pour beaucoup. Le 11 mars 2023, l’USDC a perdu son ancrage au dollar – ce qu’on appelle un “depeg” – descendant jusqu’à 89 cents. L’USDC a ainsi perdu près de 6 milliards de dollars en termes de capitalisation boursière.

Les choses sont depuis rentrées dans l’ordre, la parité du stablecoin ayant été rétablie à 1 dollar.

Cependant, avec l’USDC, le depeg n’a pas été sans conséquences. DAI, le stablecoin de MakerDAO, s’est également déprécié brièvement, tandis que les “crypto whales” [des détenteurs de très importantes quantités de crypto-monnaies] ont subi des pertes massives au cours de cet incident. Même FRAX et USDD ont subi de brefs effets déstabilisants.

Voyez ci-dessous à quel point la présence collatérale de l’USDC est évidente par rapport à l’offre de DAI :

Quelle est la suite du programme pour les sociétés crypto liées aux banques ?

Avec la chute des grandes banques aux États-Unis, les entreprises crypto devront ainsi se débrouiller seules. Voici quelques-unes des sociétés d’actifs numériques directement touchées.

Ripple, la société à l’origine de la crypto XRP, semble être exposée à la SVB, ce plutôt comme un partenaire bancaire. BlockFi, le prêteur crypto maintenant défunt, possède également des fonds non assurés d’une valeur de 227 millions de dollars dans un fonds du marché monétaire auprès de la SVB.

La société de capital-risque Pantera Capital, la fondation Avalanche (créatrice d’AVAX) Yuga Labs, spécialisée dans les NFT ainsi que le leader des jetons non fongibles, Proof, ont également des contacts avec la Silicon Valley Bank. Et bien qu’il ne s’agisse que de quelques entreprises, chacune d’entre elles pourrait avoir à se tourner vers la Suisse ou d’autres pays favorables à la crypto pour trouver des partenaires bancaires fiables.

Certains des tweets mentionnés ci-dessus laissent entendre que la fermeture des banques américaines pourrait être le signe d’une répression politique à l’encontre des institutions de TradFi pro-crypto. L’apathie supposée des régulateurs américains pourrait alors pousser les entreprises de crypto-monnaies à se tourner vers l’Asie, l’Europe et d’autres services bancaires à l’étranger.

La Suisse semble être un choix évident, puisque SEBA Bank a déjà commencé à observer une hausse du trafic sur son site web après l’effondrement des banques américaines. Les bureaux de SEBA à Abu Dhabi, Singapour, Hong Kong et, bien sûr, en Suisse, ont ainsi connu un regain d’intérêt.

Les banques traditionnelles se lancent dans la crypto

Malgré la fermeture de certaines banques américaines, la connexion globale crypto entre les banques et la crypto semble toujours tenir le coup. Les principales institutions financières traditionnelles ont considérablement investi dans la technologie blockchain et les entreprises axées sur la crypto. Vous trouverez ci-dessous une liste de Blockdata montrant les principaux investissements réalisés par des banques telles que BNY Melon et Citi, entre autres.

Le versant positif : Bitcoin s’approche des 30 000 $

Les adresses crypto comptent toutefois de bonnes nouvelles. L’effondrement bancaire a clarifié une chose : la SVB s’est trouvée durement touchée par les hausses de taux. Ainsi, les prochaines hausses de taux pourraient s’avérer moins agressives. Pour cela, toutefois, le principal impératif était de parvenir à un taux d’inflation acceptable, ce que les données de l’IPC récemment publiées ont confirmé. Avec une inflation annuelle de 6 % et une baisse de 0,4 % en glissement mensuel, la Fed pourrait alors être encline à modérer ses hausses de taux pour le moment.

Les effondrements bancaires ont un impact négatif sur la liquidité de tous les actifs à haut risque. Cependant, sachat qu’il existe toujours une corrélation positive significative entre le BTC et les marchés traditionnels, les perspectives d’une hausse des taux moins importante ont brièvement poussé le BTC au-dessus de 26 000 $ au moment de la rédaction de cet article.

Que pensent les puristes de cette relation crypto-banques ?

Les partisans des actifs traditionnels, comme Barney Frank, accusent les crypto-monnaies de la chute du secteur bancaire, en particulier celle de Signature Bank. De leur côté, les crypto puristes – ou plutôt les “Bitcoin puristes” – estiment que le seul moyen d’aller de l’avant est de se tourner vers le BTC? Cela dit, il ne s’agit pas là de la meiilleure façon d’aborder ce débat entre crypto et banques. Mais ce n’est pas la bonne façon d’aborder le débat entre crypto et banques.

Les puristes traditionnels se trompent. Les institutions bancaires exposées aux crypto-monnaies existent depuis plusieurs années déjà. Et avec un conseil d’administration expérimenté, la responsabilité de diversifier et de planifier les investissements ne devrait pas être difficile à assumer. Ce n’est pas parce qu’ils ont effectué une transaction en crypto-monnaie qu’ils ont perdu des milliards. Ils n’ont même pas été victimes de rug pull.

Pour les puristes de la crypto, le fiasco de Mt. Gox est encore frais dans l’esprit des fans de longue date du Bitcoin, car le vol et la mauvaise gestion de cette plateforme d’échange crypto, autrefois la plus importante au monde, lui ont fait perdre 850 000 BTC de ses clients. Il y a ensuite eu le projet OneCoin, prétendument révolutionnaire, en 2014, qui a rapidement révélé sa véritable nature de système pyramidal peaufiné. Ajoutez à cela les hacks au sein de ma DeFi qui apparaissent occasionnellement, exploitant des bugs de contrats intelligents et d’autres moyens d’attaque. Il est donc compréhensible que les avis sur la situation soient partagés.

Ceux qui affirment que Bitcoin ou toute autre crypto-monnaie est la solution à ces problèmes bancaires doivent prendre en compte ce point de vu un tantinet plus nuancé :

Crypto ou banque : alors, qui est le gagnant ?

En fin de compte, il s’agit toujours d’argent qui doit être déplacé. Le débat crypto-banques ne se pose donc pas nécessairement. Les sociétés crypto centralisées continuent d’exiger un soutien bancaire et un accès à leur rampe d’entrée pour promouvoir leur interopérabilité en tant que cas d’utilisation.

Même avec des services décentralisés comme UniSwap, Curve et d’autres, la transition finale impliquera finalement les institutions financières traditionnelles. De même, la technologie blockchain est capable de résoudre plusieurs problèmes propres à la TradFi, comme la transparence. Les banques continueront donc à s’engager avec des services et des entreprises crypto afin de s’étendre à un public plus large et de lutter contre les problèmes hérité de notre passé.

Les crypto-monnaies et les banques présentent toutes deux des défauts. Cependant, la crypto dépend davantage d’une technologie que de nombreuses banques tentent aujourd’hui d’intégrer, cherchant ainsi à les rattraper. Si nous devions choisir un camp, investir prudemment dans les crypto-monnaies semble être un choix légèrement plus judicieux. Aucun des deux n’est toutefois sans risque. Cela dit, la crypto s’avère intrinsèquement plus avant-gardiste et perturbatrice, moins dépendantes des technologies existantes et des idéologies dépassées. Et plus le système financier mondial sera décentralisé, mieux cela sera pour les crypto-monnaies.