Le marché crypto est-il en train de répéter le scénario de la crise financière de 2008 ? Depuis que le PDG de Binance a remis en question les réserves Bitcoin de Coinbase, la crypto sphère est taraudée par les doutes. Dans ce reportage, nous verrons comment le marché des crypto actifs peut tirer des leçons de la crise financière de 2008 pour aller de l’avant.

Ce n’est plus un secret : lorsque le doute s’empare des investisseurs, tous les indicateurs plongent dans le rouge. Cette règle s’applique aussi bien aux marchés financiers traditionnels qu’au marché crypto.

On dit souvent que “l’histoire ne se répète pas, mais parfois, elle rime”. Ces mots du célèbre écrivain Mark Twain ont pris tout leur sens avec le dernier crash crypto, qui nous rappelle la crise financière de 2008.

Alors, dans ce cas, le marché crypto peut-il tirer des leçons de la crise financière de 2008 pour se redresser ?

La crise financière de 2008 en quelques mots

La crise financière de 2008 a été, sans aucun doute, un tournant majeur pour l’économie mondiale. Le doute, la peur et l’avidité ont plongé les marchés financiers dans une douloureuse récession qui n’a épargné aucun secteur.

SponsoredIl s’agissait à l’époque du ralentissement économique le plus important depuis la Grande Dépression. Une fois de plus, les acteurs du marché ont appris qu’aucune entreprise ou institution n’est trop forte pour s’effondrer.

Suite à des années de baisse des taux d’intérêt et d’assouplissement des conditions de prêt, les prix de l’immobilier ont fortement chuté aux États-Unis et dans d’autres régions du monde. Les banques d’investissement, qui ne pensaient qu’à générer des gains, ont paralysé l’économie en proposant des titres de créances collatéralisés.

Lehman Brothers, qui était l’une des plus grandes banques américaines à l’époque, s’est effondrée du jour au lendemain. Merill Lynch, une autre banque d’investissement, a été vendue à Bank of America. Et tout cela a commencé à cause de la gourmandise de certaines banques.

Malgré la gravité de la situation, le marché a fini par se redresser. Les gouvernements ont augmenté leurs dépenses pour stimuler la demande et soutenir les employés. Ils ont également utilisé les obligations bancaires pour renforcer la confiance dans les entreprises financières et ont acheté des parts dans certaines banques pour éviter une vague de faillites.

Peut-on appliquer les mêmes mesures au marché décentralisé de la crypto ?

Marché financier traditionnel vs Marché crypto

Satoshi Nakamoto a lancé Bitcoin en 2009, au lendemain de la crise financière de 2008. Aujourd’hui, soit treize ans après le lancement de Bitcoin, le marché crypto semble suivre les pas de la finance traditionnelle. Alors que la capitalisation boursière de la crypto a chuté de plus de 70 % par rapport à son sommet historique, les entreprises crypto surendettées sont au bord du gouffre.

Les “banques crypto” centralisées qui ont utilisé les fonds des clients pour ouvrir des positions à effet de levier se sont effondrées l’une après l’autre. De même, certains fonds d’investissement ont maquillé leurs bilans financiers pour obtenir des prêts qu’ils ne pourront peut-être jamais honorer.

BlockFi, Celsius et Three Arrow Capital ne sont que quelques-unes des nombreuses victimes du crash crypto de 2022. Les investisseurs particuliers, qui ont été attirés par les promesses de rendement alléchantes de ces plateformes, sont aujourd’hui livrés à eux-mêmes. Et, tout comme dans la crise financière de 2008, l’opacité, les instruments financiers non conventionnels et le flou juridique, ont permis à ces entreprises de faire des paris extrêmement risqués.

Alors que certaines des entités déchues sont victimes de leur avidité, d’autres ont pris des mauvaises décisions qui les ont conduit tout droit vers la faillite. Ceci dit, l’effondrement de FTX, qui était considéré comme l’une des plus grandes bourses crypto au monde, a plongé le marché crypto dans l’incertitude totale.

Dans une interview avec CNBC, Carson Block, le fondateur de la société d’investissement Muddy Waters, a déclaré que la faillite de FTX et de son ancien PDG Sam Bankman-Fried est un “excellent exemple des effets de l’avidité et du FOMO”.

Sponsored SponsoredCrash crypto : comment FTX s’est effondré en quelques heures ?

Depuis la chute de FTX, des millions de dollars ont quitté le marché crypto. De même, plusieurs plateformes crypto sont menacées de faillite.

Tout a commencé avec un tweet de Changpeng Zhao (CZ), le PDG de Binance.

Dans son tweet, Changpeng Zhao a remis en question les réserves de FTX, déclenchant un vent de panique qui a détruit la bourse crypto en quelques heures. À son tour, la faillite de l’empire FTX a créé un effet domino qui a ravagé l’ensemble du marché crypto.

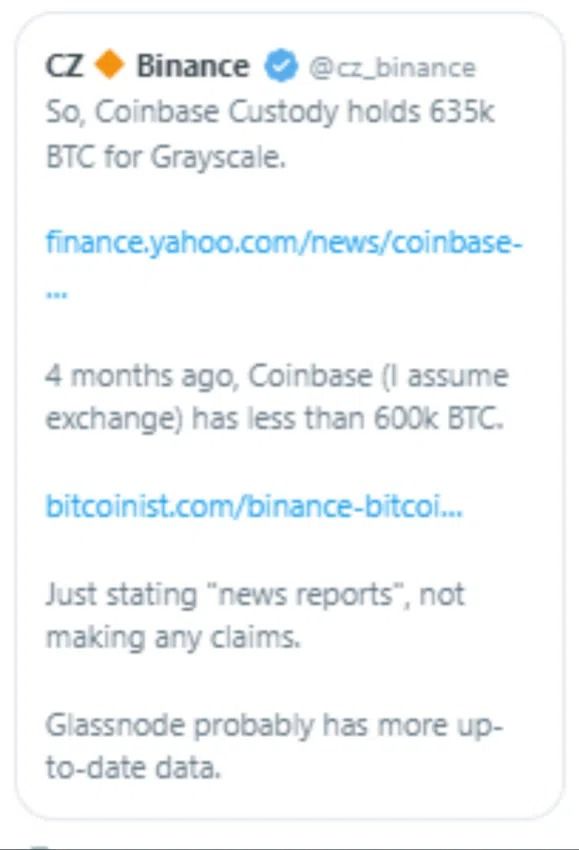

Deux semaines après la chute de FTX, CZ a fait part de ses “inquiétudes” quant à la santé financière d’un autre concurrent : Coinbase.

Pour appuyer ses propos, CZ a cité une déclaration d’Aaron Schnarch, le directeur de Coinbase Custody, selon laquelle 635 000 des BTC détenus par l’entreprise appartenaient à Grayscale Bitcoin Trust (GBTC).

Les inquiétudes des investisseurs se sont aggravées lorsque Grayscale, le plus grand fonds Bitcoin au monde, a refusé de montrer ses preuves de réserves.

Rapports financiers à l’appui, le PDG de Coinbase, Brian Armstrong, a accusé Changpeng Zhao de vouloir créer un effet FUD (peur, incertitude, doute) sur le marché.

Changpeng Zhao veut-il créer le chaos sur le marché ?

Dans une lettre adressée aux actionnaires, Brian Armstrong a révélé que son entreprise détient 39,90 milliards de dollars de BTC.

SponsoredQuelques heures plus tard, CZ a supprimé son tweet et a tenté de calmer la situation. Peu de temps après, Grayscale a publié un rapport sur ses réserves.

Contrairement aux affirmations de CZ, “la garde des actifs numériques de Grayscale a été confiée à Coinbase Custody Trust”.

Plusieurs membres de la communauté crypto ont accusé Binance et son PDG de vouloir créer le chaos en ternissant l’image des concurrents.

Will Clemente, le cofondateur de Reflexivity Research, a tweeté : “Le dernier tweet de CZ sur les réserves Bitcoin de Coinbase ne donne pas une bonne impression. Je comprends qu’il essaie de protéger l’industrie, mais CZ est suffisamment intelligent pour savoir que les portefeuilles courants des exchanges sont séparés des portefeuilles de garde”.

De son côté, Mario Nawfal, fondateur et PDG d’IBCgroup.io, a déclaré : “CZ insinue-t-il que Coinbase ne détient PAS de BTC au nom de Grayscale ? Regardez son dernier tweet. C’est une inquiétude que je n’ai jamais eu jusqu’à présent. Il s’agit d’une question TRÈS sérieuse (accusation implicite ?) à poser”.

D’autres membres de la crypto sphère ont réagi négativement au tweet de Changpeng Zhao. Par exemple, BobLoukas a critiqué CZ pour avoir “donné un point de vue plutôt hypocrite”.

Sponsored SponsoredCrash crypto : comment sauver le marché ?

Le marché crypto n’est peut-être pas en train de mourir, mais il commence vraiment à s’essouffler. Néanmoins, plusieurs mesures pourraient être prises pour éviter un autre crash crypto, voire un effondrement total du marché.

Les rumeurs et les spéculations autour des mesures de soutien soulignent à quel point le marché crypto est encore mal compris.

Dans un article récemment publié par le magazine Barron’s, on peut lire :

“La crypto a été conçue sans mécanismes de renflouement. Dans la finance traditionnelle, l’argent des contribuables ou les émissions monétaires peuvent sauver les banques suffisamment importantes pour mériter un soutien. En revanche, la crypto n’a aucune entité centralisée pour aider les entreprises en difficulté. Bitcoin, tout comme beaucoup d’autres crypto actifs, a une offre fixe qui ne peut pas être augmentée. Ces caractéristiques ont pour objectif de maintenir le marché crypto aussi libre que possible”.

En effet, la crypto a été conçue comme une alternative décentralisée à la finance traditionnelle. Son objectif est de donner le pouvoir aux investisseurs particuliers.

“La seule façon de s’assurer qu’une autre crise de ce type ne se reproduise pas est de créer un précédent pour aller de l’avant, sans sauver les acteurs institutionnels qui ont fait des erreurs”.

Le marché crypto peut-il tirer des leçons de la finance traditionnelle ?

La crise financière de 2008 a été causée par la gourmandise des banques, tandis que le crash crypto de 2022 résulte de l’avidité des CEX. Cependant, le marché crypto doit s’appuyer sur les investisseurs particuliers pour se redresser, et non pas sur les fonds spéculatifs, les investisseurs institutionnels ou les législateurs. En effet, le marché crypto est un marché décentralisé. Par conséquent, seuls les investisseurs particuliers pourront l’aider à regagner la confiance des nouveaux entrants.

Le crash crypto n’est peut-être pas aussi grave que la crise financière de 2008, mais nous pouvons en tirer des leçons, à savoir : s’éloigner de la spéculation (ou FUD dans le jargon crypto) et adopter une approche un peu plus optimiste.

Certes, beaucoup d’entreprises ne parviendront jamais à se relever, mais le marché crypto sortira probablement plus fort de cette crise.