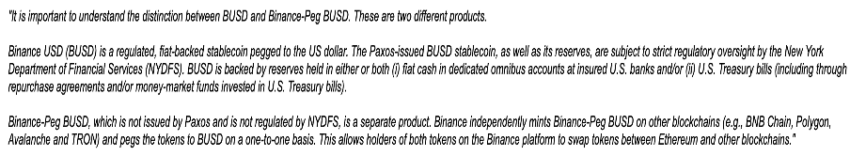

Le stablecoin BUSD appartient bien à Binance, mais il n’est pas émis par Paxos ni réglementé par le Département des services financiers de l’État de New York. En effet, seule la version ERC-20 de BUSD est émise par Paxos et réglementée aux États-Unis.

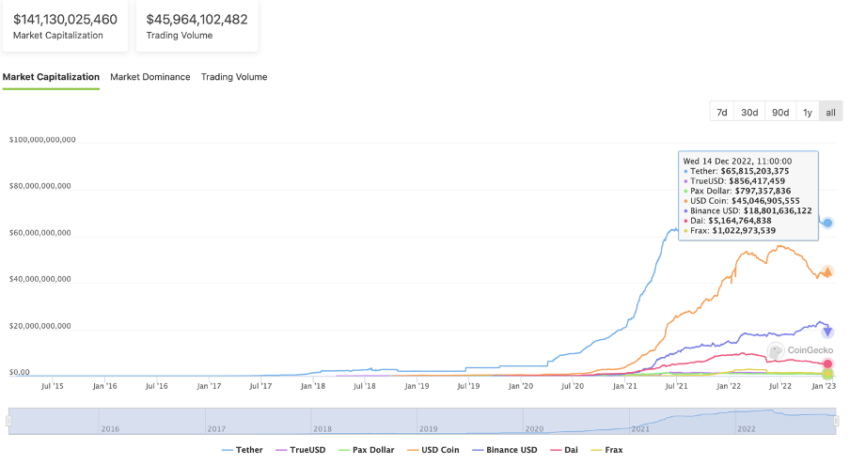

Plus de 100 milliards de dollars de stablecoins sont actuellement en circulation. L’année dernière, la capitalisation boursière du marché des stablecoins a plus que quintuplé, dépassant 140 milliards de dollars, soit 15 % de la capitalisation boursière totale du marché crypto. Ces derniers jouent également un rôle clé dans la préservation de la liquidité du secteur des crypto actifs.

Alors que les stablecoins ont le vent en poupe depuis plusieurs années, ils présentent des risques qu’il ne faut pas écarter. Et contrairement aux idées reçues, certains stablecoins comme le BUSD de Binance ne sont pas entièrement réglementés.

Les différents types de stablecoins

Les stablecoins sont des cryptomonnaies adossées à un autre actif numérique ou physique. Dans la plupart des cas, il s’agit d’une monnaie fiduciaire comme le dollar américain, mais il existe également des stablecoins indexés sur l’euro, la livre, etc. Afin de maintenir la parité avec les actifs auxquels ils sont adossés, les stablecoins s’appuient sur plusieurs mécanismes complexes.

Les stablecoins décentralisés utilisent des garanties et des contrats intelligents pour préserver leur parité. De leur côté, les stablecoins centralisés et adossés à des monnaies fiat doivent avoir des réserves fiduciaires suffisantes pour pouvoir maintenir leur stabilité.

Actuellement, les stablecoins centralisés l’emportent sur les stablecoins décentralisés. Chose que l’on peut expliquer par le rôle qu’ils jouent dans la préservation de la liquidité du marché. De plus, les stablecoins décentralisés comme DAI présentent également des risques qu’il ne faut pas ignorer.

Tether (USDT) et Circle (USDC) occupent les deux premières places du classement des stablecoins. BUSD, qui arrive en troisième position, est adossé au dollar américain avec un ratio 1:1. Émis par Binance (en partenariat avec Paxos), le stablecoin est autorisé et contrôlé par le département des services financiers de l’État de New York (NYDFS).

À quoi servent les stablecoins ?

Tout d’abord, les stablecoins augmentent la liquidité du marché crypto, laquelle est essentielle au bon fonctionnement de ce dernier. En effet, la liquidité facilite l’exécution des grandes transactions et contribue également au processus de découverte des prix qui est vital pour les marchés mondiaux.

Mis à part cela, les stablecoins sont de plus en plus utilisés comme mode de paiement. Cette adoption croissante peut également contribuer à réduire la volatilité des prix des crypto actifs.

De même, les stablecoins sont un pilier de la finance décentralisée (DeFi). Ils peuvent être empruntés, prêtés ou déposés dans des portefeuilles à rendement. Cette catégorie d’actifs est en effet essentielle au marché crypto. Par conséquent, les obstacles réglementaires auxquels les stablecoins font face pourraient poser des problèmes à toute la crypto sphère.

Quels sont les risques liés aux stablecoins ?

Malgré tous leurs avantages, les stablecoins ne sont pas sans risques. Le premier risque est celui de la liquidation massive. Une situation où tous les détenteurs d’un stablecoin donné le vendent, ce qui peut déstabiliser le marché.

Il y aussi le problème de la réglementation. En effet, les législateurs du monde entier, y compris la Réserve fédérale américaine, ont fait part de leurs inquiétudes quant à l’impact des stablecoins sur l’économie mondiale. Dans un rapport publié le 8 décembre, la Reserve Bank of Australia a appelé les investisseurs à faire preuve de prudence avec les stablecoins non réglementés. En outre, Tether, le plus grand stablecoin au monde, est souvent accusé de ne pas avoir suffisamment de réserves.

2022 : une année difficile pour les stablecoins

Cette année, de nombreux stablecoins ont perdu leur parité avec le dollar américain, ce qui a suscité un vent de panique sur le marché. En mai, TerraUSD (UST), qui était considéré comme le troisième plus grand stablecoin au monde, a perdu sa parité avec le billet vert, entraînant avec lui le tristement célèbre token natif de Terraform Labs, LUNA.

Le fiasco Terra Luna a déclenché un effet domino qui a touché certains des plus grands stablecoins du marché. Parmi les victimes, on peut citer : Neutrino USD (USDN) qui oscille actuellement autour de la barre des 0,66 $ et l’USDN, le stablecoin de WAVES ecology, qui a fortement chuté au cours des 12 dernières heures.

Compte tenu des risques liés aux stablecoins non réglementées, Upbit, la plus grande bourse crypto en Corée du Sud a fait part de ses inquiétudes quant au depeg (perte de parité) de l’USDN.

De même, les stablecoins USDX (Kava) et DEI (Deus Finance), ont également perdu plus de 40% en mai. De son côté, le stablecoin algorithmique USDD de TRON est tombé à 0,97 $ ce lundi 12 décembre.

Voici la liste des principaux stablecoins qui ont perdu leur parité avec le dollar cette année.

Le stablecoin de Binance

Binance, la plus grande bourse crypto au monde, et son dirigeant Changpeng Zhao (CZ), sont sur toutes les lèvres en ce moment. Ce qui nous intéresse aujourd’hui, cependant, est BUSD, le troisième plus grand stablecoin au monde. En effet, la capitalisation boursière de Binance USD (BUSD) s’est multipliée au cours des derniers mois. Ce, grâce aux efforts de Binance pour convertir les dépôts USDC, TUSD et USDP en BUSD.

Aujourd’hui, l’offre de BUSD dépasse les 20 milliards de dollars, soit une part de 15,48 % du marché des stablecoins. Un record historique selon CoinMarketCap.

La version ERC-20 du stablecoin BUSD est émise par Paxos, une société blockchain basée aux États-Unis, plus précisément à New York. Paxos a été fondée en 2012 et a levé des centaines de millions de dollars. La majeure partie des fonds levés provenait d’investisseurs de grand calibre comme PayPal, mais aussi de certaines entités moins connues.

Fait intéressant : Paxos détient les cryptomonnaies achetées et vendues sur PayPal.

Techniquement, BUSD, qui est le fruit d’une collaboration entre Paxos et Binance, est une version plus célèbre du stablecoin PAX lancé en 2018 par Paxos. Il s’agit d’un token ERC-20 émis sur la blockchain Ethereum par Paxos. Selon Binance Academy, le stablecoin est entièrement réglementé par le NYDFS.

Où est donc le problème ?

Binance propose une autre version de son stablecoin BUSD sur la BNB Chain. Ce dernier n’est pas émis par Paxos ni réglementé par le Département des services financiers de l’État de New York (NYDFS)

Afin d’éclairer nos lecteurs à ce sujet, nous avons contacté Paxos et Binance. Le porte-parole de Paxos nous a expliqué que les versions ERC-20 et BNB Chain du stablecoin BUSD sont différentes et que la deuxième version n’est pas réglementée par le NYDFS.

Cependant, la réponse était très différente lorsque BeInCrypto a contacté le support client officiel de Binance sur Twitter.

“La version BEP20 de BUSD n’est pas différente de BUSD [Version ERC-20], elle est donc émise par Paxos et réglementée par le Département des services financiers de l’État de New York”.

On pense à tort que tous les stablecoins BUSD sont réglementés. Néanmoins, comme expliqué plus haut, les stablecoins non réglementés présentent plusieurs risques pour le marché crypto. C’est pourquoi les investisseurs doivent faire preuve de prudence avec cette catégorie d’actifs.

De même, près de 94 % de l’offre totale de BUSD est détenue par quatre portefeuilles. Un monopole qui soulève beaucoup de questions.

La prudence est de mise

À l’heure actuelle, les stablecoins ne sont pas entièrement réglementés. Seuls quelques émetteurs sont autorisés par des agences américaines dont les exigences sont très minimales. Par exemple, il n’y a aucune exigence qui oblige les émetteurs à protéger les réserves ou à préserver la liquidité.

Selon les spécialistes, le flou juridique entourant les stablecoins laisse les investisseurs à la merci de ceux qui manipulent le marché (comme nous l’avons vu dans l’affaire TerraUSD). Par conséquent, les investisseurs doivent comprendre que les stablecoins ne sont pas entièrement stables ou sûrs.

Trusted

Avis de non-responsabilité

Avis de non-responsabilité : Conformément aux directives de The Trust Project, BeInCrypto s'engage à fournir des informations impartiales et transparentes. Cet article vise à fournir des informations exactes et pertinentes. Toutefois, nous invitons les lecteurs à vérifier les faits de leur propre chef et à consulter un professionnel avant de prendre une décision sur la base de ce contenu.