Curve Finance est l’un des piliers de l’espace de la finance décentralisée dans la mesure où il a maintenant plus d’un an. Le protocole a été lancé en janvier 2020, afin de servir de pool de liquidité d’échange décentralisé pour un trading de stablecoins extrêmement efficace.

Il y a pas mal de choses à saisir dans le fonctionnement mathématique du protocole, mais la façon la plus simple de comprendre Curve est de le voir comme un exchange. L’objectif principal est de permettre aux utilisateurs et à d’autres protocoles décentralisés d’échanger des stablecoins par son intermédiaire avec des frais réduits et un faible glissement.

Étant donné qu’un certain nombre d’autres protocoles de finance décentralisée (DeFi) y ont accès, il est resté l’un des plus importants en termes de verrouillage des garanties au cours de l’année écoulée.

Au moment de la rédaction de cet article, DeFi Pulse le classait en cinquième rang avec plus de 4 $ milliards en valeur totale bloquée (TVL). Ce chiffre a augmenté de 190% au cours des six derniers mois. Le protocole a lancé son propre token Curve DAO (CRV) à la mi-août 2020, ce qui a attiré encore plus d’attention.

Dans cette reve en profondeur d’un protocole DeFi, nous allons jeter un coup d’œil aux pools de Curve, à sa tokenomique et aux raisons pour lesquelles il est devenu si populaire auprès des autres plateformes.

Un bref historique

Curve Finance a été lancé en janvier 2020 avec une interface web des années 1990 au look plutôt rétro, essentiellement conçu pour agréger la liquidité des stablecoins.

Le physicien russe Michael Egorov a créé le protocole. Vétéran de la cryptomonnaie, il a commencé à investir dans le bitcoin (BTC) en 2013. Avant Curve, Egorov a fondé en 2016 une société fintech appelée NuCypher, spécialisée dans les technologies de cryptage.

Egorov a commencé à se plonger dans les protocoles DeFi en 2018. Il a démarré avec MakerDAO, qui était l’un des rares disponibles à l’époque. L’année suivante, cherchant un meilleur exchange décentralisé (DEX) qu’Uniswap, il a développé un nouvel exchange appelé StableSwap. Ce dernier a été lancé au début de 2020 sous le nom de Curve Finance.

L’algorithme a d’abord été validé avec des simulations d’un portefeuille de stablecoins. Ceux-ci ont été arbitrés avec plusieurs exchanges centralisés sur la base de données historiques. Les premiers tests ont montré des rendements énormes, qui ont finalement donné naissance au concept de pools de liquidité Curve.

Dix jours après son lancement, le protocole Curve, non audité, avait accumulé 500 000 dollars de TVL, selon une interview d’Egorov sur DeFiPrime à l’époque.

Pour éviter un environnement réglementaire restrictif aux États-Unis, Curve Finance s’est installée en Suisse, un pays favorable à la blockchain.

Le tristement célèbre lancement de Curve DAO (CRV)

Compound Finance a été l’un des premiers à lancer un jeton de gouvernance et à ouvrir la voie au yeild farming. Suivant ce succès, Curve n’était pas loin derrière.

Avant son lancement officiel, le CRV était l’un des tokens les plus attendus et les plus médiatisés. Le protocole affichait de bonnes performances et une liquidité supérieure à celle de Compound Finance, Aave et Balancer à l’époque.

Le 14 août 2020, le token CRV a été soudainement lancé par un développeur anonyme. Personne, y compris l’équipe de Curve Finance, ne savait ce qui se passait.

Le développeur, connu sous le nom de “0xc4ad”, a pu réaliser ce lancement parce que le jeton et le code DAO étaient disponibles sur GitHub. Par conséquent, tout ce qu’il avait à faire était d’assembler les deux et de lancer le contrat intelligent.

Après des craintes initiales quant à une possible escroquerie, l’équipe de Curve a dû reconnaître la tentative de déploiement de ses contrats intelligents. Elle a accepté que le code et les clés soient vérifiés.

La communauté cryptoa été quelque peu irritée par le délai entre le lancement non planifié du token et la confirmation de Curve, au cours duquel 80 000 jetons CRV avaient déjà été extraits.

Cela a donné lieu à des accusations de lancement déloyal puisque l’équipe avait initialement déclaré qu’il y aurait 24 heures entre le contrat et le lancement des tokens. Les prix ont également été très volatils au cours des premiers jours d’existance du CRV. Le token a dépassé les 50$ puis est passé sous la barre des 5$ en l’espace de quelques jours.

Une fois la tempête numérique passée, les principaux exchanges centralisés tels que Binance et OKEx ont coté le token. Les garanties ont alors dépassé le milliard de dollars.

Alors, comment Curve fonctionne-t-il ?

Les mathématiques derrière Curve Finance sont complexes, mais le concept est simple. Son algorithme est conçu pour des échanges de stablecoin à faible glissement.

Le protocole s’appuie sur une conception unique de courbe de teneur de marché automatisé (AMM) (d’où son nom, curve signifiant “courbe” en français). Cela permet d’atténuer le glissement pour les paires de trading comme USDT/DAI et wBTC/renBTC, qui sont rattachées à la même valeur.

Curve collecte des rendements en prêtant des garanties à travers d’autres protocoles DeFi, tels que Compound, Aave et Yearn Finance. Il le fait en offrant aux fournisseurs de liquidités un mélange de frais de trading et d’intérêts.

Tout comme Uniswap, n’importe qui peut déposer des tokens dans les pools de Curve et devenir un fournisseur de liquidités pour gagner des récompenses provenant des frais de trading. Les pools de liquidité sont des groupes de tokens qui se trouvent dans des contrats intelligents. Ils contiennent des quantités égales de chaque paire, ce qui permet aux traders de les échanger à des taux très proches.

Ces pools sont également fournis à d’autres protocoles de prêt tels que Compound ou Yearn afin de générer des intérêts supplémentaires en plus des frais de trading. Ces yPools utilisent un protocole appelé iEarn qui est en fait un agrégateur de rendement. Il déplace les pools pour tirer parti des meilleurs taux de DeFi à ce moment-là à partir d’un certain nombre de protocoles différents.

Le protocole “enveloppe” également les tokens déposés dans des variantes, telles que les yTokens ou les cTokens afin qu’ils puissent être utilisés sur d’autres plateformes DeFi pour composer les gains. Il possède son propre token yCRV qui peut également être utilisé dans d’autres fermes de rendement de la DeFi.

Les utilisateurs de Yearn Finance noteront qu’une grande partie de la liquidité du protocole a été générée par le jeton de pool yCRV de Curve, qui était très demandé lorsque les fermes de rendement de YFI ont démarré.

La tokenomique de Curve Finance expliquée

Le CRV est principalement utilisé pour les incitations à la liquidité. Cependant, il s’agit également d’un token de gouvernance, utilisé pour voter sur les mises à niveau ou les changements du protocole. Les fournisseurs de liquidité peuvent augmenter leurs récompenses quotidiennes de CRV en verrouillant les votes de CRV. Selon la documentation officielle :

“Actuellement, le CRV a trois utilisations principales : le vote, le staking et le boosting. Pour ces trois activités, vous devrez voter pour verrouiller votre CRV et acquérir le veCRV.

veCRV est l’acronyme de vote-escrowed CRV, il s’agit simplement d’un CRV verrouillé pour une période de temps. Plus vous bloquez de CRV pendant longtemps, plus vous recevez de veCRV”.

Les fournisseurs de liquidités peuvent augmenter leurs récompenses quotidiennes en verrouillant les CRV par vote. La section tokenomics du site officiel explique la distribution comme suit :

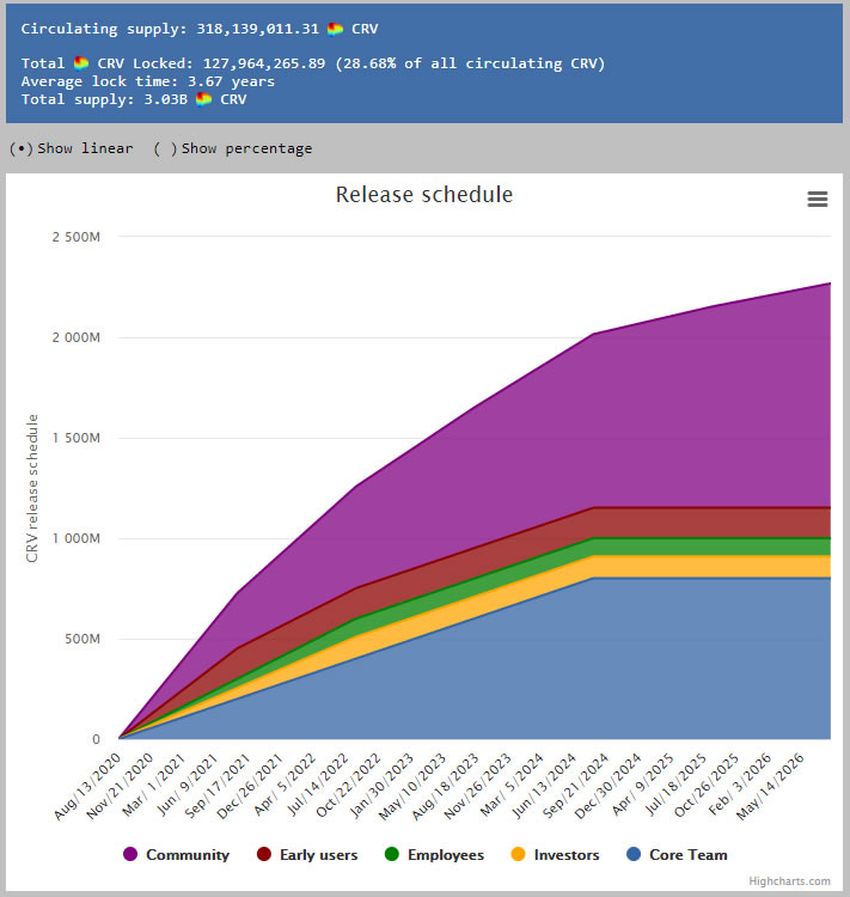

L’offre totale est de 3,03 milliards (bien que CoinGecko rapporte 3,3 milliards de jetons).

- 62% aux fournisseurs de liquidités communautaires.

- 30% aux actionnaires avec une période d’acquisition de deux à quatre ans.

- 3% aux employés avec une période d’acquisition de deux ans.

- 5% pour la réserve communautaire.

L’offre initiale d’environ 1,3 milliards de jetons, soit environ 40%, sera :

- 5% aux fournisseurs de liquidité pré-CRV avec une acquisition de droits d’un an.

- 30% aux actionnaires avec une période d’acquisition de deux à quatre ans.

- 3% aux employés avec une période d’acquisition de deux ans.

- 5% pour la réserve communautaire.

Au moment de la rédaction de cette revue, la plateforme Curve DAO a rapporté un approvisionnement en circulation de 318 millions de CRV avec 128 millions de tokens CRV verrouillés. Cela représente un total de 455 millions déjà produits, soit environ 15% du total.

L’une des tâches les plus importantes de Curve DAO est de déterminer quels pools doivent recevoir la distribution quotidienne de CRV. Cette distribution varie en fonction de l’avancement de la courbe de l’inflation.

Le système est dynamique, avec des pools pondérés à la volée pour évaluer combien de jetons sont alloués comme récompense aux fournisseurs de liquidité. La pondération des pools est votée avec des tokens veCRV.

Progrès des pools et un avenir tout en courbes

En collaboration avec Yearn Finance en septembre 2020, Curve a développé une Pool Factory. Celle-ci permet à quiconque de déployer un pool pour sa monnaie stable ou algorithmique, ainsi qu’une forme tokenisée de Bitcoin.

Le nombre de pools sur le protocole a augmenté depuis son lancement, qui n’en a introduit qu’une poignée et qui en compte actuellement 33. L’attelage de stablecoin (USDT/USDC/DAI) dans le 3pool en fait le pool le plus populaire. Il affiche un volume quotidien de plus de 55$ millions au moment de la rédaction de cet article, selon la plateforme.

Les votes de gouvernance ont introduit de nombreux nouveaux pools dans le protocole. Il s’agit notamment du premier pool Chainlink, Ironbank, et du pool multirécompenses ankrETH en février 2021.

Des développeurs externes prévoient également d’intégrer Curve Finance dans l’écosystème Polkadot en tant que para-chaîne, selon sa dernière newsletter.

Au moment de la rédaction, le CRV se négociait à un peu plus de 3,25$. Cela lui confère une capitalisation de marché de 850 millions de dollars, selon CoinGecko. Contrairement à d’autres tokens DeFi, il n’a pas décroché la lune et est resté relativement stable depuis son pic de lancement. Cela est probablement dû à son modèle de distribution inflationniste.

En termes de valeur totale bloquée sur le protocole, DappRadar a rapporté 4,05 milliards de dollars, tandis que DeFiPulse l’avait élevée à 4,4 milliards de dollars.

Etant l’un des protocoles DeFi les plus populaires auprès des utilisateurs et des autres plateformes, Curve Finance va probablement devenir encore plus important en 2021.