À la suite de la crise du COVID-19, le Trésor américain a publié le plus important plan de relance de l’histoire du pays. Pour essayer de suivre le rythme des coûts, l’agence a émis un montant record de 2,2 billions de dollars en bons du Trésor à 10 ans.

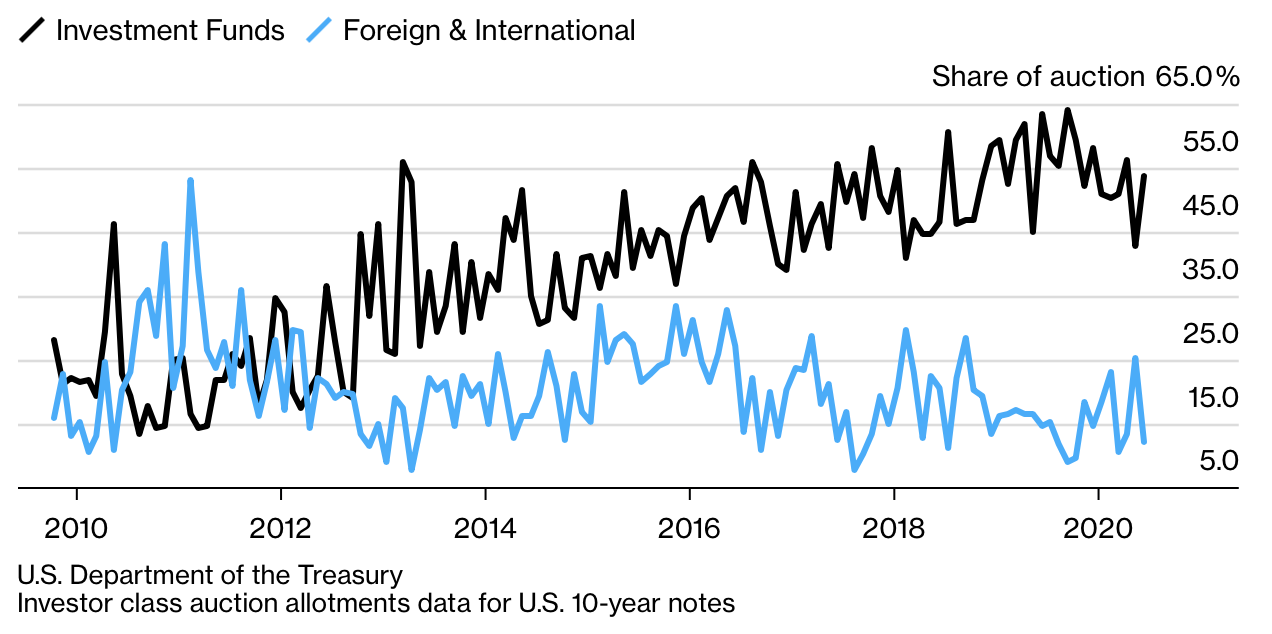

Auparavant, ces billets étaient achetés en grande partie par des investisseurs étrangers. Largement considérés comme une excellente couverture, les «Treasuries» se vendent généralement rapidement.

Cependant, la certitude de l’investissement ayant diminué, les investisseurs étrangers se sont retirés du marché. À leur place, les fonds du marché monétaire américain ont acheté la grande majorité des nouvelles émissions.

Ces fonds détiennent généralement les actifs des retraités et les pensions d’entreprise. Par exemple, Fidelity Investments détient actuellement un étonnant 3,3 billions de dollars de tels actifs. Tout compte fait, les fonds du marché monétaire américain détiennent au total 4 700 milliards de dollars d’obligations d’État.

Sans fonds du marché monétaire, l’explosion de l’émission de dette se ferait probablement sans acheteurs. Selon l’analyste de Northern Trust Asset Management, Peter Yi:

Ces fonds détiennent généralement les actifs des retraités et les pensions d’entreprise. Par exemple, Fidelity Investments détient actuellement un étonnant 3,3 billions de dollars de tels actifs. Tout compte fait, les fonds du marché monétaire américain détiennent au total 4 700 milliards de dollars d’obligations d’État.

Sans fonds du marché monétaire, l’explosion de l’émission de dette se ferait probablement sans acheteurs. Selon l’analyste de Northern Trust Asset Management, Peter Yi:

Si l’industrie américaine des fonds monétaires n’était pas si importante, il y aurait une possibilité que le marché ne soit pas en mesure d’absorber toutes les nouvelles émissions du Trésor que nous avons vues en si peu de temps.En supposant que ces fonds continuent d’acheter, le poids du risque associé aux initiatives de relance actuelles incomberait aux retraités. Les fonds qui détiennent des niveaux d’obligations aussi spectaculaires, tout en présentant un risque apparemment faible, pourraient perdre une valeur substantielle si les courbes de rendement s’inversaient. Ironiquement, lorsque les rendements obligataires remontent, la Réserve fédérale (Fed) est connue pour intervenir. L’agence s’est déjà engagée à acheter 2,5 billions de dollars de dette du Trésor avant la fin de l’année. Certains analystes pensent que c’est le point de basculement, car le gouvernement achète sa propre dette. Vous souhaitez vous joindre à la communauté BeInCrypto? Rejoignez gratuitement notre groupe Telegram pour des nouvelles exclusives, des conseils de trading et une foule d’interactions avec d’autres passionnés de cryptomonnaies.

Les meilleures plateformes de cryptos | Avril 2024

Trusted

Avis de non-responsabilité

Avis de non-responsabilité : Conformément aux directives de The Trust Project, BeInCrypto s'engage à fournir des informations impartiales et transparentes. Cet article vise à fournir des informations exactes et pertinentes. Toutefois, nous invitons les lecteurs à vérifier les faits de leur propre chef et à consulter un professionnel avant de prendre une décision sur la base de ce contenu.

Jon Buck

With a background in science and writing, Jon's cryptophile days started in 2011 when he first heard about Bitcoin. Since then he's been learning, investing, and writing about cryptocurrencies and blockchain technology for some of the biggest publications and ICOs in the industry. After a brief stint in India, he and his family live in southern CA.

With a background in science and writing, Jon's cryptophile days started in 2011 when he first heard about Bitcoin. Since then he's been learning, investing, and writing about cryptocurrencies and blockchain technology for some of the biggest publications and ICOs in the industry. After a brief stint in India, he and his family live in southern CA.

READ FULL BIO

Sponsorisé

Sponsorisé