Un trader ordinaire est un trader qui arrive à générer des gains lorsque le marché est dans le vert. En revanche, un bon trader est celui qui parvient à tirer son épingle du jeu lors d’un bear market. Cette règle approuvée par les gourous du trading ne s’applique pas uniquement au marché crypto, mais à tous les marchés du monde.

Ceci dit, l’extrême volatilité inhérente au marché des cryptomonnaies rend ses chutes beaucoup plus brutales et dangereuses que les marchés traditionnels. Actuellement, toutes les cryptomonnaies populaires subissent de plein fouet le sentiment négatif du marché et le spectre d’un éventuel hiver crypto devient de plus en plus menaçant. Il est donc grand temps d’optimiser nos stratégies de trading pour minimiser les dégâts et, pourquoi pas, générer le maximum de gains en cette période de bear market.

Table des matières

- Qu’est-ce qu’un bear market ?

- Bear market vs Bull market

- Qu’est-ce que l’hiver crypto ?

- Les meilleures stratégies de survie à un bear market Bitcoin

- Les 7 façons de survivre au bear market crypto

- Prenez du recul et étudiez vos options

- N’essayez pas de prédire les planchers du cours

- Essayez l’investissement programmé (DCA)

- Pensez au staking

- Évitez la vente à découvert

- Étudiez méticuleusement le marché

- Pensez à retirer vos fonds des plateformes crypto

- Ce n’est pas la fin du monde

Qu’est-ce qu’un bear market ?

En termes simples, un bear market, soit marché baissier, est une baisse prolongée des prix des actifs, ce qui entraîne une perte de valeur de votre portefeuille. Lors d’un bear market, l’offre d’un actif est généralement supérieure à sa demande, puisqu’une grande partie des investisseurs (appelés bears en anglais, soit ours) commencent à se débarrasser des actifs déficitaires de leur portefeuille par crainte d’une chute encore plus prononcée.

Bear market vs Bull market

Un bull market (marché haussier) est exactement l’inverse d’un bear market. Celui-ci se produit lorsque le prix d’un actif ou d’une classe d’actifs augmente sur une période prolongée, ce qui entraîne une hausse de la valeur de votre portefeuille.

Le bull market commence lorsque les investisseurs sont convaincus que les prix augmenteront et que la tendance haussière se poursuivra sur une période prolongée. Par conséquent, ils commencent à acheter et à accumuler les actifs qui, selon eux, bénéficieront le plus du boom du marché. Dans le langage financier, il s’agit des bulls, soit des taureaux.

En d’autres termes, la plupart des investisseurs sont prêts à acheter pendant un bull market alors que peu d’entre eux sont prêts à vendre. Ainsi, la demande devient supérieure à l’offre et les cours commencent à grimper. De cette façon, les prédictions des investisseurs sur les conditions positives du marché se transforment en une prophétie auto-réalisatrice.

En revanche, les bulls markets commencent lorsque les investisseurs manquent de confiance et croient que les prix vont continuer à baisser. Voici quelques règles pour mieux comprendre le fonctionnement du bull market et du bear market :

- Alors que certains investisseurs peuvent être pessimistes, la plupart d’entre eux sont optimistes. La majorité des actifs, y compris les cryptomonnaies, affichent un retour sur investissement (ROI) positif à long terme.

- Les bear markets sont généralement plus courts que les bull markets.

- Lors d’un bull market, la volatilité devient plus prononcée et les actifs ont tendance à perdre rapidement de la valeur, ce qui rend l’investissement et l’analyse beaucoup plus difficiles.

- La psychologie des investisseurs et leur aversion au risque jouent un rôle important dans la hausse et la chute du marché, mais il ne s’agit pas du seul facteur. L’offre et la demande, la stabilité socio-économique et les activités de l’ensemble des marchés financiers jouent également un rôle clé dans l’évolution du marché crypto.

Qu’est-ce que l’hiver crypto ?

Depuis l’avènement des cryptomonnaies, “l’hiver crypto” est l’événement le plus redouté par les investisseurs. Il s’agit en effet d’un bear market prolongé au cours duquel les prix de la plupart des actifs chutent pendant plusieurs mois.

Lors d’un hiver crypto, la chute des cours est généralement très forte. Par exemple, au cours du dernier hiver crypto, qui a eu lieu entre début 2018 et mi-2020 (durée approximative), Bitcoin avait perdu près de 88% de sa valeur par rapport à son sommet historique de l’époque.

Sans surprise, la chute brutale du BTC s’est reflétée sur l’ensemble du marché crypto. En effet, de nombreuses cryptomonnaies de renom ont perdu entre 90 et 95% (par rapport à leurs records historiques).

Les meilleures stratégies de survie à un bear market Bitcoin

En tant que cryptomonnaie N°1 du marché (en termes de capitalisation boursière), Bitcoin est en quelque sorte un catalyseur de mouvement sur le marché crypto.

Cela signifie que lorsqu’un bear market crypto se profile à l’horizon, le mouvement du prix du Bitcoin en affiche les premiers signes. Ensuite, des cryptomonnaies comme Ethereum et d’autres altcoins suivent ce mouvement. De même, lorsque le marché se redresse et entame un nouveau rallye haussier, la crypto de Satoshi Nakamoto est la première à en bénéficier.

Au moment où nous écrivons ces lignes, Bitcoin est dans le rouge depuis plusieurs semaines consécutives. En effet, l’actif a perdu près d’un quart de sa valeur en glissement mensuel. Et, comme toujours, presque tous les grands tokens y compris Ethereum, Cardano, etc… lui ont emboîté le pas. Ainsi, effectivement, il serait logique de dire que nous sommes actuellement en plein bear market.

Cependant, si l’on tient compte des marchés baissiers précédents, il serait prudent de dire que Bitcoin finit toujours par rebondir.

Ainsi, la grande majorité des experts et adeptes du secteur estiment que la meilleure façon de survivre à un bear market Bitcoin est d’attendre patiemment la fin de la tempête. Il est en effet plus bénéfique d’avoir une vision à long terme que de céder à la panique. En outre, il vaut mieux éviter de trader lorsque le marché est dans une phase baissière, surtout si vous avez peu ou pas d’expérience en trading.

Bien évidemment, la plupart des conseils que nous partagerons ci-dessous s’appliquent également aux bear markets de Bitcoin.

Les 7 façons de survivre au bear market crypto

1- Prenez du recul et étudiez vos options

Que vous considériez le bear market comme une opportunité d’achat à la baisse ou que vous ayez du mal à gérer la chute des prix, essayez toujours de prendre du recul et d’évaluer la situation d’un point de vue objectif. Comme vous le savez, on finit toujours par regretter nos décisions prise sur le coup d’émotions, et ceci est d’autant plus valable lorsque l’on fait du trading.

Tout d’abord, commencez par vous demander pourquoi vous investissez dans la crypto. Croyez-vous au succès à long terme de la crypto et souhaitez-vous bénéficier des nombreuses opportunités qu’elle pourrait vous offrir ? Ou êtes-vous ici simplement pour gagner de l’argent rapidement en faisant du trading à court terme ?

En réfléchissant à cette question, vous prendrez de meilleures décisions et trouverez les moyens de sortir indemne du bear market. Votre état psychologique joue également un rôle très important dans vos activités de trading, c’est pourquoi nous avons élaboré pour vous ce guide complet qui vous apprendra à gérer vos émotions lors du trading crypto.

2- N’essayez pas de prédire les planchers du cours

Personne – vraiment, personne – ne peut prédire avec exactitude le prochain plancher du cours, ou bottom. Vous pouvez passer vos jours et vos nuits à faire des analyses techniques et fondamentales ou à écouter des experts, mais en fin de compte, vous vous fierez toujours à votre intuition. Et comme vous le savez, l’intuition n’est pas toujours une bonne conseillère, surtout lorsque vous élaborez vos stratégies de trading en bear market, ou pire encore, lors d’un hiver crypto.

Acheter au moment où vous croyez que les prix ont atteint leur plancher et vous rendre compte quelques heures plus tard que la chute est loin d’être finie, puis revendre et retenter une nouvelle fois votre chance et ainsi de suite, n’est pas une bonne idée. Le plus souvent, cette stratégie ne fera que réduire la taille de votre portefeuille.

3- Essayez l’investissement programmé (DCA)

L’investissement programmé, ou DCA, est sans doute une stratégie qui a fait ses preuves, même pendant les bear markets les plus difficiles. Il s’agit d’une stratégie simple mais long-termiste dans laquelle vous continuez à acheter des petits montants d’un actif donné sur une période prolongée. Ce, quel que soit son prix.

Par exemple, plutôt que d’investir 200 $ à la fois, vous n’achèterez que 50 $ de BTC par semaine. Bien sûr, vous pouvez apporter des modifications à votre calendrier DCA de temps à autre pour vous adapter aux besoins et à la situation du marché.

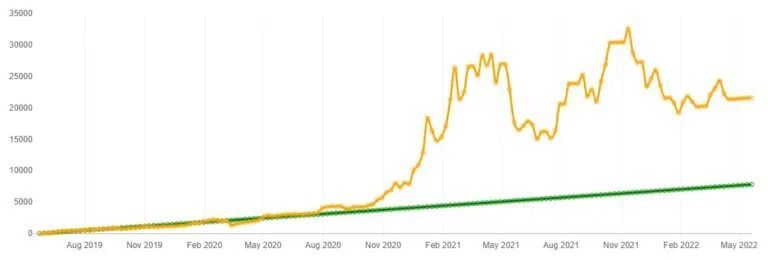

Ainsi, en continuant avec l’exemple ci-dessus, supposons que vous ayez commencé à acheter 50 $ de BTC chaque semaine depuis trois ans. À ce jour, vous auriez investi 7 850 $ en BTC au cours de ces trois années. Maintenant, en effectuant un calcul DCA, la valeur totale de votre investissement aurait atteint 21 777 $ jusqu’à présent. Il s’agit d’un énorme gain de 177,42 % sur trois ans.

4- Pensez au staking

Lorsque rien ne va plus et que votre portefeuille plonge dans le rouge, le staking peut constituer un bon moyen de gagner un revenu passif sur vos fonds crypto. Il s’agit tout simplement d’une méthode qui consiste à verrouiller vos tokens sur une blockchain de preuve d’enjeu (PoS) pendant une certaine durée, afin d’obtenir des récompenses.

Si vous êtes débutant en cryptomonnaies, ce guide détaillé est un bon point de départ pour vous lancer dans le staking crypto. En effet, le plus grand avantage de cette méthode est qu’elle vous permet d’augmenter la valeur de votre portefeuille, même lors d’un bear market. Ainsi, dès que le marché reprendra son souffle, vous commencez avec un montant plus important que celui que vous déteniez au départ.

Enfin, le staking vous évite également de céder à l’effet de panique, car vos fonds sont verrouillés en toute sécurité sur la blockchain.

5- Évitez la vente à découvert

La vente à découvert est une technique utilisée par les traders pour profiter de la baisse des prix des cryptomonnaies. Au premier abord, cette technique peut sembler comme un excellent choix lors d’un bear market, mais ce n’est pas toujours le cas.

En effet, la plupart des experts déconseillent la vente à découvert de Bitcoin et d’autres cryptomonnaies, car cela pourrait entraîner des pertes massives, voire même la liquidation de votre position. Il s’agit en effet d’un risque très courant de la vente à découvert, et quelle que soit votre expérience, rien ne vous garantit que vous n’en subirez pas les dégâts.

Lorsque vous achetez une crypto, vous ne pouvez jamais vraiment perdre plus que le montant que vous avez investi. Par exemple, si vous achetez 100 $ de BTC, le maximum que vous pourriez perdre de cet investissement est 100 $. En revanche, le gain potentiel pourrait être illimité. Pensez à un scénario où le prix de BTC augmente tellement que l’investissement de 100 $ rapporte 500 $, 1 000 $, 10 000 $…..et ainsi de suite.

Avec la vente à découvert, il s’agit entièrement du contraire. En effet, si vous vendez à découvert un token à 100 $, le maximum que vous gagnerez de cette transaction est de 100 $. Cependant, si le prix de l’actif en question augmente et que la tendance haussière se poursuit, vos pertes pourraient s’accumuler indéfiniment. De plus, si vous vendez à découvert en utilisant le trading sur marge, vous devrez continuer à payer les intérêts et à compenser la perte initiale aussi longtemps que vous garderez la position ouverte.

6- Étudiez méticuleusement le marché

À la mi-2022, au milieu de la tendance baissière actuelle, Bitcoin semble avoir trouvé un support crucial à près de 30 000 $. Étant donné que plusieurs grands investisseurs institutionnels ont acheté dans cette fourchette, ce support devrait se maintenir pendant un bon moment.

En outre, d’autres indicateurs révèlent qu’un grand nombre de nouveaux investisseurs qui ont probablement acheté près du sommet ont déjà vendu la majeure partie de leur crypto en raison de l’effet FUD (Peur, Incertitude et Doute). Leur sortie du marché à ce stade pourrait donner encore plus de stabilité aux prix.

Ce qu’il faut retenir est qu’il faut toujours rester à jour et avoir des informations claires sur l’état actuel du marché. Ainsi, vous pourrez prendre de meilleures décisions, agir plus rapidement et minimiser vos pertes.

7- Pensez à retirer vos fonds des plateformes crypto

Comme le disent si bien nos amis anglo-saxons “not your keys, not your coins” (si vous n’avez pas vos propres mots de passe, ce ne sont pas vos pièces). Ceci s’applique à pratiquement tous les exchanges crypto dépositaires et centralisés. Cependant, le risque de perdre définitivement vos fonds stockés sur une plateforme crypto devient encore plus grand lors d’un bear market turbulent.

Imaginez ce qui pourrait arriver en cas de chute soudaine du marché. Des milliards de dollars pourraient s’évaporer du marché et les exchanges crypto pourraient devenir insolvables du jour au lendemain.

Afin de gagner en sécurité, optez toujours pour une application de portefeuille non dépositaire ou, mieux encore, un portefeuille matériel sûr pour avoir un contrôle total sur vos actifs.

Ce n’est pas la fin du monde

N’oubliez pas qu’en tant qu’investisseur ou trader, vous ne devez jamais écarter la possibilité de perte. En effet, réussir à tous les coups est quasiment impossible, peu importe à quel point vous êtes expérimenté en trading. Cependant, en suivant les stratégies expliquées ci-dessus, vous réduirez considérablement vos risques lors des bear markets. Aussi, assurez-vous de respecter les autres principes de base du trading, comme le stop-loss, etc…

Nous mettrons régulièrement à jour cet article pour vous apporter encore plus de conseils sur la façon de survivre aux bear markets crypto. D’ici là, nous vous souhaitons bonne chance dans vos transactions/investissements.