Dans un marché de plus en plus volatil, les stablecoins constituent un véritable filet de sécurité pour les investisseurs. Mais tout comme n’importe quelle catégorie d’actifs numériques, les stablecoins ont des avantages et des inconvénients.

Comment fonctionnent les stablecoins ? Que faut-il savoir sur cette catégorie d’actifs numériques ? Réponses dans ce guide.

Stablecoins, késako ?

Comme leur nom l’indique, les stablecoins sont des cryptomonnaies dont le prix reste stable au fil du temps. Ainsi, ces actifs numériques permettent aux investisseurs de tirer parti des avantages du marché crypto, tout en limitant leur exposition à la volatilité.

En effet, ces tokens sont généralement adossés à d’autres actifs comme l’or, le dollar américain ou certaines cryptomonnaies comme Bitcoin ou Ethereum. En revanche, les stablecoins algorithmiques sont contrôlés par des algorithmes et des contrats intelligents.

Comment fonctionne un stablecoin ?

Il y a encore quelques années, la plupart des spécialistes considéraient le marché crypto comme une bulle spéculative. Mais depuis l’avènement des pièces stables, de nombreux investisseurs institutionnels ont mis le pied dans le monde des cryptomonnaies. En effet, l’objectif principal des stablecoins est de réduire la volatilité afin de donner davantage de légitimité au marché des crypto actifs.

Contrairement aux autres cryptomonnaies, les stablecoins reposent sur des réserves physiques ou fiduciaires. Ces réserves agissent comme une garantie et protègent la parité du stablecoin avec l’actif auquel il est adossé.

En plus du rôle qu’ils jouent dans les transferts internationaux, ces stablecoins peuvent constituer une excellente alternative aux monnaies fiduciaires. Ils permettent également aux investisseurs institutionnels et particuliers d’atténuer l’impact de la volatilité sur leurs portefeuilles.

Quels sont les différents types de stablecoins ?

Contrairement aux idées reçues, tous les stablecoins ne se valent pas. Voici donc les principaux types de pièces stables disponibles sur le marché :

Les stablecoins adossés aux monnaies fiat

Ces actifs numériques suivent le cours d’une monnaie fiduciaire (comme l’euro ou le dollar) et possèdent des réserves équivalentes à leur capitalisation boursière. De même, ils font régulièrement l’objet d’audits par des entités indépendantes. Bien qu’ils soient relativement sûrs et stables, ils restent très centralisés par rapport aux cryptomonnaies classiques.

Les stablecoins indexés aux matières premières

Comme leur nom l’indique, ces pièces suivent le cours d’un actif réel (généralement des métaux précieux comme l’or ou l’argent). Le stablecoin Paxos Gold (PAXG), qui est indexé sur les réserves d’or de Paxos et qui représente 28,34 grammes d’or, en est un excellent exemple.

Bien qu’ils soient beaucoup moins populaires que les autres actifs numériques, les stablecoins adossés aux matières premières peuvent s’avérer très rentables pour les investisseurs crypto qui cherchent à diversifier leurs portefeuilles.

Les stablecoins adossés aux cryptomonnaies

Les stablecoins adossés à des cryptomonnaies sont souvent sur-collatéralisés. Cela signifie que le montant total de leurs réserves crypto dépasse leur capitalisation boursière. Par exemple, le stablecoin DAI de MakerDAO suit le cours de l’USD, mais ses réserves en ETH représentent 150% de son offre en circulation.

Les stablecoins algorithmiques

Alors que certains stablecoins algorithmiques sont adossés à des réserves physiques, d’autres sont entièrement régis par des algorithmes. Ces derniers permettent de maintenir un juste équilibre entre l’offre et la demande en utilisant des contrats intelligents. Parmi les exemples les plus connus de stablecoins algorithmiques, on peut citer TerraUSD (UST), qui s’est effondré en mai 2022.

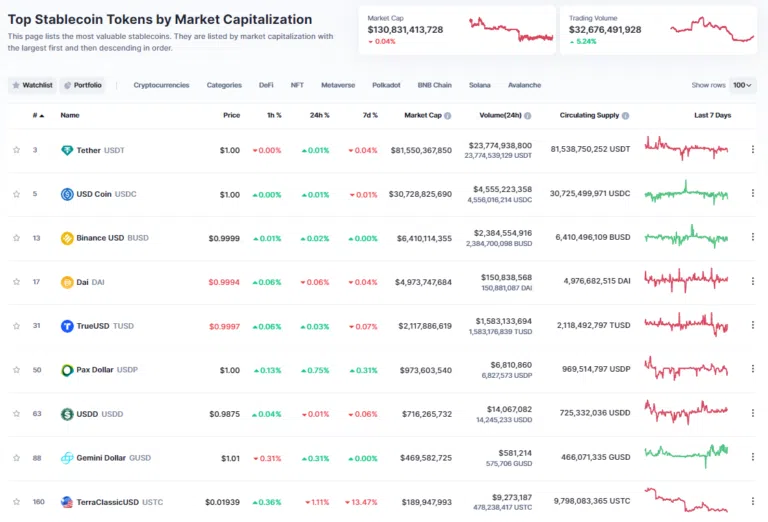

Quels sont les stablecoins les plus utilisés ?

Tether

Lancé en 2014, Tether (USDT) est considéré comme le plus grand stablecoin au monde.

Ses détenteurs peuvent l’utiliser pour envoyer de l’argent à l’étranger, acheter et vendre des cryptomonnaies ou simplement profiter des opportunités d’arbitrage crypto.

À en croire Tether, l’USDT est adossé au dollar américain avec un ratio de 1:1. Cependant, la nature des réserves du stablecoin a toujours soulevé les doutes des spécialistes et des législateurs américains.

En octobre 2021, Tether s’est vu infliger une amende de 42,5 millions de dollars par la Commodity Futures Trading Commission (CFTC) des États-Unis. Ce, pour “avoir menti sur la nature de ses réserves entre 2016 et 2019”. Dès lors, l’émetteur de l’USDT tente tant bien que mal de collaborer avec les régulateurs et de redorer son blason auprès des investisseurs.

USD Coin

USD Coin a été lancé en 2018 par Circle et Coinbase. Tout comme l’USDT, l’actif suit le cours du dollar américain avec un ratio de 1:1. Il est également basé sur un code open source que d’autres entreprises peuvent utiliser pour créer leurs propres stablecoins.

Notons par ailleurs que l’USDC est considéré comme l’un des principaux concurrents de l’USDT de Tether.

DAI

Lancé par The Maker Foundation, puis confié à MakerDAO, DAI est un stablecoin adossé à Ethereum. Son objectif est de protéger les investisseurs DeFi des risques liés à la volatilité du marché.

Contrairement aux stablecoins classiques comme l’USDT et l’USDC, DAI est sur-collatéralisé. En d’autres termes, ses réserves en Ethereum représentent 150% de son offre en circulation.

Au moment où nous écrivons ces lignes, plus de 400 applications décentralisées (dApps) utilisent le stablecoin DAI.

Binance USD

Le stablecoin BUSD est né d’un partenariat entre Paxos et Binance. Il était adossé à des réserves en USD détenues par Paxos.

Considéré comme l’un des rares stablecoins à avoir reçu le feu vert des régulateurs de Wall Street, BUSD est devenu l’une des dernières victimes en date du coup de filet des autorités américaines contre la crypto.

Après avoir cédé à la pression des gendarmes boursiers américains, Paxos, la société émettrice du BUSD, a complètement coupé les ponts avec Binance. Cela signifie que le stablecoin est voué à disparaître prochainement.

Stablecoin vs Bitcoin : quelles différences ?

Alors, quelle est la différence entre un stablecoin et une cryptomonnaie comme Bitcoin ? Tout d’abord, il faut savoir que la valeur de BTC n’est pas liée à un autre actif. Ainsi, le cours Bitcoin peut fluctuer en fonction de plusieurs facteurs, notamment le sentiment des investisseurs, les conditions macroéconomiques, les décisions réglementaires, etc.

Alors que les stablecoins apportent une certaine stabilité au marché des actifs numériques, Bitcoin peut servir de valeur refuge ou de couverture contre l’inflation. De même, les transactions en stablecoins sont généralement plus rapides que les transactions en BTC.

Enfin, Bitcoin peut constituer un instrument de trading (car son cours est variable), tandis que les stablecoins servent principalement de moyen d’échange et de paiement.

Les stablecoins sont-ils sûrs ?

En théorie, les stablecoins sont beaucoup moins volatils que les cryptomonnaies classiques comme Bitcoin ou Ethereum. Mais dans la réalité, le moindre souci réglementaire ou financier peut faire chuter un stablecoin du jour au lendemain. En effet, le niveau de sécurité d’un stablecoin dépend de ses réserves et de la réputation de son émetteur.

Il convient également de rappeler que même les réserves des stablecoins (monnaies fiduciaires, bons du trésor, obligations, matières premières, etc) ne sont pas à l’abri des fluctuations. Comme nous l’avons vu en 2021, même le pétrole brut et le dollar américain peuvent parfois s’avérer très volatils.

De même, l’effondrement de TerraUSD (UST) en mai 2022 nous prouve que même les stablecoins algorithmiques ne sont pas sans risques. Ainsi, pour protéger vos fonds, nous vous recommandons d’opter pour des stablecoins connus et reconnus et de faire vos propres recherches avant d’investir.

Quel est le meilleur stablecoin ?

En fin de compte, le choix d’un stablecoin doit dépendre de vos préférences et de vos besoins spécifiques. Nous vous conseillons toutefois d’opter pour un stablecoin testé et approuvé et de ne jamais vous laisser influencer par le battage médiatique.

Foire aux questions (FAQ)

À quoi sert un stablecoin ?

Quels sont les avantages des stablecoins ?

Combien y a-t-il de stablecoins ?

Avis de non-responsabilité

Avis de non-responsabilité : Conformément aux directives de The Trust Project, le contenu éducatif de ce site est proposé de bonne foi et à des fins d'information générale uniquement. BeInCrypto a pour priorité de fournir des informations de haute qualité, en consacrant du temps à la recherche et à la création d'un contenu informatif pour les lecteurs. Bien que des partenaires puissent récompenser l'entreprise avec des commissions pour des placements dans les articles, ces commissions n'influencent pas le processus de création de contenu impartial, honnête et utile. Toute action entreprise par le lecteur sur la base de ces informations se fait strictement à ses propres risques.