À chaque nouvelle annonce de la Fed, la crypto semble beaucoup plus touchée que les actions. Une tendance émergente qui serait liée à plusieurs facteurs, selon Tascha Che.

Trois facteurs seraient à l’origine de cette tendance, à savoir : l’adoption institutionnelle croissante, la flambée de l’effet de levier et la dépendance de la crypto au dollar américain en tant que monnaie de financement et unité de compte.

Le département du travail des États-Unis a annoncé ce mardi 13 septembre un taux d’inflation de 8,3 % contre 8,5 % en juillet. Le 21 septembre, le Federal Open Market Committee (FOMC) prononcera son verdict sur les taux d’intérêt. De plus, Ethereum et Cardano déploieront tous les deux des mises à jour historiques dans les prochains jours. Autant dire que le mois de septembre sera très chargé aussi bien pour la crypto que pour les marchés financiers traditionnels.

SponsoredL’adoption institutionnelle de la crypto

“Les fonds institutionnels sont plus exposés à l’effet de levier et plus sensibles aux variations des taux d’intérêt et des coûts de financement. Par conséquent, les crypto actifs réagissent plus fortement aux changements de l’environnement macroéconomique”, a souligné Tascha dans un long fil Twitter.

Selon elle, les entreprises investissent beaucoup d’argent dans la finance traditionnelle, ce qui signifie que “lorsque les marchés boursiers sont affectés par des facteurs macroéconomiques, ils impactent fortement la crypto”. Ceci est démontré par une corrélation de plus en plus étroite entre les actions et la crypto depuis 2020.

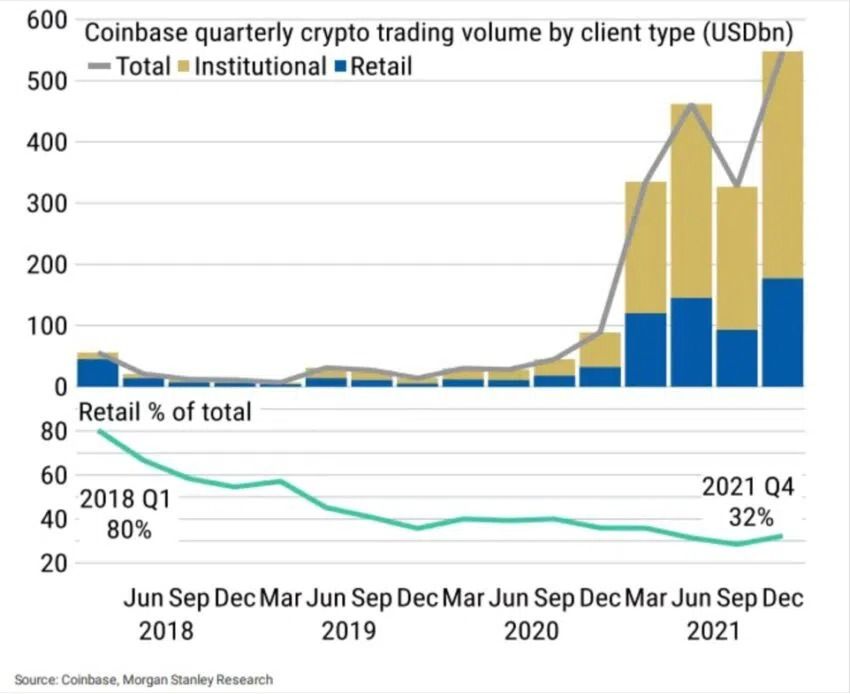

À en croire les données de Morgan Stanley, les investissements institutionnels sont passés de zéro à plus de 70 % du volume total des transactions crypto entre 2018 et 2021. Si l’on tient compte des données trimestrielles de Coinbase, cela représente une part de 385 milliards de dollars.

Au cours du dernier cycle, les cours des cryptomonnaies ont été plus sensibles à la politique monétaire de la Fed que les actions. Cela signifie que lorsque la Réserve fédérale augmente ses taux d’intérêt, elle fait plus de mal à la crypto qu’aux actions.

Sponsored Sponsored“C’est plutôt ironique, étant donné que Bitcoin [et la crypto en général] sont considérés comme une couverture contre la volatilité des marchés financiers traditionnels et l’inflation”, affirme Tasha. Mais contrairement à ce que l’on pensait, la crypto semble de plus en plus corrélée aux actions.

Cette année seulement, le marché crypto a perdu des milliards de dollars après la chute des actions des entreprises technologiques indexées au Nasdaq. Un déclin qui a été exacerbé par la crise de l’économie américaine et la politique monétaire agressive de la Fed.

L’impact de l’effet de levier

Alors que le président de la Fed, Jerome Powell, a indiqué dans un récent discours que l’économie américaine avait besoin d’une politique monétaire stricte pour maîtriser l’inflation, Tascha pense qu’une “hausse massive de l’effet de levier” pourrait augmenter la volatilité de la crypto.

Selon elle, l’essor de la finance décentralisée en 2020 a entraîné une augmentation de la liquidité on-chain, faisant grimper à la fois l’effet de levier et la valeur totale verrouillée dans les protocoles DeFi, les pools de liquidité et les produits de rendement complexes.

Sponsored Sponsored“La croissance rapide des dérivés crypto sur les exchanges centralisés a également alimenté la demande d’effet de levier, qui a été satisfaite par de nouveaux afflux dans la crypto, lesquels provenaient encore une fois des acteurs institutionnels”, explique-t-elle.

Lorsque certaines sociétés crypto comme Celsius et Voyager se sont effondrées il y a quelques semaines, certains adeptes de la DeFi pensaient que “si les prêts/emprunts étaient clôturés”, ce serait plus sûr pour le système, car les prêts seraient sur-collatéralisés et liquidés automatiquement. Un discours qui serait “un peu trop optimiste” selon la macroéconomiste Tascha.

“Oui, la DeFi est peut être moins exposée à certains risques… mais elle est très exposée à d’autres risques… ce qui conduit à une plus grande interconnexion entre les protocoles et encourage un effet de levier plus élevé” souligne-t-elle.

Sponsored“L’entrée d’acteurs institutionnels augmente la demande et l’accès à l’effet de levier dans la crypto. À son tour, un effet de levier plus élevé augmente l’impact du marché des actions et de l’appréciation du dollar. Par conséquent, l’impact de la politique de la Fed et de l’environnement macro devient se reflète plus sur la crypto que sur les marchés traditionnels”.

Quelle relation entre la crypto et le dollar ?

Lorsque la Fed resserre sa politique monétaire, le dollar s’apprécie, ce qui impacte également le marché crypto, souligne Tascha. Selon elle, le fait que le dollar soit la principale monnaie de financement et unité de compte dans l’industrie de la crypto constitue un grand inconvénient.

Le dollar est la plus grande monnaie fiduciaire du marché de la crypto. Les tokens sont principalement libellés en dollars, 95 % des stablecoins sont adossés au dollar. De plus, les prêts et les emprunts sont généralement libellés en stablecoins USD.

“Cependant, la crypto est mondiale et la plupart de ses utilisateurs vivent en dehors des États-Unis”, poursuit Tascha, qui est titulaire d’un doctorat en macroéconomie.

“Lorsque l’USD s’apprécie, les tokens deviennent automatiquement plus chers pour les investisseurs non américains dont le pouvoir d’achat est basé sur d’autres monnaies fiduciaires. Par conséquent, les gens investissent moins dans la crypto”.