Légèrement devant Curve Finance, Uniswap occupe la première place des exchanges décentralisés les plus populaires. La mise à jour V3 d’Uniswap devrait renforcer un peu plus sa première place, qu’il tient de justesse.

En ouvrant la voie aux teneurs de marché automatisés (AMM) en novembre 2018, Uniswap a défriché la piste de l’avenir décentralisé de la finance. Un avenir sans l’influence des fonds spéculatifs en tant que teneurs de marché, exchanges et organismes de compensation, le tout faisant partie d’un même lot corrupteur.

Lorsque JP Morgan parle d’un Ethereum qui finira par surpasser Bitcoin, ce sont les protocoles DeFi comme Uniswap qui en feront la force. L’équipe d’Uniswap nous a annoncé une mise à jour de la version 3 il y a tout juste un mois, promettant la mise à l’échelle de Layer-2 (couche 2) tant attendue. Une telle mise à jour ne pouvait pas arriver plus tôt, étant donné le rythme effréné auquel le trafic DeFi migre vers Binance Smart Chain (BSC).

PancakeSwap, l’équivalent d’Uniswap sur la BSC, a atteint plus de 2 millions de transactions ce mois-ci, dépassant ainsi l’ensemble de l’espace Ethereum. C’est tout à fait compréhensible, car les gens fuient les énormes frais de transaction du réseau ETH, qui ne correspondent pas à la vision de la finance décentralisée. Au moment de mettre cet article en page, les frais moyens de swap sur Uniswap s’élevaient à 50,81$, selon le tracker de gaz Etherscan.

Jetons donc un coup d’œil aux principales caractéristiques de la version 3 d’Uniswap, et qui permettront d’atténuer la crise des frais de gaz d’Ethereum.

Uniswap V3 confère un plus grand contrôle aux fournisseurs de liquidités

Depuis le lancement de la V2 en mai 2020, le DEX pionnier a comptabilisé 135 milliards de dollars de volume de transactions. La plupart des fonctionnalités ont tourné autour de l’amélioration de l’expérience utilisateur, de la correction des exploitations de failles et de l’optimisation du protocole. Toutefois, Uniswap V3 représente une véritable étape importante grâce aux mises à jour suivantes :

Concentration de la liquidité

Dans la V2, les fournisseurs de liquidités (LP) devaient ajuster le cours de leurs actifs sur une courbe de prix x*y=k. Les actifs étaient ainsi réservés à l’ensemble de la fourchette de prix – de 0 à l’infini – alors que la plupart des pools n’utilisaient pas ces liquidités. Si l’on tient compte du fait que les LP ont tendance à percevoir des commissions sur un faible pourcentage de leurs actifs, en plus d’un glissement élevé, un tel système décourage la pratique du staking.

Uniswap V3 remédie à cette situation en donnant aux LP les outils nécessaires pour personnaliser les cours de leurs actifs au lieu de les distribuer uniformément. Ainsi, chaque LP peut créer sa propre courbe de cours. Cela a pour effet de générer une liquidité concentrée, rendant les positions des LP non fongibles.

Par exemple, les LP peuvent avoir une paire ETH/USDT dans un seul pool de liquidité, en fixant son utilisation de liquidité uniquement entre 2 000 et 2 700 dollars. Avec la même paire de tokens, une autre fourchette de cours peut être définie pour le même pool. Si le cours de l’ETH se trouve en dehors de la fourchette désignée, le LP ne reçoit aucun frais.

Uniswap V3 utilisera des ticks pour maintenir la liquidité dans une certaine fourchette de cours afin de faciliter la concentration de la liquidité. Ces ticks ont leurs propres LP.

Frais à plusieurs paliers

Dans le cadre du système V2 actuel, Uniswap donne aux LP 0,3% par transaction, en fonction de leur part de pool. Ceci s’ajoute au protocole de frais de 0,05% sur les transactions, ce qui fait baisser les rendements des LP de 0,3% à 0,25%, sous réserve d’un changement de gouvernance par vote.

Uniswap V3 rend les frais des LP plus flexibles en introduisant des tranches de frais à plusieurs niveaux :

- 0.05%

- 0.30%

- 1%

Par le biais d’un vote de gouvernance, entre 10% et 25% des frais des LP peuvent alors être alloués aux tokens par pool. Ainsi, les pools stables devraient générer des frais moins élevés que les pools volatiles, s’alignant ainsi sur le risque des LP.

De même, une plus grande importance est accordée au vote de la gouvernance pour déterminer les frais. Seul le temps nous dira si ce modèle est supérieur à l’approche de Kyber, qui propose des frais dynamiques.

Efficacité du capital

S’écartant de la version 2, Uniswap V3 permettra que 100% du dépôt d’actifs d’un utilisateur soit employé pour la ferme de rendement.

Que ce soit dans des pools de stablecoin ou pour des paires de tokens plus volatiles, même si les transactions se situent en dehors de votre fourchette de cours, lorsqu’elles ont lieu, vous pourrez gagner plus grâce à l’utilisation à 100% de vos actifs.

Comme vous pouvez le constater, l’efficacité du capital résulte directement de la concentration de la liquidité, ce qui permet de tirer plus de frais à partir de moins. En parlant de liquidité, si une transaction a lieu en dehors de votre fourchette de cours, elle sera désactivée. Cela signifie qu’elle ne générera plus de frais à partir d’une liquidité active.

Ainsi, en combinant la liquidité concentrée avec l’efficacité du capital, les parties d’Uniswap devront choisir judicieusement entre ces trois approches :

- Efficacité du capital très élevée mais risque également très élevé.

- Une large gamme de cours mais une faible efficacité du capital.

- Plusieurs cours au sein d’un même pool.

Bien entendu, pour tirer parti de la liquidité active, vous pouvez utiliser la troisième option et passer des ordres de fourchette.

Dans l’exemple fourni, si le DAI est inférieur à 1,001 USDC, vous pourriez commencer votre position en fournissant 1 million de dollars de DAI dans le pool aux cours de 1,001-1,002. Lorsque le DAI passe au-dessus de 1,001$ USDC, vos frais commencent à être générés. Si le DAI monte encore plus haut, au-dessus de 1,002$, votre pool se convertit en USDC, que vous pouvez retirer avec les frais accumulés.

Licence BSL 1.1

En tant que roi de l’écosystème d’Ethereum, le code d’Uniswap est souvent copié pour reproduire son succès sous une autre équipe. Sushiswap en est le meilleur exemple. Comme compromis entre le maintien de l’open-source et la réduction des scénarios de type Sushiswap, Uniswap v3 instaure la Business Source License (BSL) 1.1 pour son code.

Une telle licence devrait empêcher toute utilisation non autorisée, rendant les autres protocoles incapables d’utiliser le code d’Uniswap à des fins commerciales. Après une période de deux ans, le code revient ensuite à une licence GPL à source ouverte. On pourrait considérer que le déploiement même de la licence BSL 1.1 suffirait à effrayer les investisseurs pour qu’ils n’exploitent pas les protocoles concurrents accusés d’utilisation non autorisée.

Un avenir souriant pour Uniswap

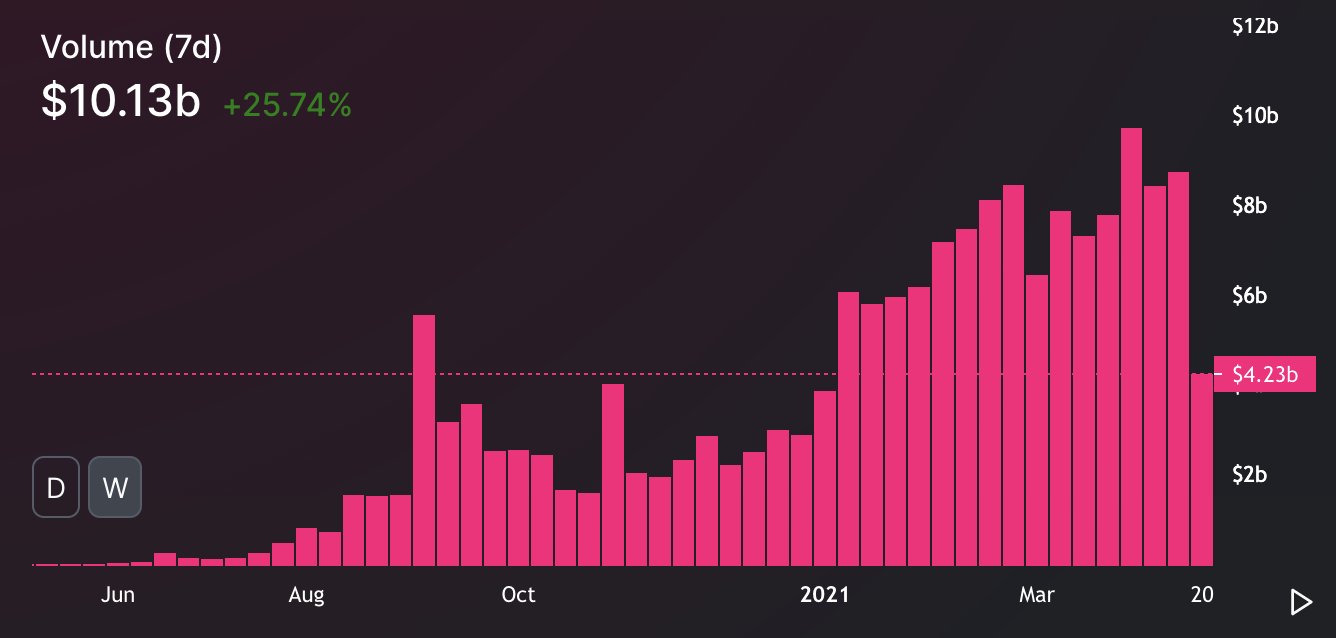

Le volume d’échange hebdomadaire d’Uniswap ayant dépassé les 10 milliards de dollars ce mois-ci, il ne fait aucun doute que le protocole deviendra un acteur majeur du marché des fonds communs de placement dans un avenir proche. Sa mise à jour V3 remanie une grande partie de la structure des frais et des incitations, donnant aux fournisseurs de liquidités de nouveaux outils pour affiner leurs gains.

Toutefois, ces LP devront également s’engager davantage. Le lancement d’Uniswap V3 a eu lieu ce 5 mai, suivi par le déploiement d’Optimism.