Les stablecoins algorithmiques sont l’une des innovations les plus intéressantes de la finance décentralisée. Sans banques centrales, ni intermédiaires, ces stablecoins promettent un écosystème inclusif où tout est géré par des contrats intelligents.

Comment fonctionne un stablecoin ? Qu’est-ce qu’un stablecoin algorithmique ? Et comment maintient-il sa parité avec le dollar ? Réponses dans ce guide.

Qu’est-ce qu’un stablecoin ?

Un stablecoin est une cryptomonnaie dont la valeur est indexée ou liée à une autre monnaie, marchandise ou instrument financier. Il s’agit donc d’une bonne alternative aux autres cryptomonnaies volatiles comme Bitcoin (BTC) ou Ethereum (ETH). Ainsi, lors des périodes de forte volatilité, les investisseurs ont tendance à échanger leurs cryptos contre des stablecoins afin de préserver la valeur de leurs portefeuilles.

À l’instar des autres actifs crypto, la plupart des stablecoins permettent de générer des revenus passifs. Aujourd’hui, il existe plusieurs plateformes qui offrent des rendements très intéressants sur les stablecoins (bien plus élevés que ceux de la finance traditionnelle).

Les différents types de stablecoins

Aussi surprenant que cela puisse paraître, l’avenir des monnaies numériques n’est pas tout tracé. Beaucoup pensent que les stablecoins devraient être considérés comme des monnaies légales non contrôlées par une autorité centrale. Cependant, il existe plusieurs types de stablecoins qui se distinguent par la façon dont ils maintiennent leur stabilité. On peut les répartir en trois catégories :

- Les stablecoins indexés à des monnaies fiduciaires

- Les stablecoins adossés à des cryptomonnaies

- Et enfin, les stablecoins basés sur des algorithmes

1- Stablecoins indexés à des monnaies fiduciaires

Les stablecoins adossés à des monnaies fiduciaires tirent leur valeur d’une réserve d’une ou plusieurs devises fiduciaires, telles que le dollar américain. Ils peuvent également s’adosser à des métaux précieux comme l’or. Mais jusqu’à présent, la plupart de ces stablecoins suivent le dollar américain.

Ces réserves en dollars américains sont gérées par des dépositaires indépendants qui sont audités de façon périodique. Parmi les stablecoins les plus célèbres de cette catégorie, on peut citer Tether (USDT) et TrueUSD (TUSD) qui sont adossés à l’USD avec un ratio 1:1.

2- Stablecoins adossés à des cryptomonnaies

Les stablecoins peuvent également être adossés à des cryptomonnaies. Cependant, en raison de la volatilité des crypto-actifs, ces stablecoins sont sur-collatéralisés, ce qui signifie que le total des réserves en cryptomonnaies dépasse la valeur des stablecoins émis.

Par exemple, afin d’éviter une baisse de 50 % du prix du stablecoin, la réserve de crypto devrait dépasser de deux fois la valeur des pièces émises. Parmi les stablecoins adossés à des cryptomonnaies, on peut citer le DAI de MakerDAO, qui est indexé sur le dollar américain. Ses réserves en Ethereum et autres cryptomonnaies valent 150% de son offre totale.

3- Stablecoins algorithmiques

Les stablecoins algorithmiques n’ont gagné en popularité qu’au cours des deux dernières années. Bien qu’ils puissent également avoir des réserves en crypto ou en monnaies fiduciaires, ils reposent principalement sur des algorithmes. L’offre totale d’un stablecoin algorithmique est contrôlée par un algorithme, tandis que ses échanges sont gérés par des contrats intelligents. Après chaque vente ou achat l’algorithme peut soit élargir, soit contracter l’offre totale.

Les stablecoins algorithmiques sont similaires aux monnaies de banques centrales, car leur stabilité ne dépend pas de leurs réserves. Après l’effondrement de Terra (Luna) et de l’UST, qui a perdu sa parité avec le dollar le 9 mai 2022, tous les yeux étaient rivés sur cette catégorie d’actifs. En effet, cet événement constitue l’exemple parfait de ce qui peut arriver lorsqu’un stablecoin algorithmique est manipulé.

Qu’est-ce qu’un stablecoin algorithmique ?

Un stablecoin algorithmique n’est pas directement adossé au dollar. Afin de maintenir sa stabilité, il équilibre activement son offre en circulation. Ce, en fonction de l’offre et de la demande. En d’autres termes, il utilise un algorithme qui peut émettre davantage de pièces lorsque le prix augmente, puis les racheter et les brûler lorsque le prix baisse.

Autre point important, les stablecoins algorithmiques ne disposent pas de garanties car ils ne s’appuient pas sur d’autres actifs. Ils utilisent plutôt des algorithmes, qui sont un ensemble d’instructions ou de règles visant à produire un résultat spécifique. Ces algorithmes informatiques encouragent les acteurs du marché à échanger des stablecoins en fonction de l’offre et de la demande. Ils permettent de gérer l’offre en circulation de façon à ce que le stablecoin maintienne sa parité avec l’actif auquel il est adossé.

En effet, les utilisateurs de stablecoins cherchent à tirer parti de la sécurité des cryptomonnaies, tout en évitant leur volatilité.

Les avantages

Les stablecoins algorithmiques pourraient accélérer l’adoption de la crypto en tant que moyen d’échange ou réserve de valeur.

Ils peuvent également être utilisés pour le trading, la gestion des DAO (organisations autonomes décentralisées) et les récompenses des détenteurs de cryptomonnaies.

De la même façon que les banques centrales émettent de nouvelles pièces, les stablecoins algorithmiques ajustent régulièrement leur offre totale afin de maintenir leur parité. Sauf que dans le cas des stablecoins, ce sont les détenteurs de jetons qui bénéficient de la différence de prix et non pas une entité centrale.

Ces actifs s’avèrent également rentables lorsqu’ils sont utilisés dans les plateformes de finance décentralisée (DeFi). De plus, ils peuvent être placés en staking pour générer des revenus passifs.

Les risques

On peut penser à tort que les stablecoins algorithmiques sont sans risques. Certes, ces actifs restent moins volatils que les autres cryptomonnaies, mais n’oubliez pas qu’ils n’ont aucune garantie.

En effet, leur stabilité dépend entièrement des actions de leurs utilisateurs. Cependant, le mécanisme de contraction peut parfois s’avérer défaillant, et lorsque les investisseurs n’achètent pas suffisamment de jetons secondaires, le stablecoin risque de perdre définitivement sa parité. Cet événement, communément appelé “spirale de la mort”, se produit lorsque l’algorithme ne brûle pas suffisamment de stablecoins et que les investisseurs continuent à vendre.

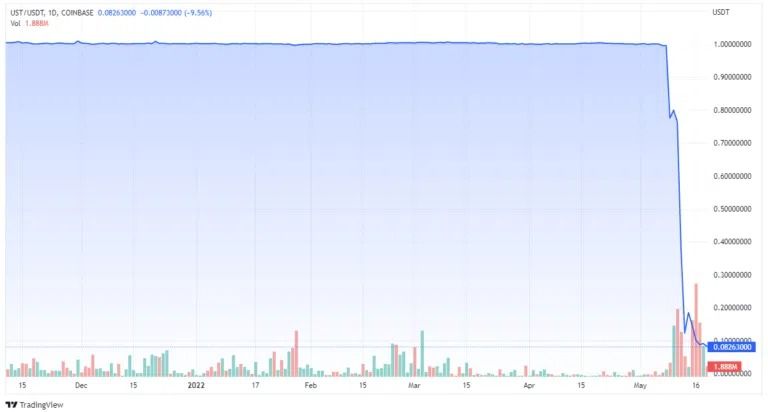

TerraUSD (UST), qui est récemment entré dans la spirale de la mort, illustre parfaitement ce phénomène. Afin de maintenir sa parité avec le dollar, le stablecoin utilisait LUNA comme token secondaire. Chaque fois que le cours de l’UST dépassait1 $, les investisseurs le vendaient au système pour obtenir des jetons LUNA. En revanche, lorsque son cours chutait en dessous de 1 $, ces derniers avaient la possibilité de vendre leurs LUNA pour obtenir des UST.

L’algorithme évaluait toujours un UST à 1 $, quelles que soient les conditions du marché, ce qui constituait une bonne opportunité d’arbitrage. Cependant, lorsque l’UST a perdu sa parité avec le dollar, la confiance des utilisateurs s’est dégradée, ce qui a causé une chute de LUNA et une liquidation massive des positions des investisseurs.

Tout comme les autres crypto-actifs, les stablecoins algorithmiques sont également exposés à des risques de sécurité. C’est pourquoi vous devez les déposer dans des portefeuilles sécurisés et ne les échanger que sur des plateformes crédibles.

Comment fonctionne un stablecoin algorithmique ?

Il existe deux types de stablecoins algorithmiques, à savoir :

Stablecoins à offre élastique

Comment fonctionne un stablecoin à offre élastique ? Afin de maintenir sa stabilité, un stablecoin à offre élastique (rebase stablecoin) modifie régulièrement son offre.

En règle générale, les stablecoins à offre élastique sont rattachés à d’autres actifs. Cependant, plutôt que d’utiliser des réserves pour maintenir leur parité, ces stablecoins mettent automatiquement les jetons en circulation en émettant de nouveaux jetons lorsque le prix tombe en dessous d’un dollar. L’algorithme brûle également des tokens lorsque la valeur du stablecoin chute en dessous de 1 $.

Bien que l’offre d’un stablecoin élastique soit très volatile, son prix reste généralement stable par rapport à l’actif qu’il suit.

Stablecoins basés sur le seigniorage

Les stablecoins basés sur un système de seigniorage sont le deuxième type de stablecoins algorithmiques . En finance traditionnelle, le seigneuriage désigne la différence entre la valeur des monnaies et leurs coûts de production. Normalement, les bénéfices réalisés grâce à cette différence sont versés à l’émetteur (par exemple, la banque centrale). Cependant, les projets crypto décentralisés distribuent ces bénéfices aux détenteurs des tokens (dans ce cas, les jetons sont considérés comme des “seigniorage shares”).

Comment fonctionnent-ils ?

Bien que les systèmes de seigniorage diffèrent d’un projet à l’autre, leurs principes restent les mêmes. En effet, ces systèmes sont capables d’effectuer des actions automatiques pour réagir à différents types d’événements. Ils peuvent ainsi baisser ou augmenter la valeur du stablecoin afin de maintenir sa parité.

En général, ces systèmes nécessitent trois types de jetons : un stablecoin, des jetons qui jouent le rôle de seigniorage shares et d’autres qui font office d’obligations. Les seigniorage shares et les obligations servent à ajuster et à contrôler l’offre du stablecoin.

Mais que se passe-t-il lorsque le stablecoin perd sa parité avec le dollar ? Le système émet automatiquement davantage de tokens afin de combler le besoin actuel et maintenir un prix de 1$. C’est ce que l’on appelle le mécanisme d’expansion. Lorsque cela se produit, les utilisateurs qui détiennent des seigniorage shares reçoivent un pourcentage de la quantité de stablecoins nouvellement émis. Il s’agit d’une récompense pour les utilisateurs qui détiennent les tokens les plus risqués de ce système. Bien sûr, ces détenteurs peuvent ensuite vendre leurs stablecoins, ce qui entraînera une baisse du prix du stablecoin.

Que se passe-t-il en cas de perte de parité avec le dollar ?

Ici, le système se met en mode alerte et essaie de brûler l’excédent de stablecoins afin de réduire l’offre totale et retrouver la parité. C’est ce que l’on appelle un mécanisme de contraction.

Si le cours du stablecoin chute en dessous de 1 $, l’algorithme permettra aux utilisateurs d’échanger leurs stablecoins contre des obligations, ce qui réduira l’offre du stablecoin. Afin d’encourager les utilisateurs à participer au processus, le système peut offrir plusieurs jetons d’obligations contre un seul stablecoin.

Lorsque le stablecoin retrouve sa parité, les utilisateurs peuvent échanger les obligations reçues contre des stablecoins avec un ratio 1:1, ce qui leur permet de générer des gains.

Quelques exemples de stablecoins algorithmiques

Afin de mieux comprendre comment fonctionne un stablecoin algorithmique, intéressons-nous à quelques-uns des projets de stablecoins basés sur des algorithmes.

Basis Cash (BAC) – Le premier projet stablecoin de Do Kwon

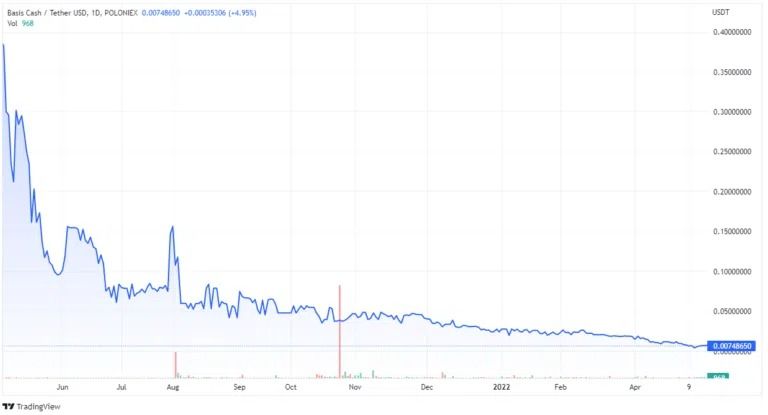

Avant de lancer Terra (LUNA), Do Kwon a déjà goûté à l’échec. Sous le pseudonyme Rick Sanchez, le célèbre développeur a lancé Basis Cash (BAC) qu’il présentait comme l’un des premiers stablecoins algorithmiques au monde. L’objectif était de maintenir une parité 1:1 avec le dollar.

Le protocole de BAC contractait et étendait l’offre de façon similaire aux banques centrales qui négocient les dettes fiscales pour stabiliser le pouvoir d’achat sans garantie. Les parts de Basis, ses obligations et sa trésorerie étaient toutes destinées à être échangeables. Do Kwon avait l’intention de distribuer des jetons BAC via le yield farming et des liquidités BAC-DAI.

Finalement, Basis Cash (BAC) n’a pas réussi à maintenir sa parité avec l’USD et a donc perdu son statut de stablecoin. Aujourd’hui, le token s’échange en dessous de 0,01 $ après avoir perdu le soutien des investisseurs (et leur confiance).

Ampleforth (AMPL)

Ampleforth est un protocole basé sur Ethereum. Son token natif, AMPL, vise à maintenir un ratio 1:1 avec le dollar américain.

Ampleforth (AMPL) est le fruit d’une collaboration entre Evan Kuo, un serial entrepreneur et Brandon Iles, un ancien ingénieur software chez Google. Il est géré et développé par la Fondation Ampleforth et compte une équipe de 14 collaborateurs.

AMPL est un stablecoin algorithmique à offre élastique. Ainsi, plutôt que de détenir un montant fixe d’AMPL, les investisseurs possèdent un pourcentage fixe de l’offre totale d’AMPL en circulation. L’offre totale se contracte ou augmente en fonction du prix actuel du token. Si le prix d’AMPL est supérieur à 1 $, le protocole augmente l’offre en circulation et distribue les jetons nouvellement créés aux détenteurs existants. En revanche, lorsque son cours tombe en dessous de 1 $, son offre se contracte.

Tous les portefeuilles Ampleforth font l’objet de modifications et leurs soldes sont régulièrement ajustés en fonction de l’offre. Cependant, quel que soit le changement, les détenteurs d’AMPL conservent la même offre de jetons. Cela signifie que si vous aviez 1 % de l’offre totale, vous garderez ce même pourcentage après la modification.

Cet ajustement de l’offre est appelé “rebase” et se produit une fois par jour. On parle de “rebase positif” lorsque le prix du token dépasse 1,06 $ et de “rebase négatif” lorsque celui-ci chute en dessous de 0,96 $. L’objectif premier du système est d’encourager les investisseurs à maintenir le prix du stablecoin AMPL à 1 $.

TerraUSD (UST)

TerraUSD (UST) est le stablecoin algorithmique de la blockchain Terra. Il s’agit d’un token évolutif, qui offrait un rendement et qui espérait maintenir une parité avec le dollar américain. TerraUSD avait pour objectif d’apporter de la valeur à la communauté Terra et d’offrir une solution évolutive aux applications de la DeFi.

Terra (Luna), qui appartient à Terraform Labs, a été fondé en 2018 par Do Kwon et Daniel Shin. Rappelons que Do Kwon était également le fondateur du stablecoin Basis Cash (BAC).

TerraUSD (UST) est un stablecoin basé sur un système de seigniorage qui visait à maintenir sa parité avec l’USD grâce au travail des arbitragistes. LUNA, le token natif (et de gouvernance) de Terra, est une cryptomonnaie volatile qui était utilisée pour équilibrer le prix du stablecoin UST.

Le stablecoin UST de Terra s’appuyait sur son jeton natif, LUNA, qui est un jeton élastique. Cela signifie qu’il étendait ou contractait son offre totale afin de maintenir la stabilité de l’UST.

Le projet encourageait également l’arbitrage. Par exemple, les utilisateurs qui souhaitaient acheter des stablecoins UST devaient les émettre en payant avec des tokens LUNA. Ensuite, l’algorithme brûlait ces jetons LUNA, ce qui réduisait leur offre totale et provoquait une légère augmentation de leur prix.

En revanche, lorsque les utilisateurs voulaient émettre des tokens LUNA, ils devaient utiliser l’UST, ce qui provoquait une petite hausse du prix de ce dernier.

Comment fonctionne l’UST ?

Pourquoi les investisseurs échangeaient-ils l’UST contre LUNA ? Tout simplement pour bénéficier d’une opportunité d’arbitrage. En effet, les arbitragistes aidaient à maintenir la parité UST/USD en échangeant LUNA contre UST lorsque son prix chutait en dessous de 1 $ et en achetant LUNA lorsque le cours de l’UST dépassait 1 $.

Les utilisateurs pouvaient échanger 1 UST contre 1 $ de Luna et vice versa à tout moment. Lorsqu’un utilisateur échangeait des LUNA contre des UST, l’algorithme émettait des UST et brûlait des LUNA. Jusque-là, tout se passait bien car l’UST maintenait sa parité avec le dollar.

Par exemple, lorsque l’UST tombait à 0,95 $, les investisseurs pouvaient acheter de grandes quantités à ce prix, puis les échanger contre des tokens LUNA à 1$. Par conséquent, l’offre de l’UST diminuait et son prix remontait.

En mai 2022, TerraUSD (UST) a bouleversé la crypto-sphère lorsqu’il a perdu sa parité avec le dollar. Les fondateurs du projet ont alors tenté de le stabiliser en vendant une partie de leurs réserves, mais en vain. Peu de temps après, l’offre totale de LUNA a atteint 6,5 billions alors que les investisseurs ont continué à liquider leurs tokens. Par conséquent, LUNA a perdu 99,99 % de sa valeur, tandis que l’UST est tombé à environ 0,10 $. Cet événement est appelé hyperinflation.

Quel avenir pour les stablecoins algorithmiques ?

Grâce à leurs mécanismes innovants, les stablecoins algorithmiques pourraient donner un énorme coup de pouce au secteur de la finance décentralisée. Malheureusement, la plupart des projets que nous avons vu jusqu’à présent peinent à tenir leurs promesses.

Malgré tout, les stablecoins algorithmiques constituent une excellente opportunité d’innovation et d’expansion du marché de la DeFi. Aujourd’hui, plusieurs pays s’intéressent à cette catégorie d’actifs et certains envisagent même d’en faire une alternative à leurs monnaies nationales.