Le staking ETH est sans doute l’un des investissements DeFi les plus rentables. Mais contrairement à ce que l’on pourrait croire, cette activité n’a pas toujours été accessible à tout le monde. C’est de ce constat qu’est né Lido, une plateforme qui a démocratisé le staking crypto.

Comment faire du staking ETH sur Lido ? Quelles sont les erreurs à éviter ? Qu’est-ce que stETH ? BeInCrypto vous explique tout !

- Qu’est-ce que le staking ETH ?

- Comment fonctionne le staking Lido ?

- Staked ETH (stETH) : de quoi s’agit-il ?

- Que peut-on faire avec la crypto stETH ?

- stETH : quels risques ?

- Mise à jour Shanghai : quel impact sur le staking ETH ?

- À quoi sert la crypto stETH ?

- Comment faire du staking ETH sur Lido ?

- Lido, une plateforme de choix ?

- Foire aux questions (FAQ)

Qu’est-ce que le staking ETH ?

Avant de plonger dans les détails, il convient de rappeler comment fonctionne le staking Ethereum.

Tout comme n’importe quelle autre blockchain Proof of Stake, le réseau Ethereum a besoin du staking pour assurer la sécurité de ses utilisateurs. Les validateurs, c’est-à-dire les personnes qui valident les transactions, doivent placer une partie de leurs ETH en staking pour prouver leur bonne foi au réseau. En contrepartie de leurs efforts et de leur contribution à la sécurité du réseau, ils reçoivent des récompenses.

Depuis le déploiement de la mise à jour The Merge, le réseau ETH est devenu beaucoup moins énergivore qu’avant. De même, la mise à jour Shanghai, ou Shapella, a permis aux stakers de retirer leurs actifs des contrats ETH 2.0, lesquels étaient basés sur la Beacon Chain.

Certes, les plateformes de staking liquide, comme Lido, ont démocratisé le staking ETH, le rendant accessible à tous les budgets et à toutes les catégories d’investisseurs. Cependant, le dernier déblocage de contrats ETH 2.0 a rendu les choses beaucoup plus simples.

Comme expliqué en 2020 par Vitalik Buterin, le staking ETH offre de nombreux avantages aux utilisateurs. De plus, ces derniers n’ont même pas à s’inquiéter de la volatilité du marché car leurs revenus dépendent uniquement des efforts des validateurs.

“Si vous faites du staking, sachez que vos fonds sont à l’abri du risque de change. En effet, vos pièces seront verrouillées jusqu’à ce que la transition se produise. Ensuite, elles vous seront restituées avec un ratio 1:1”

Tweet de Vitalik Buterin, cofondateur d’Ethereum

Comment est né le staking liquide ?

Oui, le staking Ethereum a toujours été un excellent moyen de générer des revenus passifs, mais il n’a pas toujours été accessible à tout le monde. En effet, les stakers devaient verrouiller au moins 32 ETH sur la Beacon Chain, soit près de 60 000 $ au prix actuel. De même, ils devaient avoir un certain niveau de connaissances techniques pour pouvoir ouvrir leurs nœuds de validation.

C’est de ce constat qu’est né Lido, une plateforme de staking liquide, qui permet à tout un chacun de contribuer à la sécurité du réseau ETH et de générer des revenus passifs.

Le staking ETH en quelques mots

- Le staking est nécessaire à la sécurité du réseau Ethereum.

- Les validateurs assurent la sécurité du réseau en validant les transactions, mais ils ont besoin de placer un minimum de 32 ETH en staking.

- Lido, l’une des premières plateformes de staking liquide au monde, permet à tout un chacun de faire du staking ETH. Ce, quel que soit son budget.

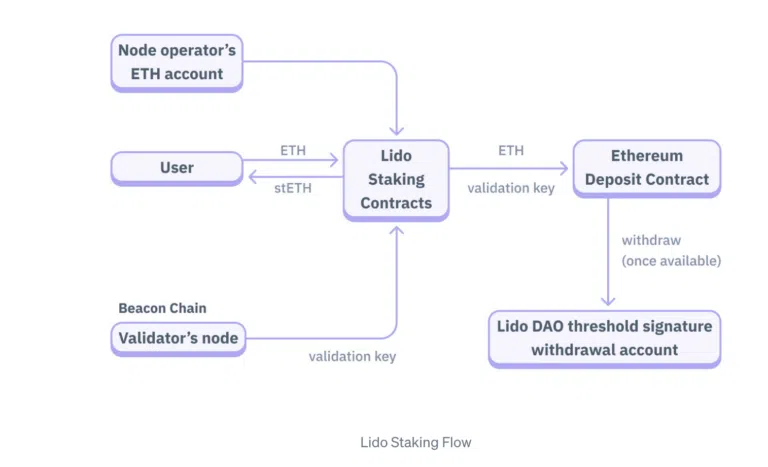

- Lido utilise des contrats intelligents pour déléguer les ETH des utilisateurs à des validateurs. En contrepartie, les utilisateurs reçoivent des tokens stETH.

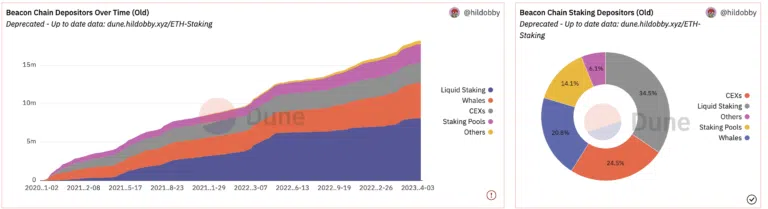

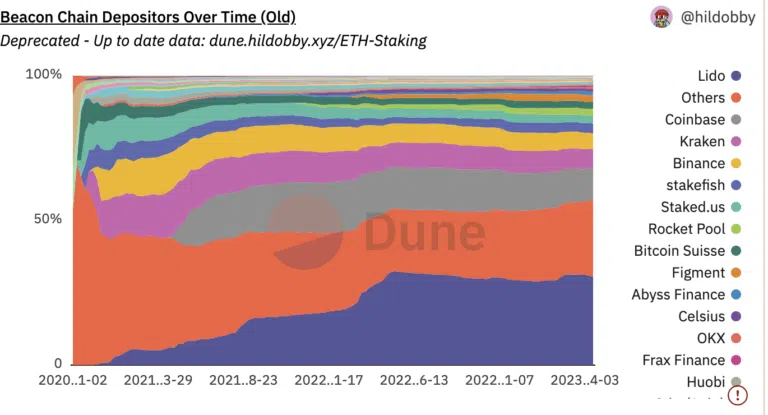

Comme le montre le graphique ci-dessous, le staking liquide l’emporte sur tous les autres types de staking.

Pour récapituler, Lido dispose d’un vaste réseau de validateurs et d’opérateurs de nœuds. Les tokens stETH, qui sont versés aux utilisateurs, représentent les ETH verrouillés et les récompenses de staking. Enfin, la crypto LDO permet à ses détenteurs de voter sur les décisions de la DAO Lido.

Comment fonctionne le staking Lido ?

Comme expliqué plus haut, Lido est une plateforme de staking liquide qui vise à démocratiser et à simplifier le staking ETH. En d’autres termes, elle s’adresse aux investisseurs qui ne peuvent pas se permettre de verrouiller 32 ETH sur la Beacon Chain.

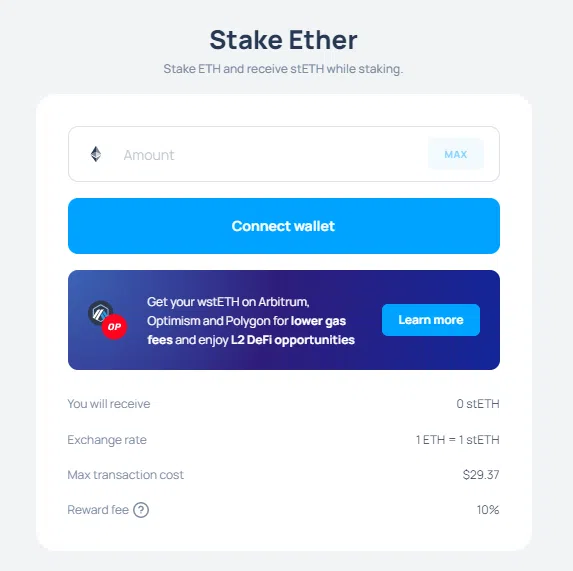

Lorsque vous placez vos ETH en staking sur Lido, vous recevez des tokens stETH avec un ratio 1:1 (c’est-à-dire un stETH pour chaque ETH placé en staking).

Voici ce qu’il vous faut retenir sur le staking Lido :

- Lido est une organisation autonome décentralisée (DAO) qui propose un token de gouvernance appelé LDO. Ce dernier permet à ses détenteurs de voter sur des activités, des mises à jour et des modifications spécifiques à l’écosystème Lido.

- Lido assure la sécurité de ses contrats intelligents en faisant appel à des auditeurs et à des experts reconnus. Pour protéger ses utilisateurs, la plateforme a mis en place un système qui permet de compenser les pertes causées par le slashing (mécanisme de sanctions des validateurs).

- La crypto stETH de Lido est adossée à ETH avec un ratio 1: 1. Cette dernière peut être utilisée dans des pools de liquidité, des protocoles DeFi et même dans des plateformes de prêt crypto.

L’écosystème DeFi de Lido

Avec une valeur totale verrouillée (TVL) de 12,03 milliards de dollars, Lido est l’une des plus grandes plateformes de finance décentralisée (DeFi) au monde.

Entre avril et mai, le protocole a augmenté sa TVL de 11,78%, atteignant un taux de dominance de 18%.

Maintenant que vous avez une idée sur l’écosystème DeFi de Lido, découvrons ensemble ses principales caractéristiques.

Le staking Lido en quelques chiffres

Avant d’aller plus loin, voici quelques données à retenir sur le protocole de staking Lido :

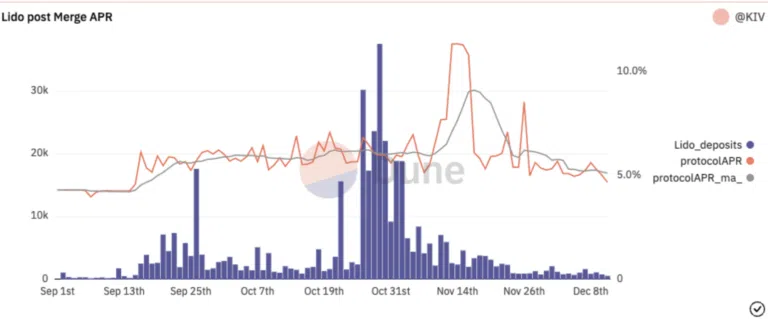

- Le staking ETH sur Lido génère un rendement annuel de 4,8 %.

- Les récompenses de staking sont versées en StETH.

- Les validateurs du pool peuvent gagner un rendement annuel de 15%.

- 100% des tokens stETH (soit plus de 6 millions de pièces) sont en circulation au moment où nous publions ces lignes.

Pourquoi choisir Lido ?

Outre les récompenses intéressantes et la possibilité d’utiliser vos stETH dans des plateformes DeFi, le staking ETH sur Lido vous offre de nombreux avantages, notamment :

- La diversification des risques : afin de réduire les risques, Lido utilise des contrats intelligents pour déplacer les ETH des utilisateurs entre plusieurs opérateurs de nœuds.

- Des récompenses plus élevées : En utilisant des robots MEV (valeur maximale extractible), Lido Finance augmente les récompenses des validateurs et des détenteurs de la crypto stETH.

De même, la DAO Lido délègue les ETH des utilisateurs aux validateurs les plus efficaces et les plus sûrs du réseau Ethereum.

Notons enfin que le taux de rendement du staking Lido peut varier en fonction des conditions du marché, du taux de réussite des validateurs, de la nature des opérateurs de nœuds sélectionnés, entre autres.

Staked ETH (stETH) : de quoi s’agit-il ?

stETH (ou Staked Ether) est le token distribué aux utilisateurs qui verrouillent leurs ETH sur Lido. Il s’agit d’un token ERC-20 qui représente les ETH des utilisateurs avec un ratio de 1:1. On peut donc le considérer comme un récépissé qui prouve que vous avez déposé des ETH sur la plateforme Lido.

StETH est-il vraiment stable ?

Normalement, un stETH devrait toujours être égal à un ETH. Pourtant, le token a déjà perdu sa parité avec la crypto de Vitalik Buterin. Son dernier depeg remonte à mai 2022, juste après le crash de Terra Luna.

Le graphique ci-dessous illustre les fluctuations du cours stETH au cours des derniers mois.

Lorsque le marché devient volatil et que la confiance des investisseurs se dégrade, les détenteurs d’ETH commencent à liquider leurs actifs. Chose qui peut impacter sa parité avec les tokens dérivés comme stETH.

Comment est créé stETH ?

Pour créer, ou plutôt obtenir la crypto stETH, vous devez tout d’abord placer des ETH en staking sur Lido. Nous vous expliquerons en détail le fonctionnement du staking Lido plus loin dans ce guide.

Une fois qu’un utilisateur place ses ETH en staking, les opérateurs de nœuds de Lido déplacent les pièces vers la Beacon Chain d’Ethereum 2.0. En contrepartie de leurs efforts, ces opérateurs gagnent des récompenses de staking, qui sont réparties entre les stakers ETH en fonction de leurs avoirs.

Comment sont distribuées les récompenses de staking ETH ?

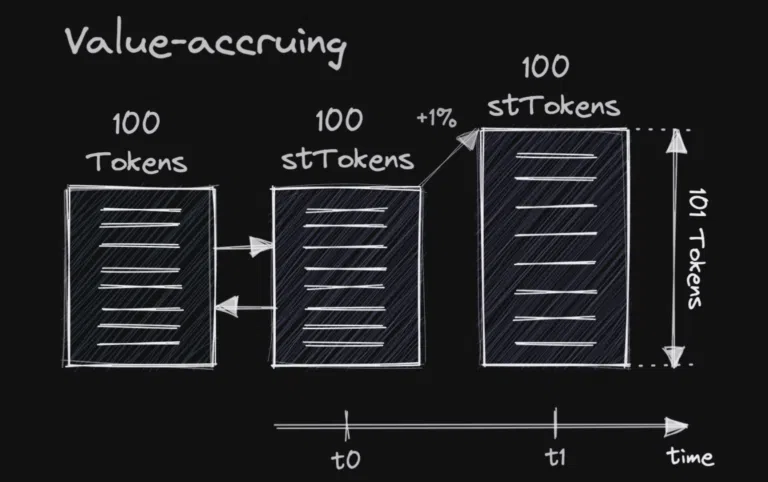

Pour distribuer les récompenses de staking, Lido utilise ce que l’on appelle “un mécanisme d’accumulation de valeur”.

Au fur et à mesure que le réseau ETH 2.0 génère des récompenses de staking pour les validateurs, la valeur des tokens stETH augmente. Les gains sont ensuite répartis entre les détenteurs au prorata de leurs avoirs.

Pour mieux comprendre le fonctionnement de ce mécanisme, imaginez le scénario suivant :

Supposons que 10 personnes achètent collectivement un terrain à 100 000 $. Un an plus tard, le prix du terrain augmente à 1 000 000 $. Par conséquent, le groupe d’investisseurs décide de le vendre et de partager les bénéfices. Ainsi, chaque investisseur obtient 100 000 $.

Comme vous l’aurez compris, la surface du terrain n’a pas augmenté, mais sa valeur a grimpé, augmentant ainsi les gains des investisseurs. C’est exactement de cette façon que fonctionne le mécanisme d’accumulation de valeur de la crypto stETH. En d’autres termes, les gains des détenteurs de stETH augmentent au fur et à mesure que le token gagne de la valeur.

Que peut-on faire avec la crypto stETH ?

En tant qu’investisseur, voici ce que vous pouvez faire avec la crypto stETH :

- Étant donné que Lido est un protocole de staking liquide, il vous donne la possibilité d’utiliser vos stETH de différentes manières. Par exemple, vous pouvez utiliser vos tokens pour fournir des liquidités aux pools DeFi et générer des revenus supplémentaires.

- Les détenteurs de la crypto stETH peuvent également participer à d’autres activités DeFi comme le yield farming et les programmes LP des plateformes d’échange décentralisées (DEX).

- Enfin, vous pouvez utiliser vos stETH en guide de garantie sur les plateformes de prêt et d’emprunt crypto.

N.B : Certaines plateformes DeFi comme UniSwap et SushiSwap ne prennent pas directement en charge les tokens dérivés comme stETH. Si vous souhaitez générer des revenus passifs sur l’une de ces plateformes, vous devrez “emballer” vos tokens, c’est-à-dire les convertir en Wrapped stETH (wstETH).

stETH : quels risques ?

Bien que le staking ETH sur Lido est relativement sûr, il n’est pas sans inconvénients. Voici quelques-uns de ses risques :

Les failles de contrats intelligents

Lido est entièrement basé sur les contrats intelligents. Et même si la plateforme audite régulièrement ses smart contracts, elle n’est pas à l’abri des attaques. En effet, il suffit d’une seule faille pour que les acteurs malveillants attaquent la plateforme.

Le risque de slashing

Avec la mise à jour ETH 2.0, le réseau Ethereum est passé à un mécanisme de consensus de Proof of Stake. Ainsi, les validateurs impliqués dans des transactions frauduleuses sont exposés à des sanctions, ou des pénalités de slashing. Dans le cas où l’un des validateurs désignés par Lido commet une infraction, il perd une partie de ses ETH, exposant ainsi l’ensemble des utilisateurs à des pertes financières.

Bien que Lido propose une assurance partielle contre le slashing, rien ne garantit que la plateforme sera capable de rembourser ses clients dans le cas d’une fraude à grande échelle. En d’autres termes, la sécurité de vos ETH dépend du comportement des validateurs auxquels ils sont délégués.

Les problèmes de liquidité

Comme expliqué plus haut, vous pouvez utiliser vos stETH pour générer des revenus passifs sur d’autres plateformes DeFi. Cependant, dans le cas d’un depeg de la crypto stETH (comme ce qui s’est passé suite à l’effondrement de Terra Luna), vous risquez de perdre vos fonds.

En effet, même si stETH reste l’un des tokens dérivés les plus liquides sur le marché, certaines paires de trading ne sont pas toujours disponibles sur les pools de liquidité.

Les risques réglementaires

En mars, LDO, le jeton de gouvernance de Lido, a dégringolé de 18% lorsque le podcasteur David Hoffman a tweeté que la plateforme faisait l’objet d’une enquête de la SEC. Même s’il ne s’agissait que d’une rumeur, le tweet a lourdement impacté la crypto LDO.

Mise à jour Shanghai : quel impact sur le staking ETH ?

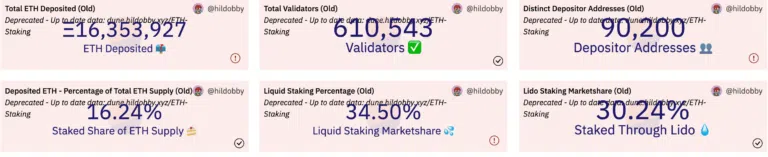

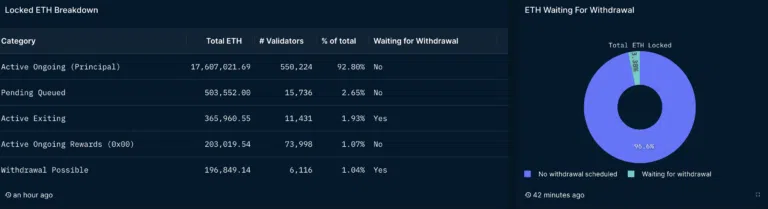

Avant d’aller plus loin, voici les chiffres clés de l’écosystème du staking ETH :

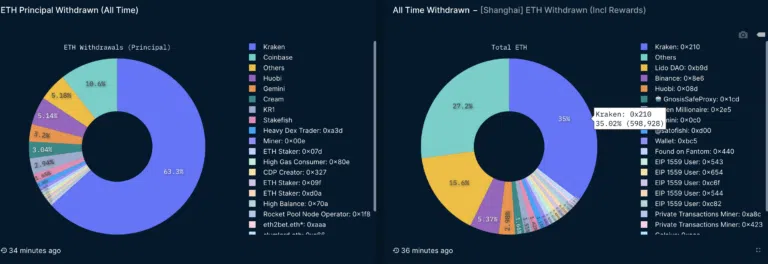

Comme vous l’aurez compris, la mise à jour Shanghai a renforcé la position des plateformes de staking liquide. Alors que les exchanges centralisés détiennent 10 % de la quantité totale d’ETH placés en staking, Lido possède une part de marché de 30,24%. Il s’agit donc du leader incontestable du marché du staking ETH.

De plus, Lido représente 73,92% de la TVL des LSD ( liquid staking derivatives ou dérivés de staking liquide) d’Ethereum.

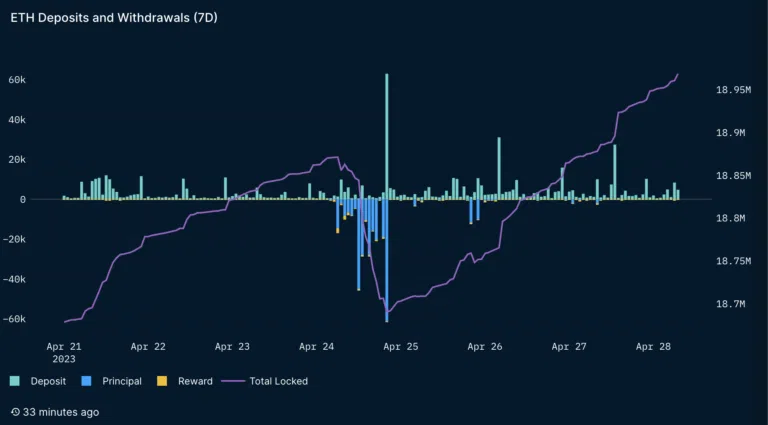

Au 28 avril 2023, seulement 3,38 % des ETH placés en staking ont été retirés, selon Nansen. Cela indique que la plupart des investisseurs préfèrent continuer à générer des revenus passifs avec leurs ETH plutôt que de les liquider.

Comme le montre le graphique ci-dessous, le volume de staking ETH a chuté après la mise à jour Shapella, mais il a rapidement atteint un nouveau record historique.

Bien que Lido soit le leader du marché du staking liquide, il ne représente que 15,6% des retraits de staking Eth. Cela signifie que la plateforme bénéficie toujours de la confiance de ses utilisateurs.

Enfin, comme expliqué par Seraphim, une grande partie des ETH déposés sur Lido après la mise à jour Shanghai provient de l’exchange Kraken.

À quoi sert la crypto stETH ?

Comme expliqué plus haut, la crypto stETH permet de générer des revenus passifs de plusieurs manières, notamment :

- Vous pouvez utiliser stETH pour prêter et emprunter de la crypto sur des plateformes comme Cream Finance et Aave sans avoir à retirer vos ETH.

- De même, vous déposer vos stETH sur les pools de liquidité de certains DEX (comme Curve, Uniswap, etc) pour obtenir une partie des frais de trading et des récompenses de minage de liquidité.

- Certains pools de yield farming, comme Concentrator, promettent un rendement allant jusqu’à 5,90% sur la crypto stETH.

- Vous pouvez utiliser l’agrégateur de rendement Yearn Finance, le pool de liquidités stETH-WETH de Curve Finance et les LP tokens de Curve pour générer des intérêts de 3,64% sur vos avoirs en stETH.

- Enfin, le protocole Idle Finance vous permet de générer un rendement de 1,32 % à 8,57% sur la crypto stETH. Bien entendu, le rendement varie en fonction de votre tolérance au risque.

Comment faire du staking ETH sur Lido ?

Maintenant que vous comprenez le fonctionnement du staking ETH et de la crypto stETH, voici les étapes à suivre pour “staker” vos ETH sur Lido.

Tout d’abord, créez un compte sur Lido, puis cliquez sur l’onglet “Stake Ether”. Ensuite, connectez votre wallet crypto à la plateforme, lisez et acceptez les conditions, puis cliquez sur “Confirm”.

Notez également que le staking ETH nécessite le paiement de frais de gaz qui peuvent varier en fonction de l’activité du réseau Ethereum. Une fois que vous aurez placé vos ETH en staking, vous recevrez une quantité équivalente de stETH. Sachez enfin que les récompenses de staking vous seront versées de façon quotidienne.

Lido, une plateforme de choix ?

Bien qu’il existe d’autres plateformes de staking liquide, comme Rocket Pool qui détient une part de marché de 6,73 % et Coinbase qui se taille une part de 13,81 %, Lido reste en tête du peloton. Malgré tous les défauts qu’on lui reproche, la plateforme a démocratisé le staking ETH, le rendant accessible à toutes les catégories d’investisseurs.

Cependant, à l’instar des autres plateformes crypto, Lido n’est pas à l’abri du risque d’insolvabilité. Par conséquent, nous vous recommandons de faire preuve de beaucoup de prudence et de toujours faire vos propres recherches avant de confier votre crypto à une plateforme.